0120-1000-77/03-4570-0810

受付10:00-17:00(土日祝日除く)

投資信託は運用コストを最小に!ETFとインデックス型ファンドが基本

資産運用の方法として人気の高い投資信託は、市場のインデックス(日経平均やトピックス等の”指数”のこと)以上の成果を求めて、ファンド・マネージャーが積極的な運用を行うアクティブ型ファンドと、特定の指数に連動して値動きするように機械的に調整されるインデックス型ファンド、さらにインデックス型ファンドが証券取引所に上場されたETFに大別されます。

ここでは、アクティブ型ファンドとインデックス型ファンドではどちらが有利か、またインデックス型ファンドとETFの運用における違いについて見ていきましょう。

アクティブ型ファンドの長期の利回りは悪い

投資信託は運用の巧拙が利回りに影響しますから、優秀なファンド・マネージャーが上手に運用すれば、大きな利益を目指すことができるはずです。つまり、成績の良いアクティブ型ファンドを投資対象とすれば、高い利回りを享受できるはずです。

アクティブ型ファンドは、運用会社がしっかりと調査を行い、銘柄の売買タイミングを考え、頭を使った運用を行っています。インデックスを上回る高い利回りを目指しています。

しかし、アクティブ型ファンドの利回りの実績は、総じて悪くなっています。インデックス型ファンドよりも利回りが高いと期待して投資しても、現実は逆であり、実際にはインデックスを下回る結果が出ているのです。その大きな要因は、重い信託報酬なのです。

つまり、優秀なファンド・マネージャーが運用したとしても、市場動向に打ち勝って、高い利回りを生み出すことはできないのが現実なのです。

「テーマ型」のアクティブ型ファンドの人気があります。しかし、テーマに沿う話題の銘柄を集めて投資するとしても、一般投資家の間で話題となっている時点で、すでに個別株式が先行して買われており、購入時に株価はピークを迎えているはずです。つまり、投資信託の「テーマ」として設定された時点で、すでに株価はピークから下落するしかない状況にあるのです。これでは高い利回りを期待することができません。

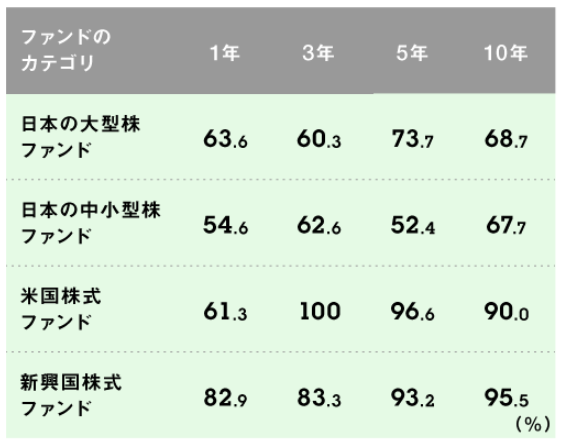

【インデックス型の利回りを下回ったアクティブ型ファンドの割合】

出所:モーニングスター

そうしますと、投資信託を購入する場合、運用の巧拙によってインデックスに勝とうとするよりも、運用コストを低減させることによって、利回りの向上を目指すべきです。

アクティブ型ファンドで年間2%の信託報酬を20年間支払うとすれば、最終的に43%という莫大な損失を生むことが確実です。どれだけ上手く運用したとしても、長期的な利回りは低くなります。長期で資産運用を行うのであれば、低コストで運用するほうがよいのです。

低コスト運用と分散投資の両立

金融商品運用の理想は、投資信託ではなく、複数の個別株式を購入することによって、適切な分散投資を行うことです。

株式投資は売買手数料がかかりますが、所有期間にわたる信託報酬は全くかかりません。すなわち、運用コストはゼロです。

しかし、取得する銘柄数を増やすにしても限度があることから、リスク分散効果を最大限に享受することができません。運用コストとリスク分散効果、どちらを優先すべきかが問題となります。

本来、長期の運用期間を確保して、適切なリスク分散を図っていけば、相応の利回りが実現するはずです。

なぜなら、世界経済全体が成長しているからです。日本経済が衰退しても、中国やインドの経済は成長しています。

有価証券を購入するということは、成長する大企業の細分化された持分の一部を取得するということです。世界経済全体が成長すれば、グローバルな大企業は成長し、金融商品の価格水準は、必ず上昇するはずです。

そこで、運用コスト低減とリスク分散効果を同時に実現させるため、インデックス型ファンドやETF(Exchange Traded Funds)に投資するのです。これによって運用コストを抑え、長期的な価格上昇を期待することができます。最もバランスの良い運用方法と考えます。

インデックス型ファンドやETFは、アクティブ型ファンドと比べて運用コストが極めて低くなっています(信託報酬は、年率0.1%から0.2%程度です。)。

これは、信託報酬のうち販売会社に支払う部分がないこと、インデックス運用なので企業調査に係るコスト負担がないこと、現物商品の売買を頻繁に行う必要がなく売買コストが小さいことによるものです。

リスク分散効果を大きくするという観点から、投資信託が組み込む銘柄として、外国株式まで含めた運用を期待したいところです。しかし、外国株式を組み込むと、信託報酬が高くなってしまいます。

この点、近年は値下げ競争が起きており、外国株式を対象とするETFであっても、信託報酬が年率0.1%~0.2%が常識になっています。国内株式とほとんど変わりません。

購入時に売買手数料が無料(ノーロード)のインデックス型ファンドも販売されるようになりました。

商品別に運用コストを比較するのであれば、投資対象とすべき商品の信託報酬は、高くても年率0.2%まででしょう。つまり1,000万円を運用するのに2万円までが、信託報酬に支払ってもいい金額の上限だと心得ておくとよいでしょう。

そうしますと、信託報酬が年率2%のアクティブ型ファンドは、投資対象から必然的に外れることになります。検討に値しません。

しかし、大手金融機関の証券営業マンは、当然ながら、アクティブ型ファンドを優先して販売しようとします。彼らの仕事は、販売手数料と信託報酬を稼ぐことだからです。インデックス型ファンドやETFを販売しても儲かりませんから、積極的に販売しようとはしません。

この点、日本証券アナリスト協会のプライベートバンカー資格の規定によれば、「富裕層の顧客に対して、顧客目線での資産の管理・運用を行うべき」とされ、お客様の利益を優先すべきと規定されています。

しかし、わが国の金融業界において、顧客利益を優先するような営業スタイルは、過去において採られてきておらず、今後もそのように転換される可能性はほとんど無いでしょう。

個人財産を金融商品運用で増やしたいのであれば、証券営業マンからの提案を断り続け、自らの意思決定でインデックス型ファンドとETFを選択するしかありません。

インデックス型ファンドとETFの比較

低コストで分散投資を行うことができるインデックス型ファンドとETFが、投資すべき金融商品であることがわかりました。それでは、もう一歩詳細に検討することとして、インデックス型ファンドとETFを比較してみましょう。

ETFもインデックス型ファンドも株価指数と連動

これらは、株価指数などの指数(インデックス)への連動を目指す投資信託である点は共通します。つまり、ETFもインデックス型ファンドの中の一つのタイプだということです。

わが国の代表的な商品として、東証株価指数(TOPIX)に連動するものがあります。これはTOPIXの値動きとほぼ同じ値動きをするように運用されるため、この商品を保有することで、TOPIX全体に投資を行っているのとほぼ同じ効果が得られます。

似たような指標に日経平均株価がありますが、組み入れられている株式銘柄数はTOPIXのほうが圧倒的に多いため、日経平均株価よりもTOPIXと連動するものを選ぶべきでしょう。

また近年は、海外の株式や債券、コモディティー、REIT等の指数に連動するものが販売されるようになり、対象銘柄の範囲が広がってきています。

ETFは上場、インデックス型ファンドは非上場

しかし、インデックス型ファンドは証券取引所に上場していませんが、ETFは証券取引所に上場している点において異なっています。

両者は同じような値動きをしますが、インデックス型ファンドは、金融機関との相対取引で1日1回しか売買できないのに対して、ETFは証券市場の取引時間内ならば、リアルタイムに随時売買することができます。

運用コストの観点から両者を比較しますと、有利不利の判定が少々難しくなります。

長期運用では信託報酬の安いETFが有利に!

購入時の販売手数料(1回のみ)は、ETFよりもインデックス型投資信託(ほとんどゼロ)のほうが安くなっています。

しかし、継続して支払う信託報酬は、インデックス型ファンドよりもETFのほうが安くなっています。

それゆえ、長期運用を考える場合には、継続的な運用コストが安いETFのほうが有利に見えます。

しかし、ETFは基本的に毎年分配金を出すため、その時点で所得税等が課され、複利効果が薄められてしまいます。また、分配金をETFに再投資する際には、また販売手数料を取られます。つまり、ETFには分配金に伴うコスト負担が発生するのです。

それゆえ、インデックス型ファンドとETFのコスト面での比較は極めて難しく、現実問題として、両者の差異はほとんど無いと考えてしまってもよいでしょう。ちょっとだけETFが有利だという感じです。

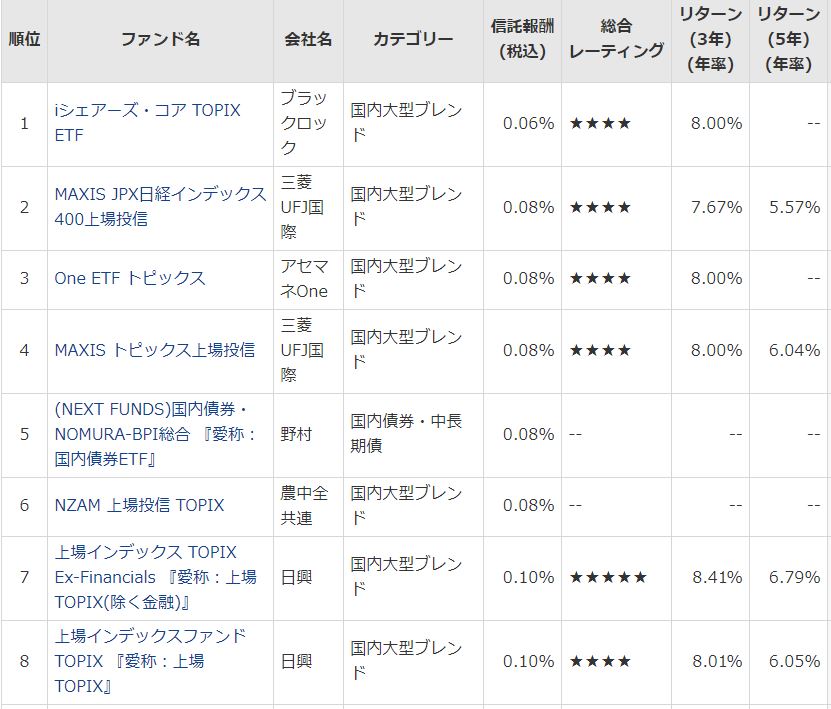

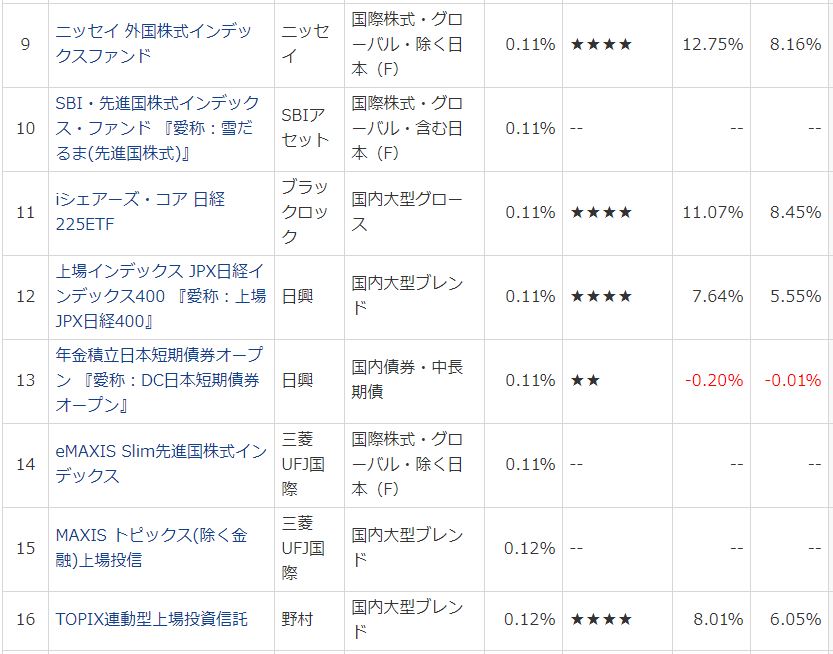

【低コストランキング上位のETFとインデックス型ファンド】

出所:モーニングスター2019年8月

出所:モーニングスター2019年8月