0120-1000-77/03-4570-0810

受付10:00-17:00(土日祝日除く)

相続税損失の発生リスクは100%!2世代の資産運用を考えろ!

資産運用では、大きな利回りを得ること以上に、損を抑えることが重要です。一度損失を被って原資が減ってしまうと、その回復は元の資産を増やすよりもずっと大変だからです。

そのため、資産運用におけるリスクマネジメントはとても重要なのですが、同時タックスマネジメントも行いましょう。

特に相続税は、発生リスクが100%でかつその負担も甚大であり、2世代以上に渡る運用を考えるなら無視してはいけません。

資産運用では相続税が最大の損失となる

「昨年の運用利回りは10%だった、素晴らしい!」という投資家のコメントを聞くことがあります。うまく運用することができれば、個人財産を大きく増やすことができます。

税金は利回りに影響を与える

ただし、この10%利回りを実現した投資家には、所得税等が課されます。所得税等は、金融商品であれば20%ですが、不動産であれば最高税率55%です。税金が差し引かれると、手取り現金ベースの利回りでは、10%を大きく下回ることになります。この程度の税負担は、一般的な投資家の方々であれば、認識されているはずでしょう。

個人財産を一代で増やすのであれば、とにかく利回りが高くなる投資を行うべきです。そうであれば、不動産よりも利回りの高くなる金融商品が選択されることになります。自分の世代で資産を使い切る、死んだら個人財産を市町村に寄付するとおっしゃる方は、このような考え方で構いません。

資産運用で相続税は大きな損失

しかし、子供に財産を残すといった、世代間の長期の資産運用を考えるのであれば、「相続」というイベントの乗り越える投資利回りを考えなければいけません。そこで絶対に考慮しなければいけないものは、相続税という大きな損失です。

「相続税が損失」と言われてもピンとこないかもしれません。なぜなら、この損失は、いま資産運用する投資家が自ら負担すべきものではないからです。この損失は、その投資家が死んだ後、相続人である子供が負担するものです。大きな損失ではあるものの、投資家はその損失を被る悲劇を体感することはありません。

しかし、筆者は、税理士として相続税申告の税務代理を行う際、数億円の税金を一括現金払いする相続人の方々の現場を見ています。相続人の方々は、相続税負担の大きさに直面し、驚いています。

相続税を損失として認識する人は誰もいない

ここに大きな落とし穴があります。相続人の方々が支払う税金の財源は、自ら築いた財産ではないということです。つまり、被相続人である親が築いた財産なのです。「親の相続財産だから仕方ない。」として、巨額の相続税の支払いにも、あまり心が傷まないのです。結果として、相続税を損失として認識する人は、相続というイベントを通じて、誰もいなくなるのです。

相続税という損失の発生は、個人財産の資産運用に伴うリスク要因と考えることはできないでしょうか。著しい大きな損失であるにもかかわらず、「相続税を支払うのが怖い」とおっしゃる方は、ほとんど存在しないようです。

不動産損失は怖いが、相続税は怖くないのか?

一方で、「景気悪化で、株価が下落するリスクが怖い」、「大地震で、不動産を倒壊するリスクが怖い」とおっしゃる方は大勢います。

しかし、これには異論があります。株価は、短期的に下落するかもしれませんが、長期的には上昇することが期待されます。また、不動産の価格は、大地震によって下落するにしても、不動産そのものが倒壊して価値がゼロになる可能性はほとんどありません。

これに対して、相続税という損失が発生する確率は100%です。これが忘れられていないでしょうか。

しかも、相続税を支払う相手、債権者は税務署であり日本国家です。絶対に逃れることはできません。こんなに怖いリスク要因は、他には存在しないでしょう。投資家の方々が長期的な資産運用に成功し、個人財産を増やすことは、結果的に日本国家に対する上納金が増えることを意味するのです。

【相続税額の推移】

出所:国税庁2018年

資産形成には相続税という簿外債務が伴う

そうしますと、投資家の方々は、資産運用を行う期間において、最初から最後まで、日本国家に対して莫大な簿外債務を背負っているということです。これを認識していない方がほとんどなのです。

しかし、この債務は目に見えません。負担していることを感じることはありません。なぜなら、この債務は、自分が死んだときに顕在化するものだからです。この債務を実感するのは自分ではなく、ご自身の相続人なのです。それでも、「相続税未払金」という債務が存在しています。

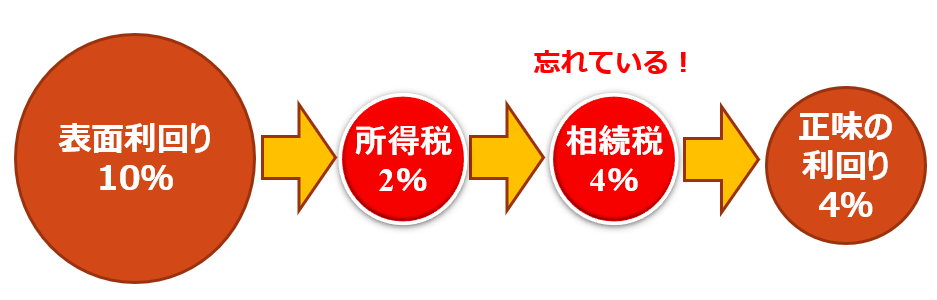

冒頭に述べた「昨年の運用利回りは10%だった、素晴らしい!」というコメントを、正しく計算して表現し直してみましょう。

金融商品を前提とすれば、「この商品の運用利回りは10%だった!しかし、所得税等で2%を支払い、相続税未払金が4%発生したので、正味の利回りは4%だった!(=10%-2%-4%)」ということになります。相続税という大きなコスト負担を忘れてはいけません。

【利回り10%の正しい計算】

相続税が富裕層にもたらす大きな損失

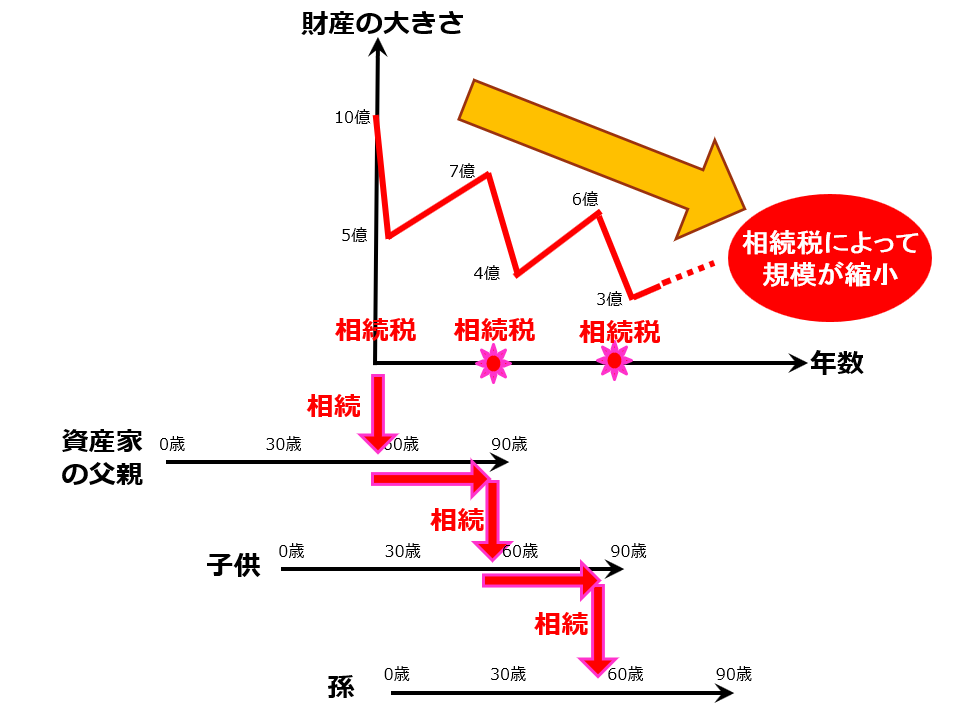

仮に親から10億円の現金を相続した資産家を想定しましょう。その資産家が90歳で他界して60歳子供に現金を相続し、そして、その子供が30年後に90歳で他界して孫に現金を相続することを考えてみます。3世代の資産運用です。

10億円の現金の相続には3億円の相続税を支払います。資産家の手取りは7億円です。その後、資産家が運用を行って1億円だけ増やしたとすれば、8億円となります。

しかし、8億円の現金の相続には、相続税2億円を支払います。したがって、子供の手取りは6億円です。

その後、子供が運用して1億円だけ増やしたとすれば、7億円となります。しかし、7億円の現金の相続には、相続税2億円を支払います。したがって、孫の手取りは5億円です。

このように、世代間を通じた資産運用を想定すれば、相続税という損失の発生が不可避であることから、個人財産の規模が縮小し続けます。これは、相続税制度が設けられている日本特有の現象なのです。

【相続による財産規模の縮小】

相続税の無い香港では不動産が売りに出ない

ちなみに、外国に目を向けてみますと、香港には相続税制度がありません。

そのため、香港の不動産オーナーは、いったん不動産の所有権を獲得したら、それを手放すようなことはありません。相続税を支払うことがなく、納税のために売却するような事態が発生しないため、世代を超えて不動産を所有し続けることになります。その結果、オーナーの交代や建物の建て替えが行われることなく、ボロボロの建物を使い続けることになるわけです。

それでも香港には売りに出される不動産が少なく、僅かな供給に対して需要が過大なものとなり、ボロボロの不動産であってもその価格が信じられないくらい高くなっているのです。

そういう観点では、日本の相続税制度は、経済の新陳代謝に貢献するものであると言えるでしょう。わが国全体としれ見れば、相続税制度は必要なものだと思われます。

相続を乗り越える世代間の資産運用

ここで、シンプルな資産運用モデルを想定し、資産運用の方法を検討します。単純化するために、「不動産と金融資産が、それぞれ1種類の銘柄しかない」という前提を置きましょう。

現在(2019年)の不動産市況を前提とすれば、標準的な表面利回り(家賃収入)が5%程度で諸経費や減価償却費を差し引くと(NOIではありません。)、不動産の利回りは、概ね2%と考えることにしましょう。

一方、金融商品の利回りは、現在(2019年)の金融市場で取引される大企業の社債(たとえば、ソフトバンクなど)を想定して、概ね4%と考えることにしましょう。

つまり、ここでは、不動産よりも金融商品の利回りのほうが2%高いということを想定します。これは、筆者が実務を通じて持っている感覚です。

| ここでの想定 不動産の利回り → 税引前2%、税引後1.6% 金融商品の利回り → 税引前4%、税引後3.2% |

不動産の所得と金融商品の所得には、いずれも所得税等(または法人税等)が課されます。この点、両者に適用される税率は所得水準によって異なることになりますが、単純化するために、いずれも20%と仮定することにしましょう。

相続税についても、単純化して、一律50%という前提を置くこととします。

5億円を4%の金融商品で運用するケース

まず、父親が、当初資金として持っている5億円を、金融商品(実質利回り4%)へ投資することを考えます。利子・配当の再投資を続けて20年間運用すると、次のグラフのように11億円まで増えます。売却するとしても、税引前で11億円の現金が手に入ります。元本が2倍以上になりましたから、一見、とても素晴らしい成果に見えます。

【5億円を4%の金融商品で運用する】

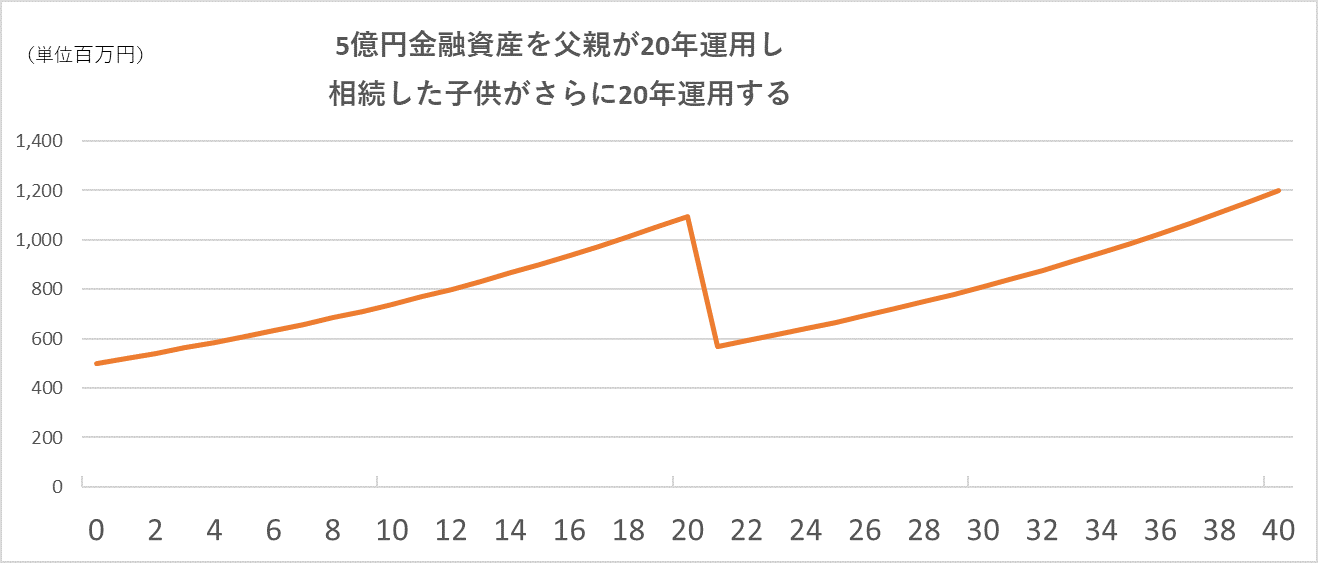

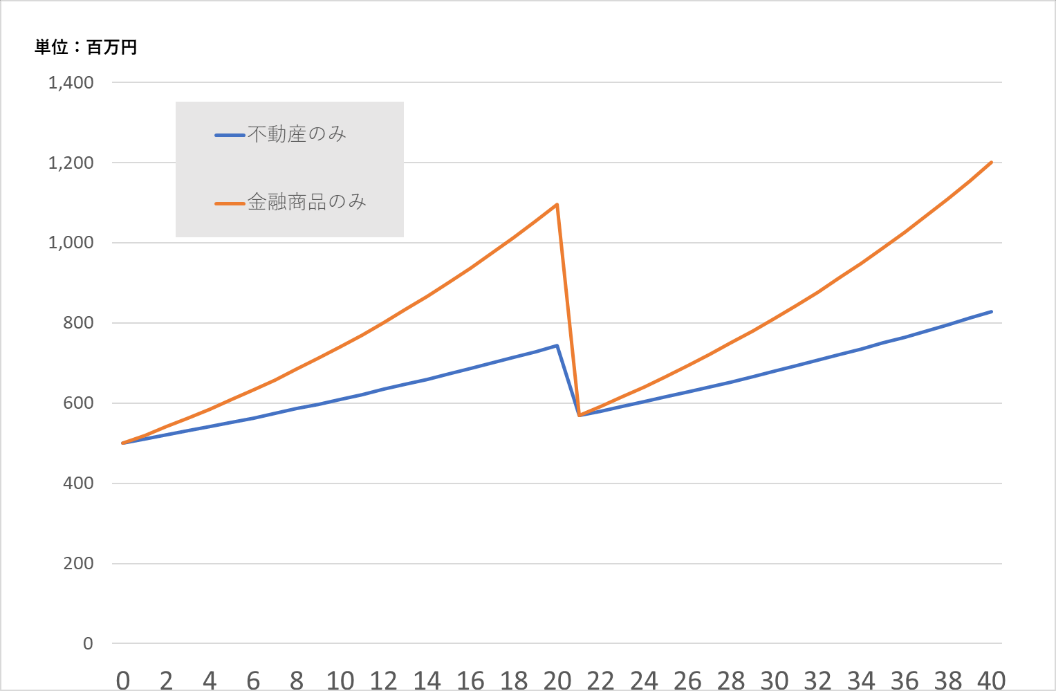

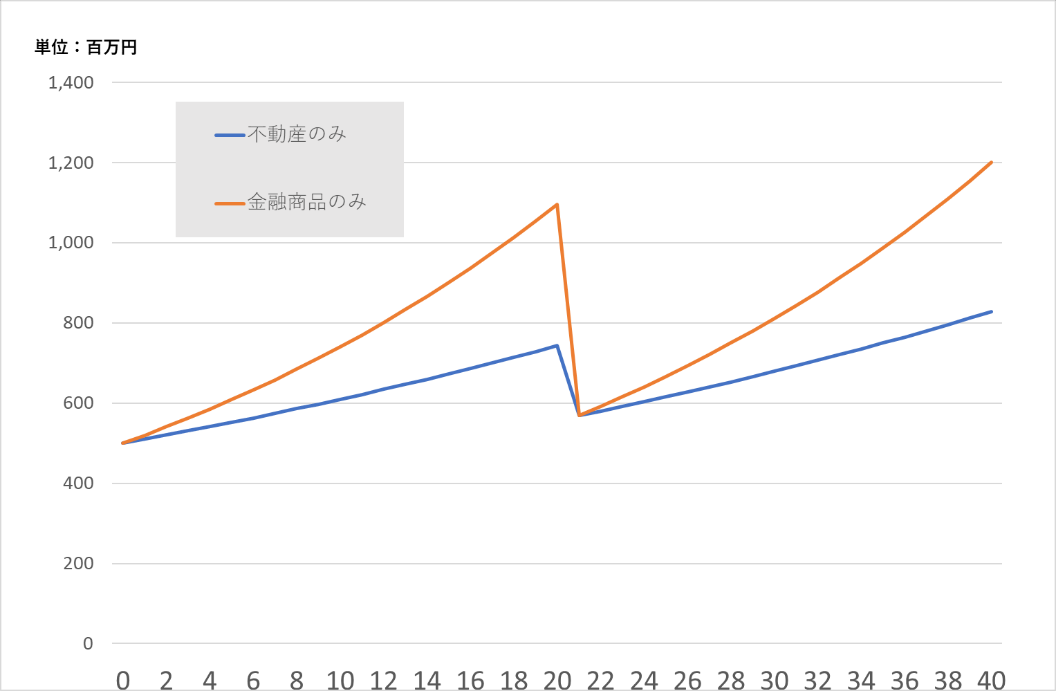

4%の金融商品で運用して、相続を乗り越えるケース

次に、父親が5億円を金融商品(実質利回り4%)へ投資し、利子・配当の再投資を続けて20年間運用を行い、相続を迎えるシナリオを検討します。これに続いて、相続人である子供が運用を継続し、さらに20年間運用を行いますと(トータル40年間の運用です。)、次のグラフのように11億円まで増えます。

【5億円の金融資産を親子2世代で運用する】

父親の世代で11億円まで増やしたのですが、子供の世代では、40年後には12億円となります。結果として、プラス1億円しか増えていません。

これは、相続の際に相続税として▲5.5億円の支出を伴うからです。40年目に現金化したとすれば、最終的な税引前の利回り(IRR)は、2.2%となりました。相続税という大きな支出がありますので、当初の利回り4%を下回る結果となるのでしょう。

5億円を2%の金融商品で運用するケース

一方、父親が、当初資金として持っている5億円を、不動産(利回り2%)へ投資し、所得の再投資を続けて20年間運用すると、次のグラフのように7.4億円まで増えます。「不動産所得を再投資する」という仮定には少々無理がありますが、建物の修繕をひたすら続けて資産価値を落とさないようにするとでも思ってください。この結果、税引前で7.5億円の現金が手に入ります。金融商品よりも利回りが低いため、それほど儲かっていません。

【5億円を2%不動産で運用する】

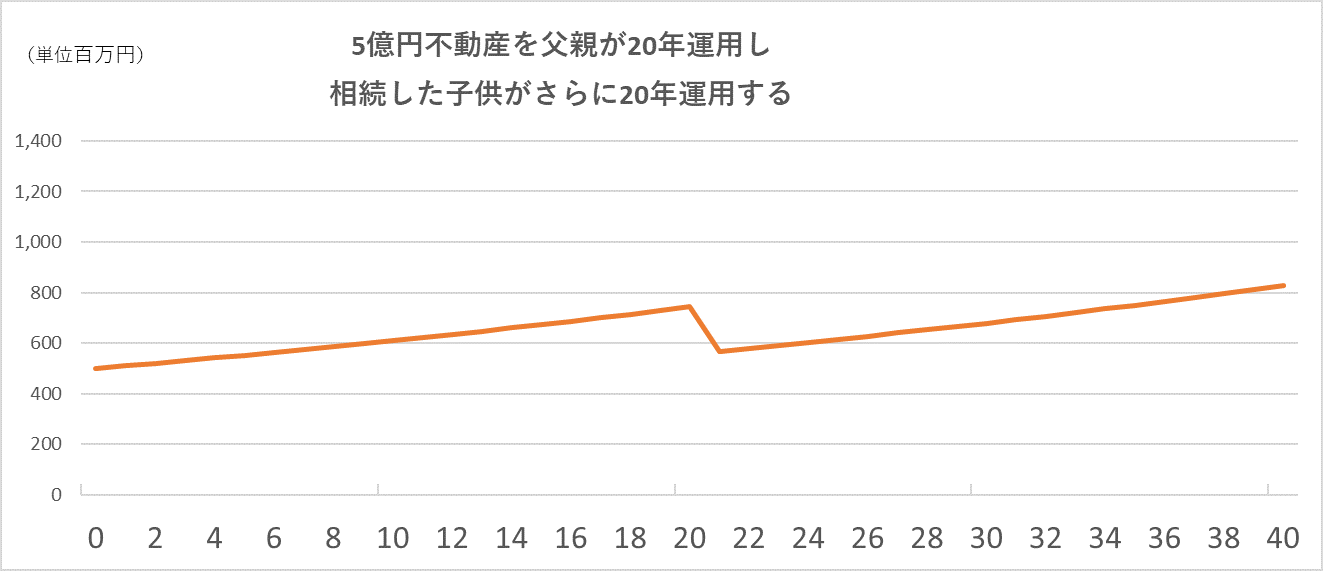

5億円を2%の金融商品で運用して、相続を乗り越えるケース

次に、父親が5億円を不動産(利回り2%)へ投資し、所得の再投資を続けて20年間運用を行い、相続を迎えるシナリオを検討します。

これに続けて、相続人である子供が運用を継続し、さらに20年間運用を行いますと(トータル40年間の運用です。)、次のグラフのように8.3億円まで増えます。ただし、相続時に課税される評価額は、取得価額の半分まで50%圧縮されるものとします。

【5億円の不動産を親子二世代で運用する】

父親の世代で7.5億円まで増やしたのですが、子供の世代では40年後に8.5億円となります。結果として、プラス1億円しか増えていません。

これは、相続の際に相続税として▲1.8億円の支出を伴うからです。40年目に現金化したとすれば、最終的な税引前の利回り(IRR)は、1.3%となりました。

相続税という大きな支出がありますので、当初の利回り2%を下回る結果となるのでしょう。

金融商品と不動産の利回りの比較

それでは、金融商品と不動産の利回りを、単純に比較してみましょう。

結論は、金融商品は資産を大きく増やすことはできるが、相続時に大きく減らしてしまう、不動産は資産を大きく増やすことはできないが、相続時でもあまり減らさないということです。

金融商品を販売する証券営業マンが投資信託の利回りの高さをアピールしていることは、「資産を増やす」局面しか見ていないということです。これに対して、不動産を販売するハウスメーカー営業マンが土地活用による相続対策をアピールしていることは、「資産を減らさない」局面しか見ていないということです。いずれも、世代間を通じた運用利回りを見ていません。

【不動産と金融商品の親子二世代の運用の比較】

日本の相続において現金預金は最悪の資産

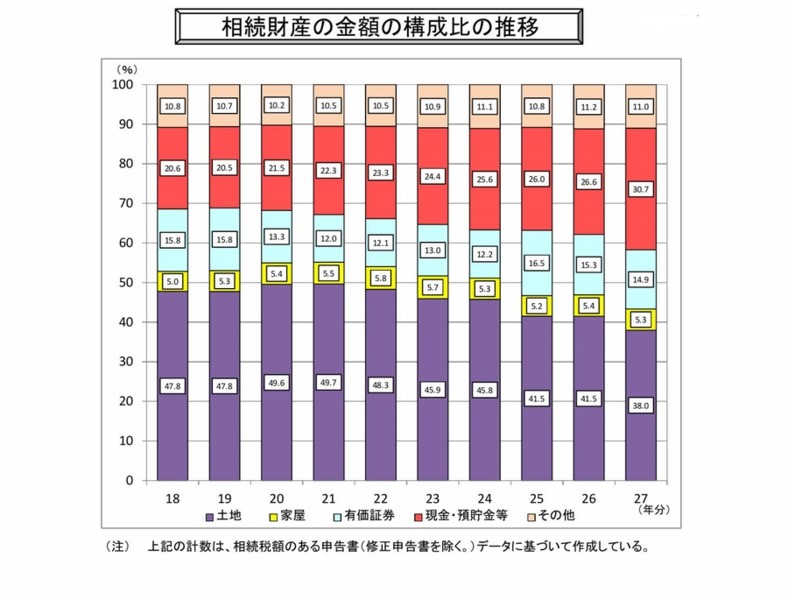

わが国の相続財産の構成比を見ますと、有価証券(金融商品)の割合はほとんど変化していません。その一方で、土地の割合が低下し、現金預金の割合が上昇しています。つまり、日本人は、増やすための金融商品を所有せず、また、減らさないための不動産を所有していない状況なのです。

これは、世代間を通してみれば、確実にマイナスの運用利回りをもたらします。相続税制度のあるわが国では、最悪の運用であり、現金預金の所有によって運用利回りが著しく低下しているのです。

【日本人の資産運用の特徴】

【相続財産の金額の構成比の推移】

出所:国税庁2015年