0120-1000-77/03-4570-0810

受付10:00-17:00(土日祝日除く)

【資産運用の基本】素人が財産を増やす投資の考え方?

個人資産を増やすにはどうすれば良いのか、資産運用の基本について日本の不動産の利益率と、グローバルに活躍する一流企業の利益率の比較といった観点から、つしする対象となる資産について見ていきましょう。

資産運用の目的は利益を獲得すること

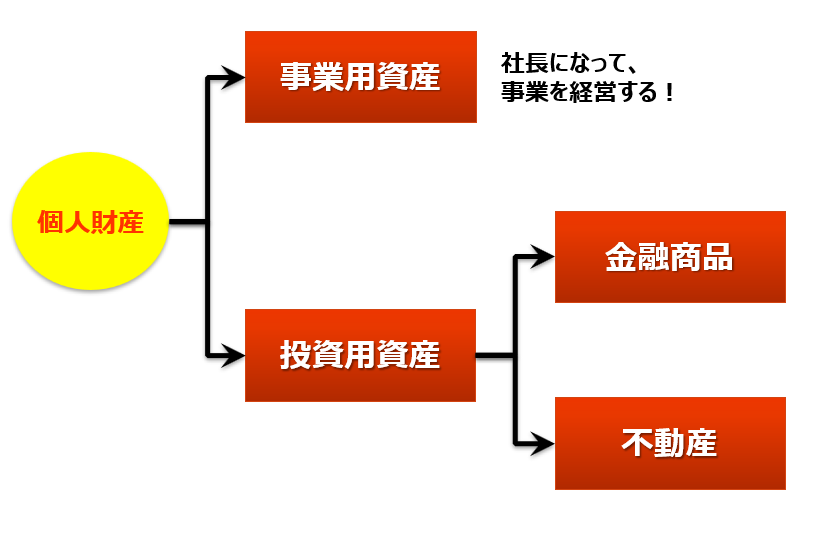

資産運用は、個人財産を増やすことを目的として行うものです。その手段は、不動産や金融商品を購入し、そこから生み出される利益を獲得することになります。すなわち、利子や配当などのインカム・ゲイン、売却益などのキャピタル・ゲインの獲得です。

資産運用の対象には、「事業」を営むことも選択肢として含まれるでしょう。すなわち、商品販売業やサービス業などの事業は、個人財産を事業に投下し、それを増やそうとするものです。

ただし、一般的に「資産運用」という単語を使うときは、不動産や金融商品など投資用資産を購入し、利益獲得しようとすることを意味します。

いわゆる「超」富裕層と呼ばれる方々のほとんどは、事業の経営者です。つまり、自営業・会社経営で成功すれば、投資用資産の運用よりも、桁違いに大きな利益を得ることが可能です。

近年、ベンチャー企業の上場で多くの億万長者が誕生していますが、これらは事業経営の成功例です。ソフトバンクの孫正義氏を目指したいのであれば、事業を開始しなければなりません。

しかし、事業を営むことは容易ではありません。様々な事業用資産を組み合わせ、そこに「労働」すなわち人的資源を投下することになります。人間の労働をコントロールして利益を生み出すことは容易ではありません。

また、個人事業主や中小企業のような小規模な事業を経営する段階では、事業のオーナーは、自分自身の労働を消費しなければいけません。それゆえ、自分の労働を消費している分だけ、実質的な利益は見た目よりも低くなっているはずです。事業に失敗すれば、個人財産を増やすどころか、個人財産を失うことになります。つまり、事業の経営はハイリスク・ハイリターンということです。

これに対して、投資用資産のオーナーには、事業の経営など手間のかかる労働は必要とされません。不動産投資にしても、管理会社にその経営を任せることができます。結果として、投資用資産が生み出す利益を、手間を掛けずに享受することができるのです。これは、経済学の用語を使いますと、そのオーナーは、労働者ではなく、「資本家」として個人財産を増やすことができるということなのです。

個人がトヨタやGoogleよりも稼ぐことは不可能

そうすれば、率直に申し上げて、一個人に過ぎないあなたが、自ら事業を開始して、トヨタ自動車やソフトバンク、Googleといった大企業よりも高い利回りを自ら稼ぎ出すことなど、短絡的に考えるべきではありません。

たとえ起業して、あなた個人商店の事業に投資したとしても、そのほとんどの人の稼ぎは、大企業のサラリーマンの給料よりも安いのが現実なのです。

結局のところ、経済学者のトマ・ピケティが言うように、労働の利回りよりも資本の利回りのほうが高い、そして、小規模資本の利回りよりも大規模資本の利回りのほうが高いのです。つまり、自営業から期待できる利益よりも、大企業の成長率(=金融商品の利回り)のほうが高いとうことなのです。これが現実であるからこそ、あなたはサラリーマンを続けてきたのでしょう。結論として、個人事業主を目指すよりも、トヨタ自動車やGoogleの上場株式を買いなさいということなのです。

利回りは金融商品のほうが不動産よりも高い

それでは、自営業をあきらめて、投資用資産で運用するとしましょう。身近にある選択肢は、国内で販売されている金融商品と不動産です。どちらを対象として資産運用すべきでしょうか。

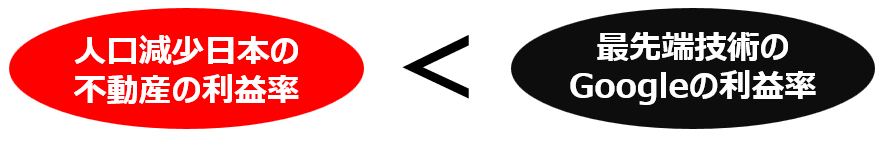

経済環境や個別資産の状況によって異なりますが、一般的に、運用利回りは、金融商品のほうが不動産よりも高くなります。

金融商品の背後には、国(日本国家やアメリカ国家など)や大企業(トヨタ自動車やGoogleなど)があります。株式や債券といった金融商品は、これら巨大資本の細分化された一部分です。それらを購入するということは、大企業のごく一部分を切り取って保有するようなものです。大企業の価値の成長率のほうが、不動産の成長率よりも高いため、運用利回りは、金融商品のほうが不動産よりも高くなります。

これに対して、日本の不動産を投資対象として考えた場合、その利回りはどれくらい期待できるでしょうか。高齢化・人口減少が進み、低成長が確実な日本経済の中にある不動産です。それらが、トヨタ自動車やGoogleなどのグローバル企業、最先端のテクノロジー企業よりも高い成長を実現することができるでしょうか。現実的には難しいと考えるべきでしょう。

もちろん、短期的には、これが逆転することもあるでしょう。不動産経営のやり方の巧拙が投資利回りに影響するため、中古物件を上手にリノベーションすれば高い家賃収入を得ることができます。情報の非対称性を活かして、割安で物件を高く転売したりする、優れた投資家もいます。

その一方で、金融商品投資には、大きなコスト(信託報酬など)の負担が伴うため、低い利回りを強いられている投資家が多くいます。これらの結果として、短期的には、不動産が金融商品よりも儲かることがあるでしょう。

しかし、長期的には、市場全体の成長率が、運用利回りを決定します。日本の不動産市場は今後成長しませんが、世界的な大企業は今後も成長を続けます。したがって、長期的な運用利回りは、不動産よりも金融商品のほうが高くなり、儲かると考えるべきなのです。

日本の人口はどんどん減少する!

(出所:「日本の人口構造」内閣府2018年)