0120-1000-77/03-4570-0810

受付10:00-17:00(土日祝日除く)

株式・投資信託・債券のどれに投資すべきか?

株式への投資

株式投資は、株式会社への出資です。これは会社が存続する限り払戻しされません。したがって、株主が株式を換金しようとするときは、株式市場で売却することになります。

上場株式を売却する場合、原則として、売買成立日から起算して4営業日に決済(受渡し)が行われ、現金化することができます。

株式投資は、将来性のある企業、価値ある商品・サービスを提供している企業に出資することによって利益を得ることを目的とするものです。キャピタル・ゲイン(株価の値上がりによる売却益)だけでなく、インカムゲイン(配当金)や株主優待なども利益となります。

しかし、発行体の経営破綻や株価の値下がりによって投資回収ができなくなるリスクを伴うため、投資対象となる株式会社の状況を常に把握しておかなければなりません。

株価を決める最大の要因は、発行体が稼ぐキャッシュです。つまり、キャッシュ・フローが増える会社の株価は上がり、キャッシュ・フローが減る会社の株価は下がるのです。

理論的には、投資家(現在の株主と将来の株主)は、株式の市場価値が自らの考える価値より低ければ株式を買い、高ければ株式を売って利益を得ようとします。

また、株式の理論的な価値は、その株式が生み出す将来キャッシュ・フローの割引現在価値の合計として計算されます。

投資信託への投資

「投資信託(ファンド)」とは、投資家から集めた資金をひとつの大きな資金としてまとめ、運用の専門家が株式や債券などに投資・運用する商品であり、その運用成果が投資家それぞれの投資額に応じて分配される仕組みの金融商品です。集めた資金をどのような対象に投資するかは、投資信託の運用方針に基づき専門家が決定します。

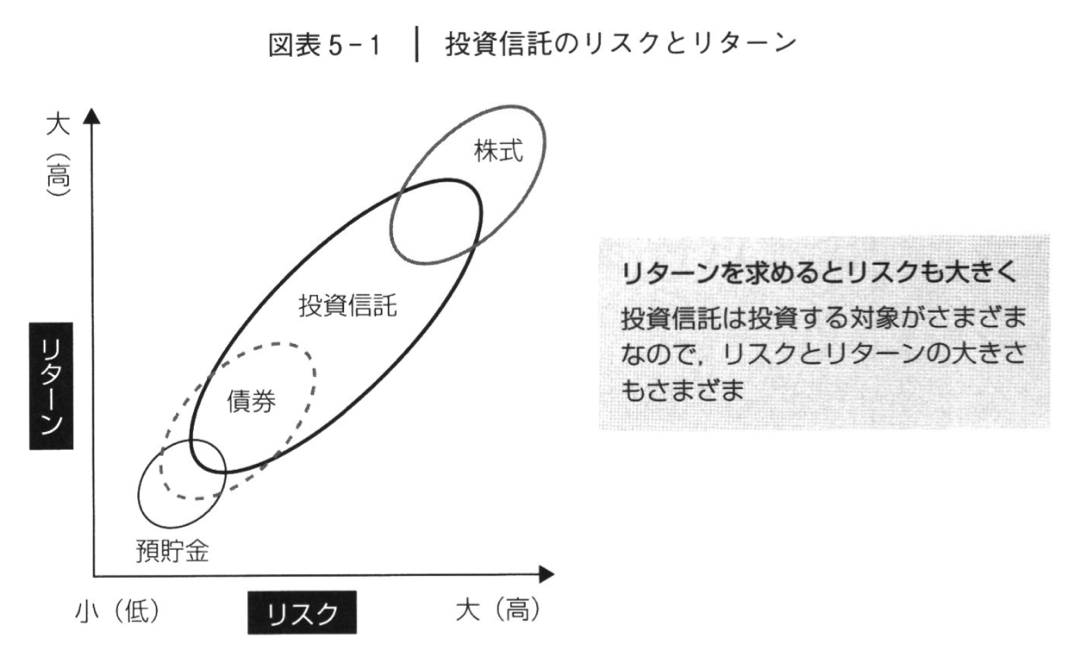

投資信託の運用成績は、市場環境などによって変動します。投資信託の購入後に、投資信託の運用がうまくいって利益が得られることもあれば、運用がうまくいかず損失を被ることもあります。つまり、株式と同様、投資信託での運用には価格変動リスクを伴い、元本は保証されていません。

投資信託の1日当たりの取引価格のことを基準価額と呼ばれ、投資家が投資信託を購入・換金する際は、基準価額で取引が行われます(1日1円で運用が開始された投資信託は、1万口当たりの基準価額が公表されます)。

また、投資信託の資産のうち、投資家に帰属する額を純資産総額といい、この純資産総額を投資信託の総回数で割ると、 1回当たりの基準価額が算出されます。

上々株式は市場が開いている間、刻々と株価が変動し、その時々の株価で売買が可能です。

これに対して、一般的な投資信託の基準価額は、投資信託が組み入れている株式や債券などの時価に基づいて計算され、1日に1つの価額として公表されます。これが基準価額です。この基準価額で、投資信託の購入や換金が行われるのです。

投資信託を購入した投資家は、購入した時点での基準価額よりも換金時の基準価額が高ければ利益を得ることができます。また、投資信託が株式や債券で運用して得た収益が分配されれば、その分配金が投資家の利益となります。分配金は、投資信託の信託財産から支払われるため、分配金が支払われると、当然ながら、純資産総額及び基準価額は下落することとなります。

追加型株式投資信託の場合、収益分配金は、個々の投資家の購入時の基準価額(個別元本)に応じて「普通分配金」(利益の分配)と「特別分配金」(元本の払戻し)に分けられます(近時人気のあった「毎月分配型」と呼ばれるタイプの商品のほとんどは特別分配金でした)。

投資信託は、原則としていつでも換金の申込みが可能です。ただし、日々決算型(MMF、MRFなど)以外の投資信託の場合、換金の中込みをしてから実際に回座に現金が振り込まれるまで、国内のもので4営業日、海外のものでは5営業日かかります。

投資信託の運用に係る主な費用は、購入時に販売会社に支払う購入時手数料と、運用中に信託財産から間接的に負担する信託報酬です。

投資信託選びのポイント

個別のファンド選びを行う際に気をつけたいことは、購入目的をはっきりさせ、その目的にあったタイプのファンドを購入することです。購入目的として想定されるのは、①老後に備えるなど長期的に資産を増やすこと、②現在の収入を補充するため安定した分配金を得ること、③余裕資金を運用することなどでしょう。

これらの目的によって、保有期間が決まり、それに適したファンドのタイプが決まってきます。購入目的をはっきりさせることは資産運用の効率性を高めるために極めて重要なことなのです。

老後に備えるなど長期的に資産を増やすことを目的とする場合、保有期間が10年〜20年など長期となり、途中で分配金を受け取る必要はないため、株式型投資信託が適当でしょう。

なぜなら、株式は、配当金は不確定で短期的には値下がりもあるものの、長期的には企業収益の成長等による値上がり益を期待できるため、株式の長期的な利回りは平均して預金・債券より大きくなるからで す。

アメリカの確定拠出年金(401k)に加入している人々の多くは、数十年単位で株式型投資信託に毎月積立て投資を行っていると言われています。

現在の収入を補充するため安定した分配金を得ることを目的とする場合、分配金が重要であるため、利子・配当など定期収入が多く見込める債券や高利回りの株式などで運用され、分配金額や分配回数が多く(毎月分配型など)、値動きが比較的安定しているタイプが適当でしょう。

そして、余裕資金を運用することを目的とする場合、いつ引き出すかわからない資金であるため、短期証券等で運用され、換金性・安全性に優れているタイプがよいでしょう。

ETF(上場投資信託)への投資

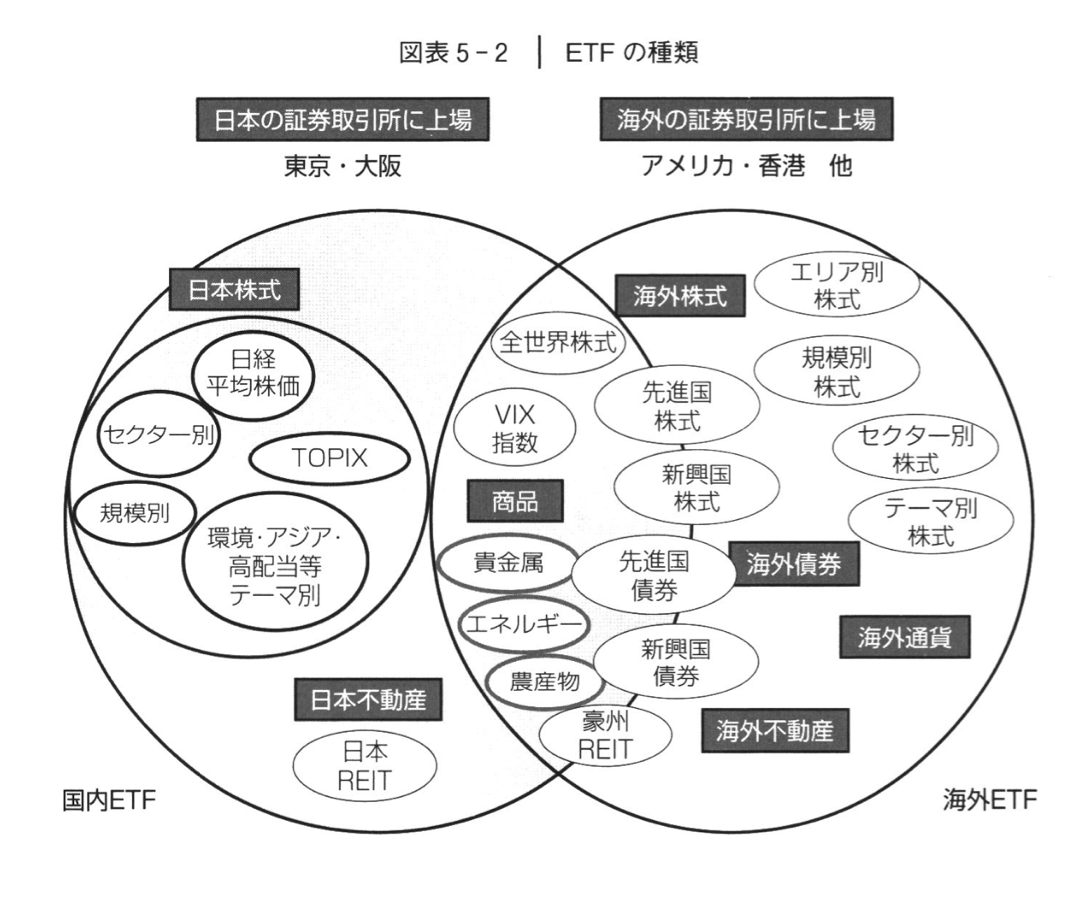

なお、最近はETFの人気が高まっています。ETF(Exchange Traded Funds)とは、証券取引所に上場し、株価指数などの指標への連動を目指す投資信託のことです。市場が開いている間は、上場株式と同じように売買を行うことができ、取引の仕方は上場株式と同様で、「指値注文」や「信用取引」を行うことができます。

代表的な商品として、東証株価指数(TOPIX)に連動するETFがあります。これはTOPIXの値動きとほぼ同じ値動きをするように運用されるため、このETFを保有することで、TOPIX全体に投資を行っているのとほぼ同じ効果が得られます。これは、パッシブ運用の代表的な商品と言えるでしょう。

近年は、海外の株式や債券、金などのコモディティー、REIT等の指数に連動するものが上場されるようになり、ETFの対象範囲が広がってきています

ETFも投資信託であるため、受益者に分配金が支払われます。また、ETFは一般的な投資信託と比較して信託報酬がかなり低くなっています(年率1%未満)。これは、信託報酬のうち販売会社に支払う部分がないこと、インデックス運用なので、企業調査などのコストが小さいこと、現物商品の売買を行う必要がなく売買コストが小さいことによるものです。

債券への投資

債券とは、国、地方公共団体、民間企業、外国政府などが、投資家から資金を借り入れる際に発行する借用証書です。債券の発行条件として、債券の発行体、額面金額、償還期限、表面利率などが決められています。

債券は、発行体が定めた償還期限までの期間中に一定の利子が支払われます。基本的に、固定金利が支払われ、償還期日において額面金額が返済される仕組みとなっており。投資家から見れば、利回り固定の金融商品です。

満期以前の換金は、市場で売却することによって現金化します。市場価格は日々変動するため、売却益を得ることもあれば、売却損を被ることもあるでしょう。

また、発行体が経営破綻すれば、額面金額の全部又は一部が返済されません。つまり、投資家から見れば、回収不能リスクが伴う金融商品なのです。

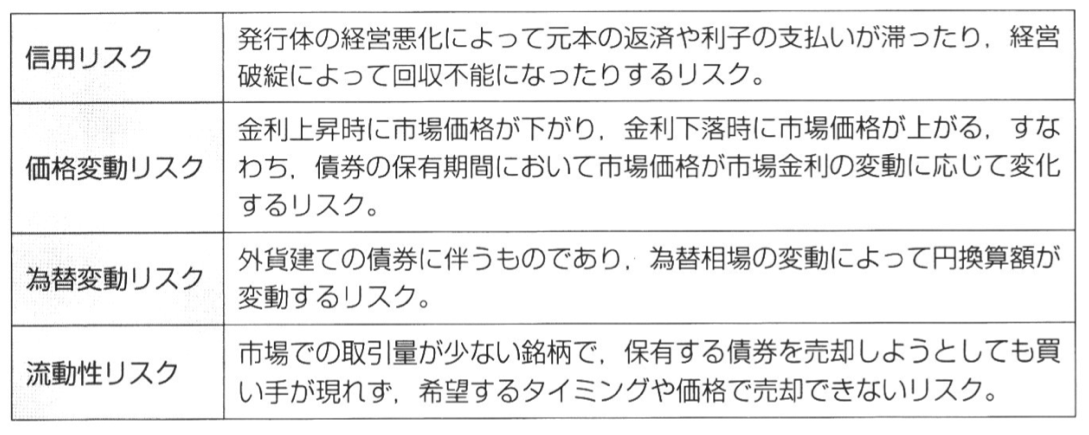

一般的に、債券に伴うリスクは以下のようなものがあります。

債券市場と金利の関係

債券の市場価格は、市場金利との関連で日々変動しています。その価格変動により、債券の投資収益、つまり「利回り」も変化することになります。

金利上昇の局面においては債券の市場価格は下がり、逆に金利が低下している局面においては債券の市場価格は上がります。したがって、金利上昇が見込まれるときは、長期の債券ほど、その購入を控えたほうがよいことになります。

債券の取引には、証券取引所で行われる「取引所取引」と、取引所を通さないで証券会社と投資家が相対で取引を行う「店頭取引」の2つがありますが、投資家による債券売買のほとんどは店頭取引で行われています。その中でも国債の取引量が圧倒的に大きいものとなっています。

取引所取引の場合は、市場価格のほかに必要な費用として、売買委託手数料があります。一方、店頭取引の場合は、取引の際に必要なコストが取引価額に含まれているため、別途の手数料はかかりません。

企業が社債を発行する際、無担保で発行される社債を、「一般無担保社債」もしくは、「優先社債(シ エア債)」といいますが、一般無担保社債と比べて、元本および利息の支払い順位の低い社債を「劣後債(ジュニア債)」といいます。劣後債は、債務不履行のリスクが大きい分、その利回りが相対的に高く設定されています 。

劣後債とは

劣後債は、その社債要項に劣後特約が付され、債券の名称に「劣後特約付」と付されることが一般的です。破産や会社更生手続きの開始など劣後特約で定められた劣後事由が発生すると、一般無担保社債などの一般債務の支払いが劣後債よりも優先されることになります。

企業が発行する劣後債は、その企業の清算時に、残余財産の弁済順位が優先される一般無担保社債と弁済順位が最も低い株式との中間的な位置づけにある商品と言えるでしょう。

金融機関の発行する劣後債については、一定の制限のもと、自己資本比率規制の計算上、資本として計上できることから、金融機関の資本増強策として利用されるケースが多いようです。

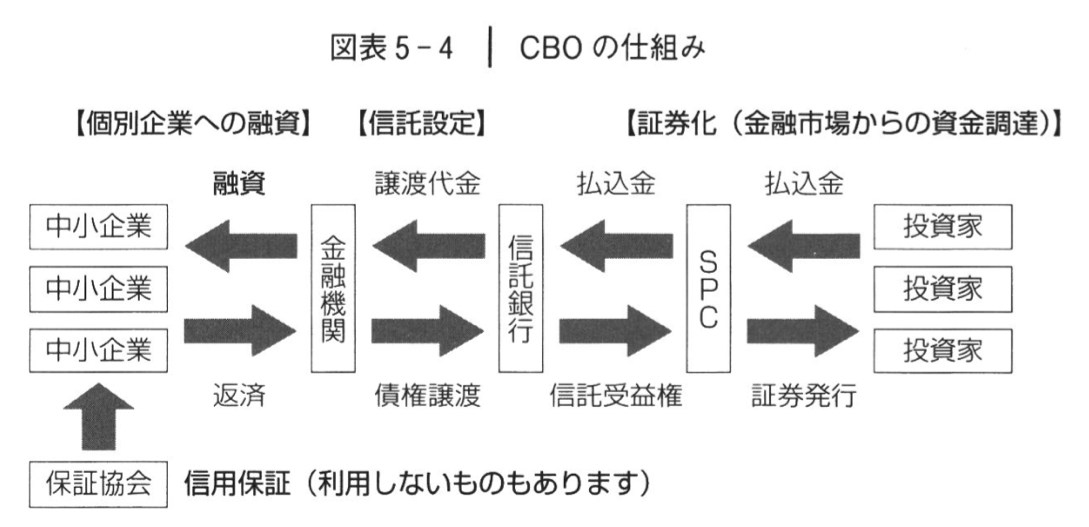

なお、社債担保証券(=CBO、Collateralized Bond Obligation)は、さまざまな格付けの債券を集めてポートフォリオを作成し、その元利金を担保にして発行される資産担保証券です。これは、そのポートフォリオが生むキャッシュ・フローの支払いに優先順位を付けることにより、高格付けのシエア債、低格付けの劣後債、その中間のメザニン債に分けて発行することにより、投資家のニーズに合った金融商品の提供が可能となります。

なお、劣後債、優先株式、優先出資証券などをハイブリッド証券と呼ぶこともあります。ハイブリッド証券は、資本と負債の両方の特徴を持つ証券で、普通社債よりもリスクが大きい一方で、相対的に高い利回りを享受することができる商品です。

このような商品は、リスク許容度の高い富裕層に適した商品だと言えるでしょう(富裕層のすべての方のリスク許容度が高いわけではありません)。