M&Aの買収案件が持ち込まれた段階で最初に着手する作業の一つがビジネス・デュー・ディリジェンスです。M&A担当者が取締役会へ提出する資料を作成するために公認会計士へ依頼するケースが多いようです。今回は、ビジネス・デュー・ディリジェンスを説明します。

M&Aにおけるビジネス・デュー・ディリジェンスの目的

(1)買収リスクを検出すること

通常、企業が対外的に開示している情報は限られており、特に非上場会社の場合、開示情報はほとんどないでしょう。それゆえ、買い手側としては、粉飾決算がないか、想定するイメージと対象会社の実態と異なっていないかチェックすることが必要となります。例えば、対象会社のビジネスモデルの収益性・成長性を今後も維持することができるか、対象会社の重要な経営資源が実在しているかなどを確認します。

(2)事業価値源泉を把握すること

M&Aの価値評価で重要なことは、対象会社の中で何が利益を生み出しているのか、すなわち事業価値源泉を把握することによって、買収後の企業価値向上の機会を見つけておくことです。

M&Aが失敗に終わるケースは、「買収価格」よりも「買収後の企業価値」を高めることができない場合です。例えば、買収後の経営統合によってどれくらいの相乗効果が見込まれるのか、不採算事業からの撤退コストがどれくらいかかるのか、買収によって流出する顧客はどれくらいあるのかなど、売り手の経営者の意見も聞きながら、定量化していくことが重要です。すなわち、M&Aによるシナジー効果を定量化して買収価格に反映させることです。

(3)事業計画を修正すること

M&Aにおいて最も頻繁に使われる評価方法がDCF法です。DCF法によって評価される事業価値は、「将来キャッシュ・フローの割引現在価値」です。それゆえ、売り手が今後どのような事業計画を立案し、どの程度の利益、キャッシュ・フローを創出するかを見極めることが重要になるのです。

そこで、売り手が作成し提出してきた事業計画の背景、根拠や考え方を詳細にヒアリングし、計画中の売上高や利益の妥当性及び実現可能性を検討します。その結果を基にして、買い手側から見て実現可能性が高いと思われる水準へ事業計画を修正していきます。

M&Aにおけるビジネス・デュー・ディリジェンスの手順

(1)内部経営環境の把握

経営者に対するヒアリングによって、事業内容、ビジネスモデル、組織構造、ガバナンス体制を把握します。

(2)外部経営環境の把握

公開情報等を活用して市場規模や伸び率、市場シェアを把握し、同業他社との競合関係を理解します。

(3)SWOT分析、ファイブ・フォース分析

対象会社の強み・弱みをヒアリングして、経営環境の状況を整理したSWOT分析を実施します。また、仕入先との関係、得意先との関係などをヒアリングし、ファイブ・フォース分析によって競争環境を明確化します。

(4)収益性の分析

損益計算書をブレイクダウンして、事業別損益から製品・商品・サービス毎の売上高、売上原価、粗利益まで、詳細な収益性分析を行います。また、バリューチェーン分析(仕入→製造→販売の商流を図解すること。)を行うことによって、事業価値源泉の所在を明らかにします。

(5)事業計画の妥当性検証

計画数値が作られたロジックをヒアリングします。そこで採用されたバリュー・ドライバー(KPI)を特定し、その妥当性を検証することによって、実現可能性の高い事業計画に修正していきます。その際、楽観的シナリオ、現実的シナリオ、悲観的シナリオの3パターンの事業計画を策定します。

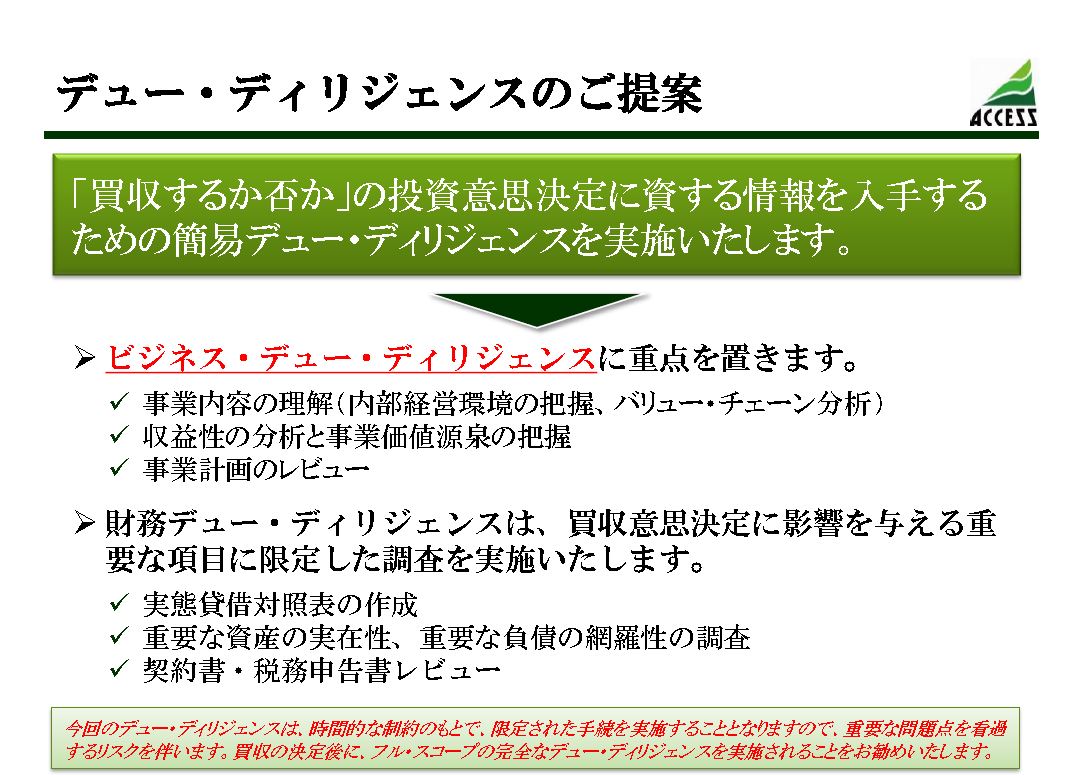

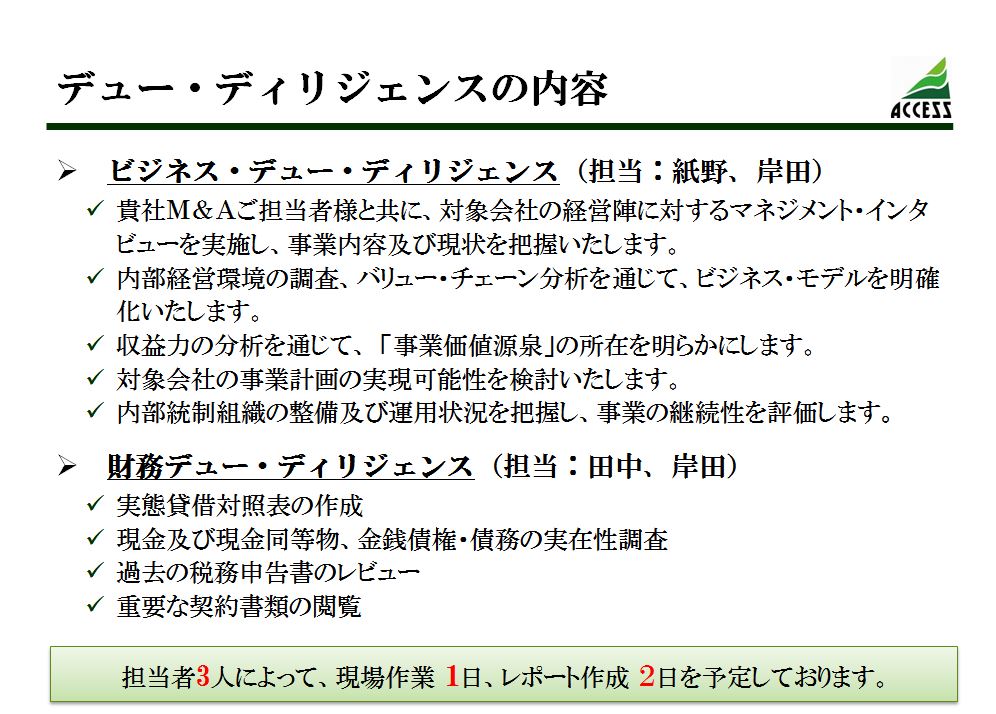

事業承継コンサルティング株式会社の提案書サンプル