03-4570-0810

受付10:00-17:00(土日祝日除く)

相続・事業承継対策!民事信託活用方法を網羅!あなたはどのケース?

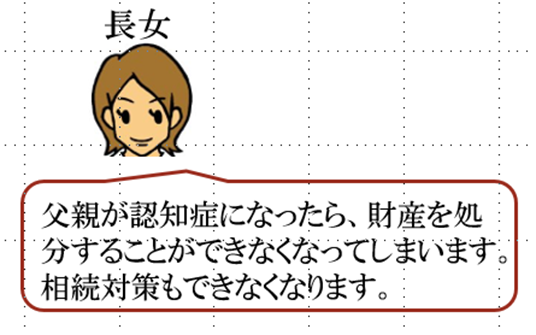

高齢の親が認知症になりそうな場合

認知症と財産管理

| 【お悩み】 父親が高齢で認知症になりそうです。最近は財産の管理ができなくなってきた様子なので、今後のことが心配です。 |

高齢の父親が、賃貸不動産や多額の金融資産など高額の財産を持っている場合、認知症になった後の財産管理・処分が問題となります。

なぜなら、認知症になって判断能力が無くなると、法律行為(契約の締結など)ができなくなるからです。

例えば、賃貸不動産の修繕、建替えなどを工務店に発注することができなくなりますし、金融商品の売買ができなくなります。持っている財産に係

る法律行為が何もできなくなってしまうのです。

認知症対策としての信託の活用

そこで、子供を受託者とする信託契約を行い、財産の名義を子供に替えておくのです。受益者をお父様とすれば贈与税は課されません(自益信託)。

これによって、財産の管理・処分に係る法律行為は子供が行うことになり、父親が認知症になってしまった場合でも問題ありません。

【図解】

⇩

| 委託者 | 受託者 | 受益者 |

| 父親 | 長女 | 父親 |

金融資産を子供に暦年贈与したい場合

生前贈与したいが浪費してしまうおそれ

| 【お悩み】 多額の金融資産を保有しているため、税理士からのアドバイスに従い、継続して暦年贈与を行いたいと思います。しかし、子供たち個人の証券口座を作ってしまうと、金融資産を勝手に現金化して浪費されてしまうのではないかと心配しています。どうすればいいでしょうか? |

暦年贈与の有効性

暦年贈与の基礎控除額は110万円と小さな額ですが、複数の相手に長期間続けて贈与することによって、結果として大きな財産を移転することができます。これは相続対策の基本的手段の一つです。

例えば、子供2人、孫2人の合計4人に毎年125万円ずつ(贈与税15,000円/1人)、20年間にわたり暦年贈与を続けると、総額1億円の相続財産を減らしておくことができ、相続税の軽減を図ることができます。

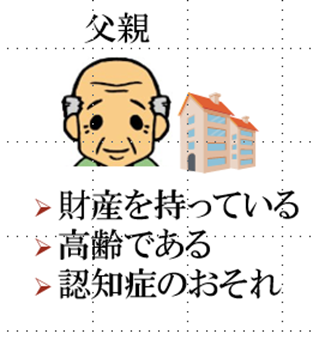

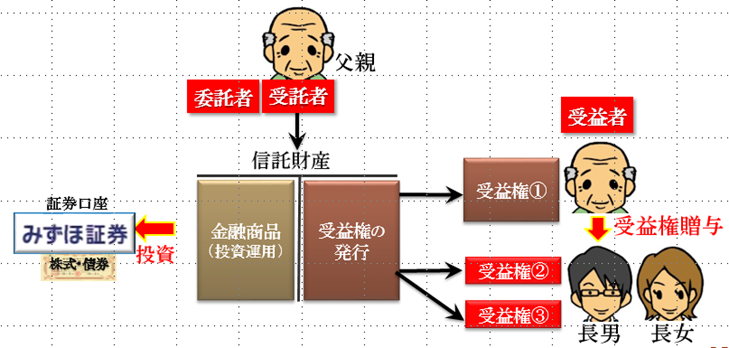

受益権の暦年贈与

しかし、多額の現金や金融資産を贈与してしまうと、子供たちが勝手に浪費してしまう可能性があり、親としては心配です。子供たちの証券口座を作ってしまうと、勝手に現金化して引き出すことも自由な状態となります。

そこで、自己信託(自分が受益者)によって所有した受益権を暦年贈与するのです。そうすれば、受益者である子供たちが遊びのために現金が欲しい、信託財産を現金化したいと思っても、それ受託者である親にお願いしなければなりません。つまり、親のお叱りを受ける機会が設けられるため、一定の抑止力が働くのです(法的には現金化は可能です。)。

【図解】

金融資産を信託財産とした受益権を暦年贈与することによって、受益者である子供たちは、受託者である親に対して、信託財産の現金化をお願いしなければなりません。

委託者 | 受託者 | 受益者 | |

| 父親 | 父親 | (第一次) 父親 | (第二次) 長男・長女 |

身体障害者の子供を持つ親の場合

身体障害者の子供の生活

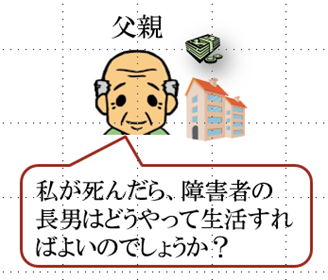

| 【お悩み】 私の子供は身体障害者です。父親である私と妻が先に他界したときに、その後、子供が一人で生活できるのか、とても心配しております。 |

この場合、父親は信託会社(受託者)に財産を信託し、身体障害者の子供に受益権を付与します。信頼できる親族がいれば、その人を受託者とすればよいですが、いない場合には、外部の信託会社を使えばよいでしょう。

父親が他界したときには、子供は信託会社から生活費や医療費が定期的または必要な都度支払われることになり、一人でも生活を維持することが可能となるのです。

特別障害者に対する贈与税の非課税制度

特定障害者の方の生活費などに充てるために、一定の信託契約に基づいて特定障害者を受益者とする財産の信託があったときは、その受益権の価額のうち、特別障害者である特定障害者の方については6,000万円まで、特別障害者以外の特定障害者の方については3,000万円まで贈与税がかかりません。

特定障害者とは、①特別障害者及び②障害者のうち精神に障害のある方をいいます。

この非課税の適用を受けるためには、財産を信託する際に「障害者非課税信託申告書」を、信託会社を通じて税務署に提出しなければなりません。

【図解】

両親が他界した後、長男の生活はどうなるのか?

| 委託者 | 受託者 | 受益者 |

| 父親 | 信託会社 | 長男 |

相続で不動産の共有が生じる場合

不動産の共有

| 【お悩み】 私は大規模な賃貸オフィスビルを所有しております。資産規模は50億円です。私の相続が発生した場合、3人の子供達が共有することになりそうです。それゆえ、将来的に不動産の処分を巡ってトラブルが発生することが心配なのですが、事前に防ぐことはできませんか? |

不動産の共有は、できれば避けたほうが無難です。共有によって、その処分を巡るトラブルが発生する可能性が高いからです。例えば、建替え、売却するときには共有オーナー全員の合意がです。一人でも反対する人が出てくると、何もできなくなってしまいます。

例えば、企業オーナーである父親が、自社に対して土地を貸している場合、土地が子供の共有になると、会社経営にとって不都合が生じるおそれがあります。

しかし、大規模な不動産を所有するオーナーの場合、複数いる子供の1人に相続させると他の子供の遺留分を侵害してしまうことがあります。それため、不動産を子供達で共有させるしかないという状況が生じます。

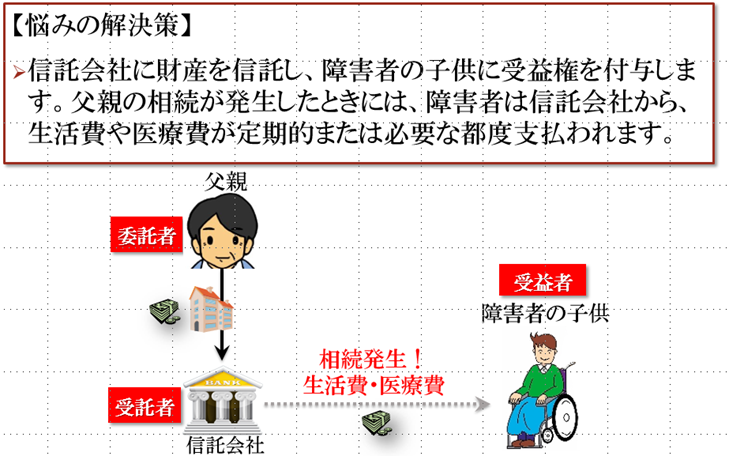

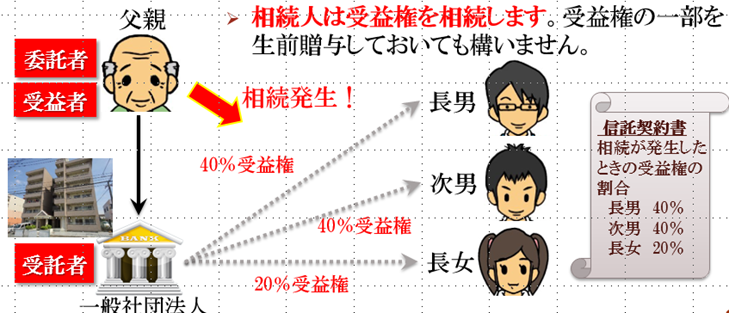

そこで、親族内で法人を設立し(一般社団法人)、それを受託者として賃貸不動産を信託し、当初の受益権は父親が保有します(自益信託)。相続が発生したときに、子供が受け取る受益権の割合を信託契約で決めておきます。

また、子供の中で不動産管理の役割を果たす人を決め、その人に法人の代表者に就任させるのです。その点についても信託契約に記載しておけばよいでしょう。

そうすれば、共有された不動産の処分に係る意思決定は法人の代表者が単独で行うこととなり、その処分を巡るトラブルの発生を回避することができるのです。

【図解】

⇩

委託者 | 受託者 | 受益者 | |

| 父親 | 法人 | (第一次) 父 | (第二次) 長男・次男・長女 |

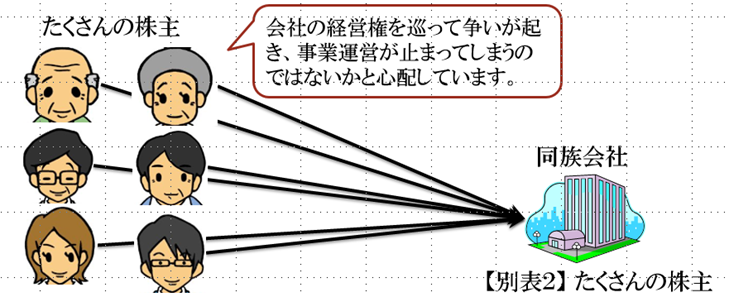

株式が分散した同族会社の場合

老舗企業オーナーの悩み

創業100年といった老舗企業には、驚くほど多くの株主が存在しているケースがあります。これは、相続を繰り返すたびに複数の子供に株式が分散し、結果として株主数が増えてしまったためです。株主の持分比率が低くなり、中心的な同族株主から外れることができれば配当還元価額を適用することができ、相続税負担は軽くなります。しかし、株主が増えれば増えるほど、会社の経営権が曖昧になります。

| 【お悩み】 度重なる相続対策の結果、親族内で株式が分散してしまいました。大株主が不在となり、会社の経営権が曖昧になってしまい、困っています。 |

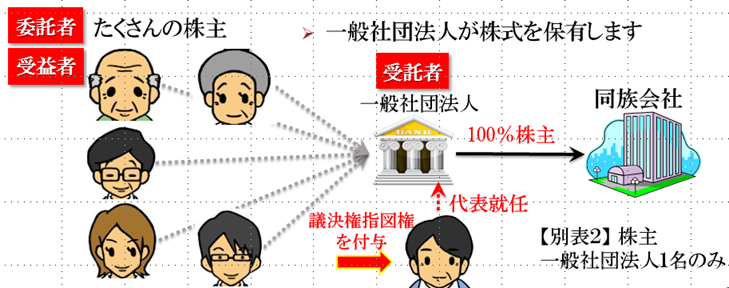

信託による議決権指図権の切り離し

そこで、法人(一般社団法人)を受託者として株式を信託します。信託財産を株式とする受益権は、経済的価値を享受する通常の受益権と議決権行使の指図権に分離させることができます。家族の中から1名を選んで議決権指図権を付与し、その法人の代表者(理事)に就任させ、会社を経営させます。

そうすれば、各株主に相続が発生しても、同族会社の株主(一般社団法人)に変更は生じません。それゆえ、仮に事業承継問題でトラブルが発生した場合であっても、経営の空白期間が生じることはなく、議決権の統一行使が可能となります。

その一方で、数多く存在していた株主は、受益者となり、受益権を相続することになりますから、親族内承継であっても配当還元価額による財産評価が可能となります。

【図解】

⇩

| 委託者 | 受託者 | 受益者 |

| たくさんの株主 | 法人 | たくさんの株主 |

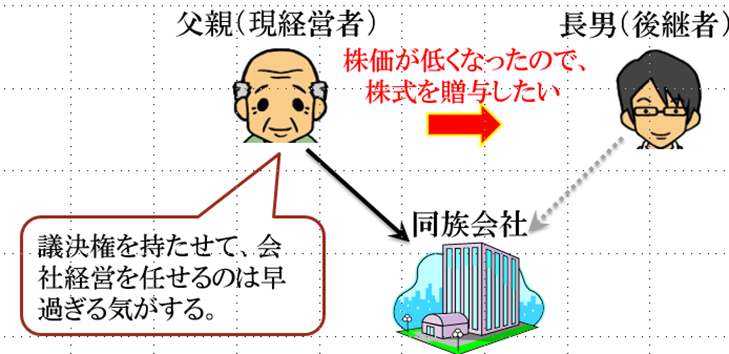

経営権を握ったまま自社株式を贈与したい場合

後継者が若くて経営者として未熟

| 【お悩み】 今年は大きな特別損失が発生することから、自社株式の評価額が下がるため、自社株式を後継者である長男に生前贈与したいと考えております。しかし、長男はまだ若くて経営者として未熟であるため、会社の経営権まで与えるのは時期尚早と考えています。どうすればいいでしょうか? |

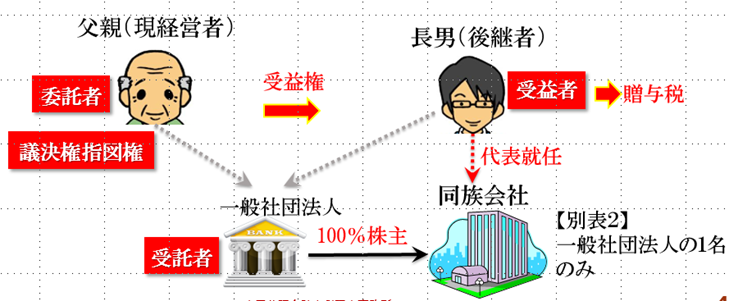

信託による議決権指図権の切り離し

法人(一般社団法人)を受託者として自社株式を信託します。そのうえで受益権は後継者である長男に付与する一方で議決権指図権は自分が継続して保有し、受益権の一部は父親が保有し、複数年度に渡って暦年贈与することもできます。

これによって、自社株式の経済価値だけを長男に移転することができ、しかも、自社株式の評価が下がるタイミングで贈与すれば、贈与税の課税価額は、自社株式の評価額となり、継続保有して高い相続税を支払うよりも税負担を軽くすることができます。

その一方で議決権行使の指図権を父親が継続保有しますので、長男が経験を積んで社長交代する時期まで、父親が形式的な会社支配権を持っておくことができます。

将来的に議決権指図権を長男に移転する場合、その評価額はゼロですので、贈与税は課されません。

【図解】

⇩

| 委託者 | 受託者 | 受益者 |

| 父親 | 法人 | 長男 |