03-4570-0810

受付10:00-17:00(土日祝日除く)

【不動産の法人化】個人財産を不動産から「非上場株式」に変えれば相続対策になる!

60~70代の不動産オーナーにとって最適な相続税対策は、法人化が有効です。

子供に多くの個人財産を残したいと考えるのであれば、所得税の節税に加えて相続税の節税を検討しなければならないのです。

また、高齢者の認知症としても、法人化が有効です。

個人財産の増加の抑制することが必要

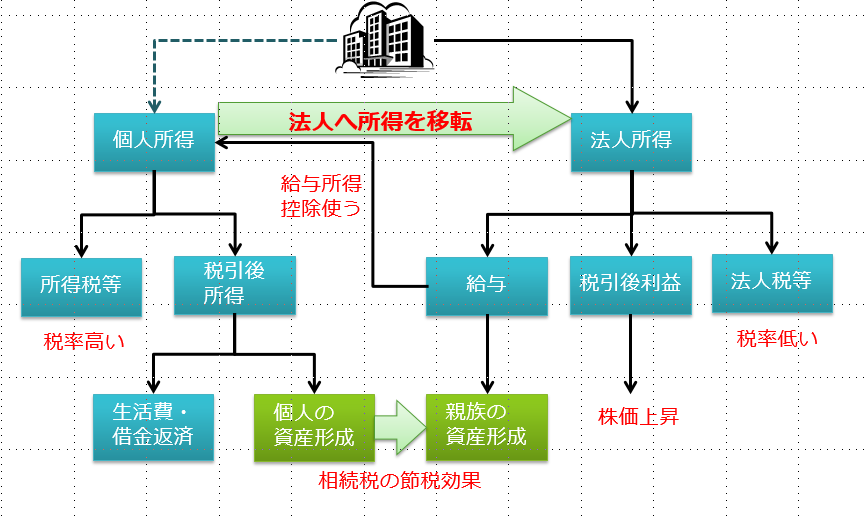

個人経営の場合、不動産が稼いだ所得は、不動産オーナー個人の手元に蓄積され、将来の相続財産となって相続税負担をもたらすことになります。しかし、法人経営の場合、オーナー個人に入るべき所得を、法人からの役員報酬の支払いを通じて奥様や子供に渡してやることができます。

これによって、相続というイベントを経由しないで、財産の承継が行われることとなります。奥様やお子様には所得税が課されることになりますが、その税率が相続税よりも小さいのであれば、税負担を軽くすることができます。

また、奥様や子供に現金を蓄積させることによって、相続時の納税資金を手元に準備させることができます。

ただし、子供が小さく未成年(制限行為能力者)であるなど、役員としの能力が無い場合は、役員報酬を支払うことができません。そのような場合は、法人税を支払ってでも法人に内部留保したほうがいいでしょう。

しかし、利益を内部留保することによって、法人の株式評価額(相続税評価額)が上昇することになります。そこで、法人の株主(出資者)は、オーナー個人ではなく、その子供としておくのです。これによって、オーナー個人の相続財産の増加を止めることができます。

ちなみに、役員給与をオーナー個人に支払うことは最低限に抑えるべきです。オーナー個人に支払われる現金は、オーナー個人に対して所得税が課されるだけでなく、将来の相続人に対して相続税が課されることになるからです。

死亡退職金や死亡保険金を活用

なお、法人に留保した利益を個人に分配しようとするのであれば、死亡退職金を支払うことが効果的です。なぜなら、法人から支払われる死亡退職金には「500万円×法定相続人の数」の非課税枠があるため、相続税負担を軽減させることができるからです。この非課税枠は、遺族の生活を保障することを目的とするものです。

もちろん、オーナーが個人契約で生命保険に加入していた場合には、死亡保険金を受け取ることになりますが、死亡保険金は、死亡退職金とは別枠で「500万円×法定相続人の数」の非課税枠があります。したがって、法人からの退職保険金と個人の死亡保険金の両方の非課税枠を使うことによって、相続税の節税効果は大きなものとなります。

不動産を法人を通じて間接的に保有する相続税対策

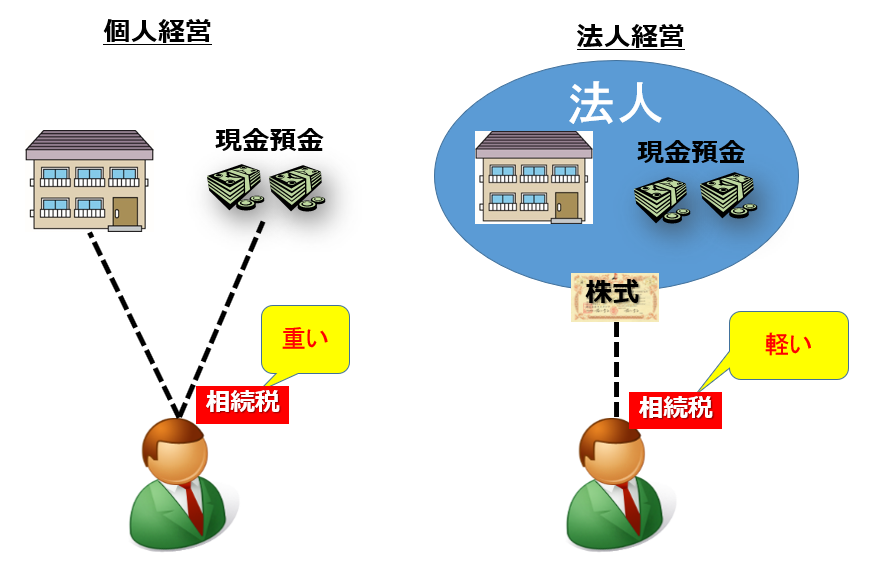

相続税は、個人が死んだときに所有している財産に課される税金です。不動産オーナーの相続を考える場合、個人経営している場合の相続財産は、土地や建物、そして稼いだお金(現金預金など)です。前述のとおり、個人での相続税対策には限界があり、相続税の支払いによって財産規模が縮小してしまうケースが多く見られます。

そこで、節税を考えることになりますが、法人経営によって、相続税負担を軽減させることができます。なぜなら、不動産や現金預金を、不動産オーナー個人が直接所有するよりも、法人の株式(出資持分)を通じて間接所有するほうが、相続税評価を小さくすることができるからです。

個人財産を「非上場株式」に変換する

これは、不動産オーナー個人の相続財産が「非上場株式」(合同会社の場合は「出資持分」)に転換され、その相続税評価が引下げられることによるものです。

不動産経営を行っている実態は、個人経営であっても法人経営であっても変わりません。しかし、不動産を個別に評価する場合よりも、不動産を所有する法人を評価する場合のほうが、相続税額が小さくなるのです。魔法のような効果ですが、これが税法に規定されている計算方法なのです。

【個人経営と法人経営の相続税の違い】

60~70代の不動産オーナーにとって、相続税は、無視することができない税金となります。若い頃に所得税を節税して個人財産を増やすことができたとしても、それが後になって相続税に消えてしまうのでは意味がありません。子供に多くの個人財産を残したいと考えるのであれば、所得税の節税に加えて相続税の節税を検討しなければならないのです。

法人経営による認知症対策

高齢の父親が、不動産を所有している場合、認知症になった後の財産管理・処分が問題となります。なぜなら、認知症になって判断能力が無くなってしまますと、法律行為(契約の締結など)ができなくなるからです。

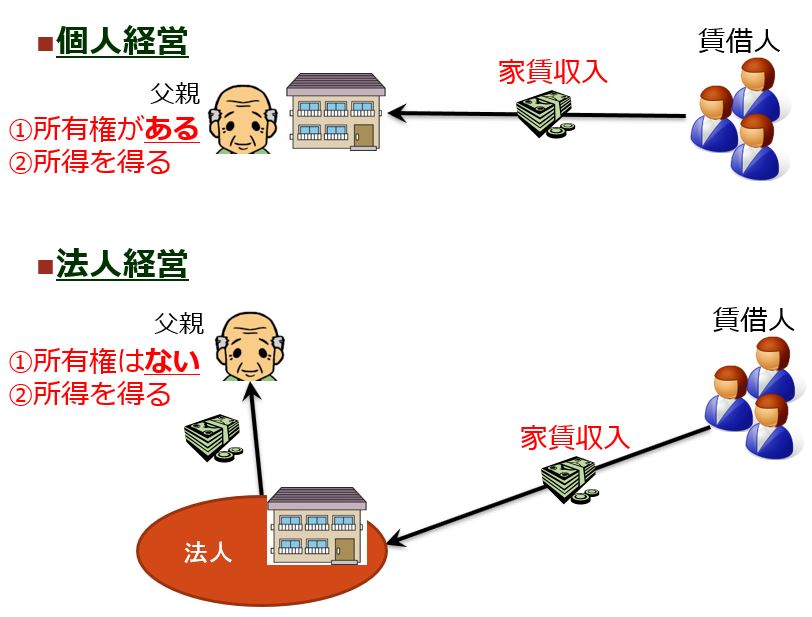

賃貸不動産の個人経営を行う場合、不動産オーナーは、家賃収入から所得を稼ぐことができます。しかし、不動産オーナーが認知症になってしまうと、不動産の修繕や売却、建替えや買換え、贈与ができなくなります。

例えば、賃貸不動産の修繕、建替えなどを工務店に発注することができなくなりますし、売却することもできなくなります。もちろん、生前贈与も不可能です。持っている不動産に係る法律行為が何もできなくなってしまうのです。

法人化による認知症対策

そこで、認知症になる前に、不動産オーナーは、個人経営から法人経営に移行し、不動産の所有権を法人へ移しておく必要があるのです。不動産を法人へ売却又は現物出資すると、不動産の所有権は法人へ移転します。

賃貸不動産を法人経営している場合、法人からの役員報酬の支払いを通じて所得を稼ぐことができますが、その不動産を不動産オーナー個人が直接に所有しているわけではないため、認知症を心配する必要がありません。なぜなら、不動産に係る取引の意思決定を行うのは、法人の代表者(代表取締役、代表社員)であり、不動産オーナーではないからです。

法人の代表者に子供が就任するとすれば、不動産経営は、オーナー個人から子供に移行し、オーナー個人が認知症になってしまった場合でも、問題は発生しません。

このように不動産オーナーの認知症対策として法人経営が有効な解決策となります。

法人化と民事信託の相違点

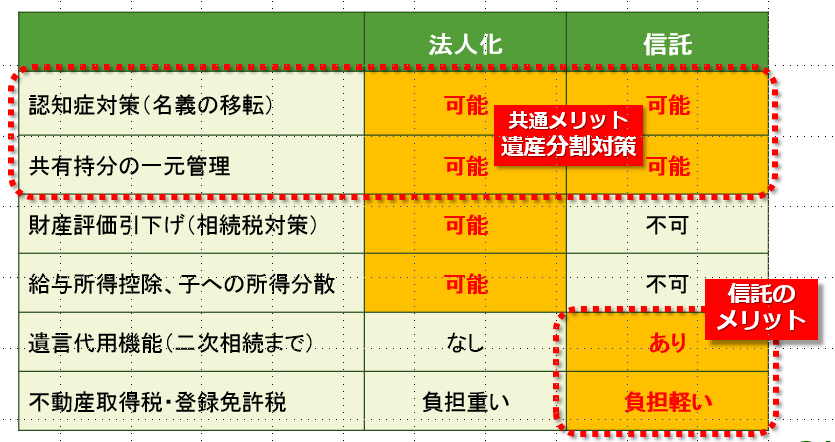

法人化と民事信託は、いずれも認知症対策に効果があることが共通しています。共有持分がある場合の一元管理という目的にも有効です。

しかし、相続税対策の点で異なります。すなわち、民事信託には財産評価を引き下げる効果はありませんが、法人化には財産評価を引き下げる効果があります。

また、遺言機能の有無の点でも異なります。すなわち、民事信託には遺言書と同じく、所有権を誰が承継するのかを生前に決定する機能がありますが、法人化には遺言のような機能はありません。

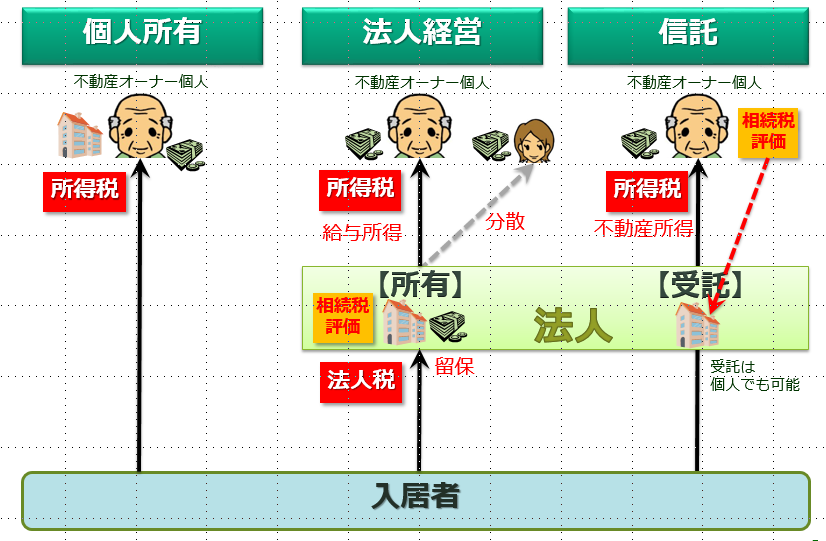

【法人化と民事信託の比較】

税務の観点においても、これらには違いがあります。すなわち、民事信託では不動産所得に所得税が課されますが、法人経営では給与所得に所得税課されることになり、所得を法人に留保した場合は法人税が課されます。

また、個人の相続財産については、民事信託では不動産が課税対象となりますが、法人経営では株式(出資金)が課税対象となります。

【法人化と民事信託の税務上の取扱い】