03-4570-0810

受付10:00-17:00(土日祝日除く)

民事信託のすべてがわかる!基礎知識を徹底解説!

はじめに

信じて託すこと

信託とは、「信じて託す」すなわち個人が持っている財産を守りながら、それを人に預けることです。具体的には、本人が自分で財産を管理することに不都合が生じた場合、それを人に財産を預け、預かった人がその財産の管理を行いながら、そこから生じた便益を本人に渡してあげる仕組みのことをいいます。

投資信託をイメージしましょう

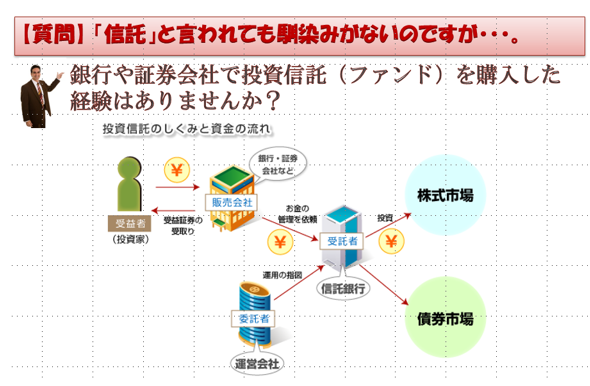

「信託」と聞いて馴染みがないとおっしゃる方が多いと思います。しかし、実は読者の皆さんも日常的に信託の仕組みを活用しているのです。

証券会社で投資信託を買ったことがありませんか?実は、投資信託は「信託」の仕組みを使って、金融機関に皆さんの資金を「信じて託して」いるのです。

金融商品としての投資信託は、投資家から預かった資金を使って株式や債券などへの投資を行い、そこから獲得した利益を投資家に分配する仕組みです。

その際、資金を運用したいと考える投資家は、直接に株式や債券を購入しているわけではありません。投資信託の受益証券を購入しているのです。すなわち、投資の専門家である運用会社が行っている株式投資や債券投資に参加して、株式や債券への投資から生じた利益を受け取る権利だけを購入しているのです。

これによって、数多くの投資家から多額の資金を集めることによって、効果的かつ効率的な金融商品投資を行うことができ、個人単独で投資する場合よりもリスクを抑えつつ高い利回りを期待することができます。

複雑でわからない、難しい、馴染みがないと思われている「信託」ですが、実は皆さんはすでに「信託」の受益権を購入し、日常生活ですでに活用している仕組みなのです。

【図解】

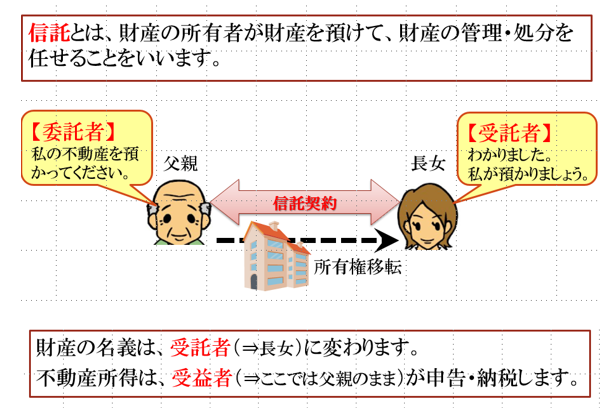

民事信託の基本的な仕組み

委託者の財産を受託者へ預ける

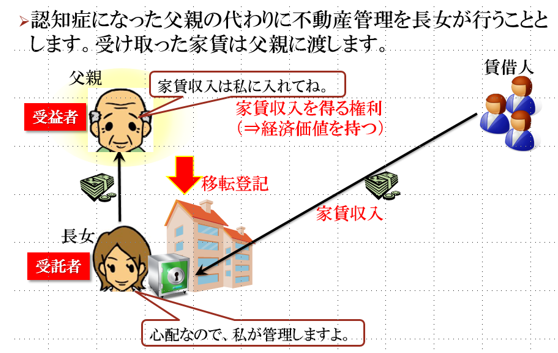

例えば、父親が持っている賃貸不動産を長女に預ける場合を考えましょう。家族内で信託契約を締結します。つまり、父親は「私の不動産を預かって下さい。」、長女は「はい、わかりました。私が預りましょう。」という契約です。その結果、不動産の所有権は父親から長女に移転します。

この場合、預ける人である父親を「委託者」、預かってくれる人である長女を「受託者」といいます。父親は長女のことを信じて、大切な個人財産を託しているのです。

不動産の所有権移転ですから、登記を行い、名義を長女に変更します。ただし、登記の原因は「信託」となります。

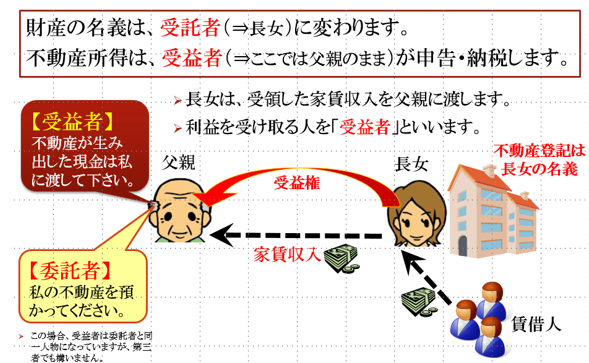

財産から生じた利益は受益者へ渡される

しかし、信託契約で面白いのは、財産を預かった人が、その財産から生じる利益を享受するわけではないということです。つまり、財産を持っているにもかかわらず、単に預かっているだけで、そこから発生する利益は別の人が受け取る権利(債権)が与えられることになります。この権利を「受益権」といい、それを持つ人を「受益者」といいます。

ここでのケースであれば、賃貸不動産の名義は受託者である長女となるにもかかわらず、賃貸不動産から発生うする家賃収入は長女のものにはなりません。例えば、家賃収入を受け取る権利を父親として設定することが可能です。もちろん、次女や長男など他の家族に設定しても構いません。

賃貸不動産の入居者が支払う家賃はいったん長女の銀行口座に振り込まれることになりますが、長女はそれを受益者である父親に渡さなければならないのです。

【図解】

民事信託と遺言書との相違点

遺言書の問題点

自分の遺産を確実に相続させたいと考える場合、最初に思い浮かぶ方法が遺言書を書くことです。

しかし、相続発生時に遺言の執行するためには、ある程度の期間が必要であり、その期間は財産の処分ができなくなります。

| 【遺言執行の流れ】 ① 相続人への執行者就任通知 ② 遺言書の開示 ③ 財産目録の作成 ④ 遺言執行 |

また、遺言書を書いても遺留分の問題が伴います。例えば、長男・次男の2人の子供がいて、長男は極めて親不孝、次男はとても親孝行であるような場合、父親は次男に全財産を遺したいと考えるでしょう。仮に、遺言書にその旨を記載しておいたとしても、親不孝な長男が自分の遺留分減殺請求権を行使してくる可能性があります。

この点、遺留分減殺請求をされた場合、遺言書において減殺請求の対象となる資産に順位指定をしておく方法も有効でしょう。これによって不動産など共有を回避したい財産を高順位としておき、長男に持分を取られることを回避することが可能となります。

遺言信託

遺言書よりも確実な方法として、遺言信託を活用する方法が考えられます。遺言信託は、委託者の死亡時に効力が発生する信託契約のことです。すなわち、委託者が死亡したときにその遺言の内容に従って信託の効力が発生するというものです。

信託契約があれば、家庭裁判所等における手続を必要とせず、直ちに受益権が移転されることになります。

【図解】

信託を行わない場合の手続き

民事信託と成年後見制度との相違点

成年後見

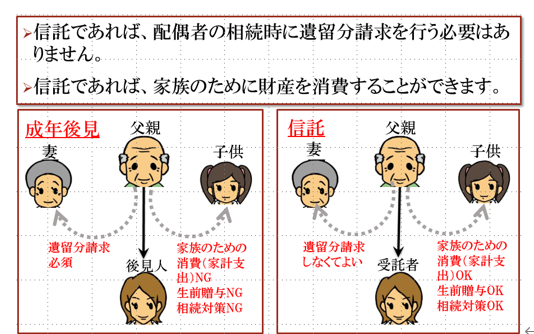

認知症など判断能力が低下した高齢者を支援する制度として、成年後見制度には法定後見制度と任意後見制度がありますが、いずれも家庭裁判所の関与が不可欠です。

一般的な財産の管理や処分については成年後見人が行うことができますが、成年後見人は常に家庭裁判所の監督下にありますので、財産保全を行う以外の行為を行うことはできません。

例えば、親族が事業に失敗して多額の債務を背負う事態になってしまっても被後見人の財産を使って資金援助することができません。

また、孫などの親族に教育資金等の贈与を行うといったこともできません。つまり、家族のために被後見人の財産を消費することができないのです。

さらに、被後見人の配偶者が死亡したとき、その遺産分割において、後見人は必ず遺留分の主張をしなければなりません。

しかし、このような過度の財産保全は、被後見人の本意ではないでしょう。

信託の有効性

このような問題が伴うため、成年後見制度よりも信託を活用するほうがよいと考えられます。信託であれば、過度の財産保全を求められることなく、委託者の意思を実現することができます。家族のために使うことや、相続対策を実行することも可能です。高齢者が判断能力を失うまでに信託しておけば、受託者は委託者の指示に従わなければなりませんし、判断能力を失った後でも、信託契約に従って財産を管理することになります。

高齢者の希望を実現するために、自由に財産管理を決めることができるため、信託の活用が効果的なのです。

【図解】

受託者の役割

信託財産に係る法律行為を行う

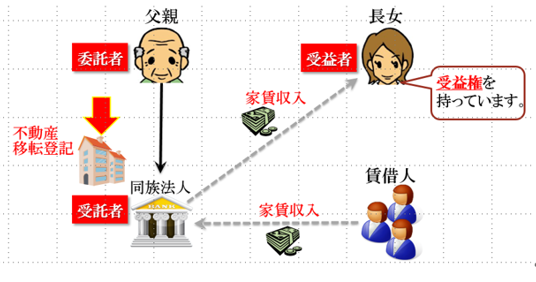

例えば、父親が自ら設立した法人を受託者として賃貸不動産を信託するケースを考えましょう。受益者は長女です。

この場合、信託財産である賃貸不動産の所有者は受託者である法人となります。したがって、賃貸不動産への入居者と賃貸契約書を締結する場合、賃貸契約書の当事者は法人となり、代表者が契約書に署名・押印することになります。その他、修繕の委託や、マンション管理会社への外注など、すべての契約書は法人の代表者が契約することになります。

信託財産の財務を行う

入居者から支払われる家賃は、いったん受託者である法人が受取ります。一時的に預かった後、受益者である長女に引き渡されることになります。同様に、賃貸不動産の所有に伴う固定資産税は、いったん受託者である法人が支払います。一時的に立て替え払いした後、受益者である長女から精算されることになります。結局は、収入から経費を差し引いた残額が受益者に支払われることになるでしょう。

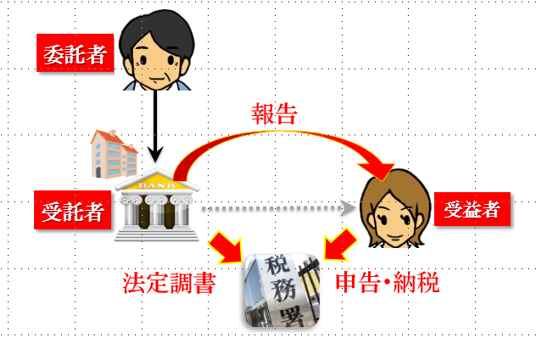

信託財産の経理を行う

受託者である法人は、会計帳簿、決算書を作成し、受益者へ報告しなければなりません。また、法定調書を作成し、税務署へ提出しなければなりません。さらに、受益者の変更があった場合、信託目録の記載を変更しなければなりません。

法人である受託者が、これらの作業を行うためには、その代表者又は使用人が実際に働くことになります。少々煩雑な作業となるため、申告までをまとめて顧問税理士に委託するケースほうが多いようです。

【図解】

受託者は信託財産に係る財務を行います。

受託者は信託財産に係る経理を行います。

民事信託の課税関係

課税対象者

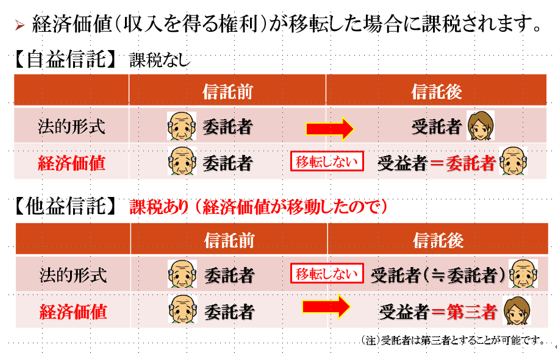

信託の課税関係は、受益者課税信託とそれ以外(受託者に課税する法人課税信託など)に分かれますが、家族内で信託を行うような場合には、受益者課税信託のみを理解しておけばよいでしょう。

信託の税務のポイントは、受託者ではなく受益者に対して課税されることです。受益者は財産を所有しているわけではありませんが、財産を所有しているものとみなして、所得の申告を行います。これは、信託財産の法的形式ではなく経済価値に対して課税されるということです。

経済価値の移転が生じるケースは、委託者とは別の受益者を設定した場合です(他益信託)。この場合、経済価値が受益者に贈与されたとみなして贈与税が課されることになります。

また、受益者に変更した場合も同様です。経済価値が他の受益者へ贈与されたとみなして贈与税が課されることになります。受益者に相続が発生し、受益権が相続された場合には、相続人に対して相続税が課されます。

受益権の相続税評価

経済価値の移転があり、受益者に贈与税や相続税が課される場合、その対象となる受益権の相続税評価が問題となりますが、それは信託財産そのものの相続税評価と同額になります。

また、信託財産が居住用宅地や貸付事業用宅地など、小規模宅地等の評価減の特例の対象となっている場合には、その評価減を受益権の評価にも反映させることができます。不動産の買換特例(所得税)も同様です。受益権を信託財産とみなして課税するからです。

したがって、個人の財産を信託したとしても、課税上の取り扱いが不利になることはありません。

【図解】

自益信託とは

自益信託は課税されない

自益信託とは、委託者と受益者が同一である信託のことをいいます。この場合、委託者から受託者へ所有権は移転しますが、経済価値の帰属する者は変わりません。したがって、経済価値の移動は発生していませんので、信託を設定しても贈与税が課されることはありません。

例えば、認知症で判断能力が低下しそうな父親が、賃貸不動産の管理を長女に任せるケースを考えます。長女が受託者になりますが、受益者を父親とすれば自益信託となります。認知症になっても信託によって財産管理ができます。

家賃収入等から生じる利益を父親が受け取るならば、信託を行った後でも父親が利益を受け取る状態に変化はありません。したがって、父親には贈与税は課されないのです。

受託者である長女には毎月の家賃が支払われますが、それは長女が一時的に預かるだけであり、受益者である父親に引き渡さなければなりません。

以上のように、自益信託は、法的形式だけが移動して、経済価値が移動していない状態なのです。

受益者が得る収益に対する課税

このようなケースでは、信託の設定時に贈与税が課されることはありません。しかし、信託財産となった資産及び負債(預り保証金)を受益者が保有することとみなし、そこから発生する利益(=収益及び費用)が受益者に帰属するとみなされます。

したがって、所有権を失った父親に対して不動産所得が発生し、それを受益者である父親個人の所得(例えば、給与所得、事業所得など)と合算したうえで所得税が課されることになります(ただし、不動産所得に係る損失については規制があります。)。

【図解】

他益信託

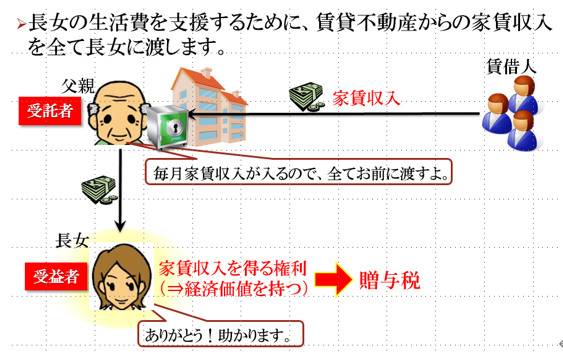

他益信託は課税される

他益信託とは、委託者と受益者が異なる信託のことをいいます。この場合、委託者から受託者へ所有権が移転すると同時に、経済価値の帰属する者が変更されることになります。したがって、経済価値が移動することになり、信託を設定することによって受益者に対して贈与税が課されることになります。

例えば、障害者の長女を持つ父親が、賃貸不動産から生じた利益を長女に受け取らせるケースを考えます。受託者は必ずしも第三者である必要はありませんので、委託者である父親が受託者となることが可能です(自己信託)。この場合、受益者を長女とすれば他益信託となります。

その結果、家賃収入等から生じる利益は父親ではなく長女が受け取ることになりますから、信託を設定することによって、父親から長女へ利益を受け取る権利が移転します。したがって、長女に対して贈与税が課されるというわけです。

受託者である父親には毎月の家賃が支払われますが、それは父親が一時的に預かるだけであり、受益者である父親に引き渡さなければなりません。

以上のように、他益信託は、法的形式だけでなく、経済価値が移動している状態なのです。

受益者が得る収益に対する課税

このようなケースでは、信託の設定時に贈与税が課されます。さらに、信託財産を受益者が保有し、そこから発生する利益は受益者に帰属するとみなされます。

したがって、受益者である長女に対して不動産所得が発生し、それを長女個人の所得と合算したうえで所得税が課されることになります(ただし、不動産所得に係る損失については規制があります。)。

【図解】

民事信託の開始

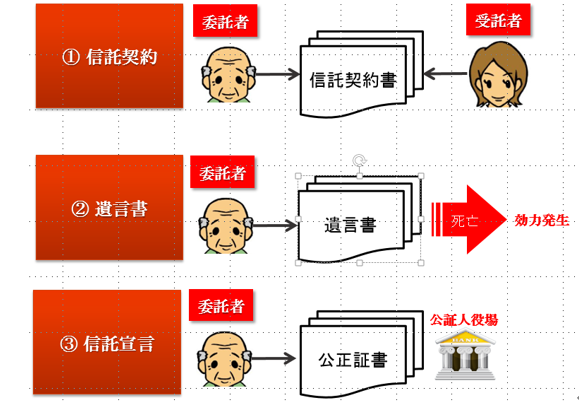

信託契約

信託の設定方法は3つあります。一つは、委託者と受託者との契約によって設定する方法です。すなわち、委託者と受託者が信託契約書を作成します。

この場合、受益者は契約の当事者にはなりません。受益者は一方的に利益を受け取るだけの存在であり、その合意は必要ないものとされているからです。

しかし、受益者が必ず利益を得られるとは限らないため(信託財産から損失が発生することもあります。)、受託者は受益者に対して信託が設定されたことを通知しなければなりません。

遺言

委託者が遺言書において信託の内容を記載しておく方法もあります。例えば、「自分に相続が発生した場合、賃貸不動産を信託し、受託者を長男、受益者を次男とする。」と記載しておくのです。すなわち、委託者が死亡したときにその遺言書に記載内容に従って信託の効力が発生するというものです。遺言書を見た受託者が受託を拒否する場合は家庭裁判所に受託者の選任を申請することになります。

信託宣言

委託者イコール受託者となる場合(自己信託)、委託者には契約を締結する相手がいませんので、委託者単独の意思表示によって法的効力を発生させなければなりません。そのために、実務上、信託の内容を記録した公正証書を作成することが一般的です。これは信託財産が委託者個人の財産から倒産隔離されてしまうため、債権者の利益を害さないようにするための制度です。

【図解】

委託者から受託者への財産の移転には、当然ですが第三者対抗要件を具備しなければなりません。

| 不動産 | 所有権移転登記 |

| 株式 | 株券の引渡し、 株主名簿の書換え |

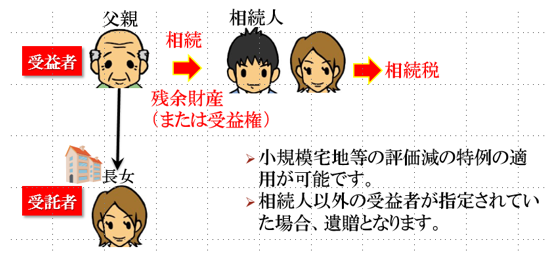

受益者に相続が発生したとき

相続と信託契約

受益者の相続が発生したときに、信託を終了するものとした場合、信託財産の受取人(例えば、相続人)に対して相続税が課されます。信託が終了しない場合、受益権が相続されることになり、その相続人に対して相続税が課されることになります。

受益権の評価

被相続人の財産が信託されていた場合、受託者に対して相続税が課されるのか、受益者に対して課されるのかが問題となります。

この点、財産に係る経済価値を持っているのは受益者です。受託者は単なる形式的な名義しか有していません。そのため、相続税は受益者に対して課されることになります。財産の所有権は持っていませんが、財産を所有しているものとみなして、相続税が課されるのです。

その際、受益権の相続税評価額は、信託財産そのものの評価となります。

信託財産に係る特例の適用

小規模宅地の評価減の特例(相続税)、不動産の買換特例(所得税)などの特例を適用することができるかが問題となりますが、これらは受益者が財産を所有しているものとみなして適用することができます。

例えば、信託財産が賃貸不動産であれば、貸付事業用宅地として50%評価減の特例を適用することもできます。すなわち、信託を行っても課税上の取り扱いが不利になることはありません。

遺留分

個人の財産が受益権によって相続された場合であっても、他の相続人の遺留分を侵害することはできません。受益者又は受託者に対して減殺請求ができます。

【図解】