0120-1000-77/03-4570-0810

受付10:00-17:00(土日祝日除く)

-

事業承継の最大の問題は、後継者の決意と覚悟にある

事業承継の本当の問題は、後継者が決意と覚悟することができないことにあります。今回は経営者の相続対策である事業承継について解説いたします。 事業承継の3つの方向性 経営者も人間(親)であるから、自分の子供に事業を継がせたいとするのが心情でし... -

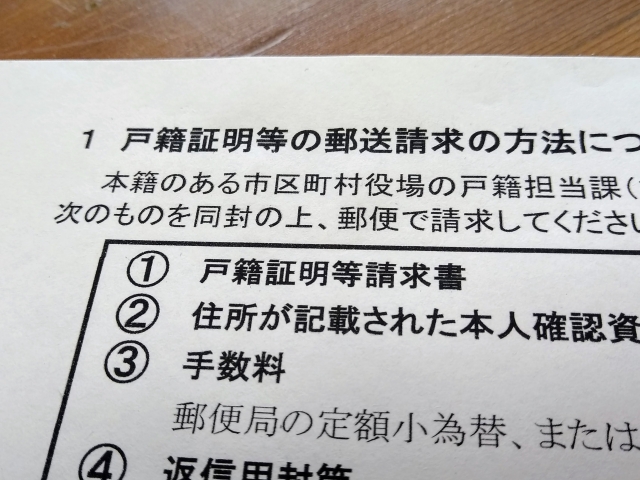

【相続手続】意外とたいへん!戸籍謄本の入手

今回から相続手続について解説します。相続発生時に最初に取り寄せる書類が、被相続人の出生から死亡までの戸籍謄本です。ぜひ参考にしてください。 なぜ戸籍謄本を出生までさかのぼるのか 家族に相続が発生した場合、最初に行うべきことは、相続人の確定... -

低成長経済、少子高齢化社会と格差社会の進展

私たちの老後の環境は変化し、低成長経済、少子高齢化社会へと移行しています。これらの変化は、具体的にどのようなものでしょうか? 60歳の日本人の2人に1人が90歳まで生きる 時代が変われば、お金に対する考え方も変わらなければなりません。2022年現在... -

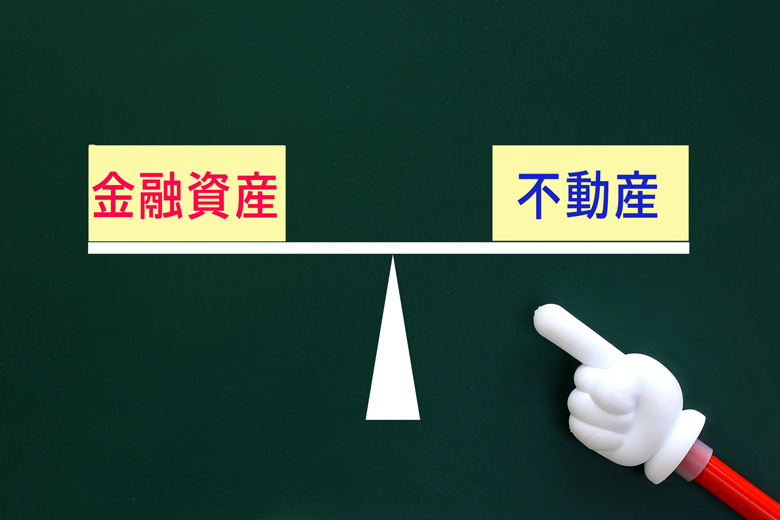

金融資産中心のライフ・プランニングとゴールベース・プランニング

従来型のファイナンシャル・プランナーが提供していたサービスは、一生涯にわたるゴールを設定し(ゴールベース・プランニング)、それを達成する手段として、投資信託や生命保険などの金融資産を販売することでした。ここでのゴールベース・アプローチと... -

遺産をめぐる相続争いの相談事例は多数!分割できるない不動産が原因か?

保有する資産のタイプで富裕層を分類しますと、不動産オーナー、企業オーナー、金融資産オーナーの3つにすることができます。すなわち、個人財産のほとんどが不動産(土地・建物等)である不動産オーナーと、個人財産のほとんどが非上場株式(自社株式)... -

富裕層の相続税は今後増税になるか?2022年以降の改正に注意!

日本の税収において、相続税は令和3年度(2021年度)でも2.2兆円ほどしかなく、所得税の10分の1程度となっています。まだ増税の余地があることから、現在、政府の税制調査会は、富裕層の税負担を重くする方向に検討を進めています。また、相続直前の暦年... -

老後資金いくらあれば安心か?60歳の2人に1人は90歳まで生きる!

低成長経済と少子高齢化社会 社会が変われば、資産運用に対する考え方も変わらなければなりません。2022年現在、日本の社会では、低成長経済への移行、少子高齢化社会への移行という点において大きな変化が見られます。これらの変化は、私たちの資産運用に... -

個人金融資産は2,000兆円を突破!内訳は現預金5割!米国と日本で違いが!

家計金融資産が2,000兆円を超えた! 2022年6月に公表された日銀の資金循環統計によれば、家計金融資産額は2022年(令和3年)3月末には前年同期比+2.4%の2,005兆円となり、過去最高額となりました。このうち、現預金が1,088兆円で、全体の54%を占めています... -

低成長経済、少子高齢化社会と格差社会の進展

私たちの老後の環境は変化し、低成長経済、少子高齢化社会へと移行しています。これらの変化は、具体的にどのようなものでしょうか? 【1】 60歳の日本人の2人に1人が90歳まで生きる 時代が変われば、お金に対する考え方も変わらなければなりません。2022... -

銀行や証券会社が提案する「ウェルスマネジメント」とは?

銀行や証券会社の営業マンが「ウェルス・マネジメント」というサービスを売り込んできます。これは生命保険の「ライフ・プランニング」と違うものでしょうか? 【1】 一生涯のライフ・プランニング どんな方でも生命保険の営業マンから商品の提案を受けた... -

事業承継が失敗する危険性をもたらす3つ問題

スムーズに進んでいた親族内承継が、突然にお金や相続の問題によって失敗しするケースがあります。代表的なケースとその対応策を説明しましょう。 事業承継と経営承継とは何か 事業承継は、自分が経営する事業を、引退に伴い後継者に引き継ぐことです。先... -

意外と気付かない!不動産には税金がこれだけかかる!

資産家の方々は、資産運用の対象の一つとして不動産投資を行っています。今回は、不動産に対して課される税金を取得・所有・売却に分けて説明いたします。 不動産を取得するときの税金 不動産を取得するときの税金として、一つは、不動産取得税があります... -

相続税対策の基本!まずはここから!

評価の引下げよりも先に資産を減らすこと 相続では、先に相続税の総額が計算されます。すなわち、正味の相続財産(=資産-非課税財産-債務控除)」から基礎控除額を差し引き、その金額(課税遺産総額)を、民法の法定相続分で分けたと仮定してうえで超過... -

相続対策!不動産活用法まとめ

住宅取得等資金贈与の非課税特例 金融資産家にとっての資産承継対策は、相続財産を減らすこと、すなわち生前贈与が基本となります。近年、金融資産家にとって効果的な制度が導入されています。その一つに、住宅取得資金贈与の非課税特例があります。 これ... -

相続の準備をはじめよう!終活はここから!

相続生前対策の必要性 欧米では、資産家の資産の保全およびリスク管理、資産承継のために、総合的な財務戦略が立案されることが一般的です。このような財務戦略のことを「エステート・プランニング」と呼んでいます。 日本には、このような財務戦略の考え... -

相続・事業承継対策!民事信託活用方法を網羅!あなたはどのケース?

高齢の親が認知症になりそうな場合 認知症と財産管理 【お悩み】 父親が高齢で認知症になりそうです。最近は財産の管理ができなくなってきた様子なので、今後のことが心配です。 高齢の父親が、賃貸不動産や多額の金融資産など高額の財産を持っている場合... -

民事信託のすべてがわかる!基礎知識を徹底解説!

はじめに 信じて託すこと 信託とは、「信じて託す」すなわち個人が持っている財産を守りながら、それを人に預けることです。具体的には、本人が自分で財産を管理することに不都合が生じた場合、それを人に財産を預け、預かった人がその財産の管理を行いな... -

【法人化】なぜ富裕層は節税のために法人活用するのか?

富裕層と呼ばれる資産家の方々は、節税のために法人を活用されます。今回から数回に分けて、節税のための法人の活用方法についてご説明させていただきます。 なぜ法人化を行おうとするのか 上場企業の大株主、多くの賃貸不動産を持つ地主さん、非上場企業... -

不動産所有法人のメリットと節税効果とは?

法人経営による所得税の節税 重い所得税と軽い法人税 2015年度の税制改正において、課税所得4,000万円超の人の最高税率が45%に引き上げられました。それ以外の人も同様に、累進課税が適用される所得税の負担は極めて重いものとなっています。 これに加え... -

資産の組換えで相続税対策!金融商品から不動産へ

財産2億円までの相続税対策 相続税負担は重くない 日本の相続税は、「最高税率が55%と高い。相続のたびに財産が半減して、三世代の相続で財産が消えてしまう。」と言われることがあります。 しかし、実際のところは、そこまで重い税金ではありません。税... -

すぐわかる!不動産評価額の調べ方

はじめに 今回は、財産評価において最も重要な不動産の評価について解説いたします。土地の評価単位、路線価方式と倍率方式、自用地としての評価だけでなく、借地権、貸宅地、貸家建付地の評価方法まで理解しておきましょう。 土地の評価単位 土地は、宅地... -

贈与税がかからない!4つの非課税制度

はじめに 高齢者が持つ資産を次世代へ承継することを促進し、わが国の経済成長を図ることを目的とする制度として、住宅取得資金、教育資金、結婚子育て資金に係る贈与税の非課税制度があります。今回は、これらの制度とともに、2,000万円の配偶者控除につ... -

相続時精算課税制度

はじめに 贈与税の計算には、暦年課税制度と相続時精算課税制度があります。相続時精算課税制度とは、相続税と贈与税を一体化するもので、次世代への資産承継を促進し、高齢者が持つ資産を活用して消費を増やすことで、わが国の経済成長を図ることを目的と... -

相続税とは?何に課されるの?誰が払うの?

はじめに 相続税とは、法律に基づいて、人の死亡を原因として財産が移転するときにかかる税金です。それでは、どのような財産に税金がかかり、誰が相続税を納めるのでしょうか。今回は、相続税の課税財産と納税義務者について解説いたします。 相続税の納...