03-4570-0810

受付10:00-17:00(土日祝日除く)

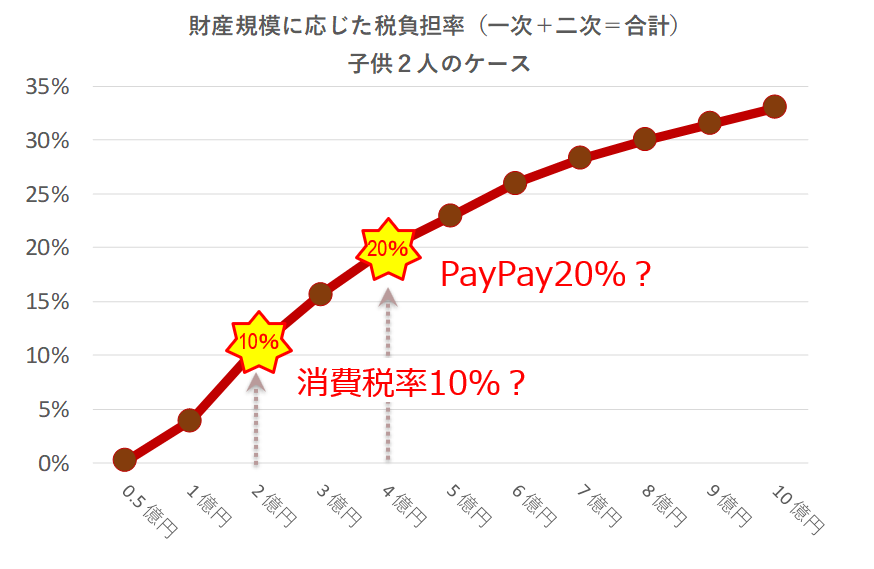

財産2億円では相続税10%と軽い!暦年贈与で解決しよう!

近年、高齢者人口の増加による相続件数の増加や、相続税率の改正を背景にした課税割合の増加が続いており、相続・相続税への社会的関心が高まってきています。

そのため経済誌等のメディアで特集が組まれることも多く、特に富裕層の方は税負担への不安からより高い関心をお持ちの場合が多いでしょう。

しかし、実は言われているほど相続による税負担は重くは無く、財産規模が2〜3億円の範囲内であれば、暦年贈与で十分対応可能です。

実は相続税負担はそれほど重くない

日本の相続税は、「最高税率が55%と高い。相続のたびに財産が半減して、三世代の相続で財産が消えてしまう。」と言われることがあります。

しかし、実際のところは、そこまで重い税金ではありません。相続税申告の税務代理を数多く行う筆者の感覚では、ほとんどのお客様の相続税は、せいぜい1割から2割程度の負担です。

たとえば、ご主人と奥様と子供2人の家庭で、法定相続割合による相続を想定した場合、ご主人が2億円の財産を持ち、奥様が財産ゼロであれば、一次相続で合計1,350万円(配偶者は税額軽減でゼロ)、二次相続(奥様の相続)で770万円の相続税を支払います。子供2人が承継できた財産は、約1億7千万円となり、約11%の税負担となります。

同様に、ご主人が3億円の財産を持っていれば、子供2人の承継できる財産は、約2億5千万円、約16%の税負担です。

これらの税負担に対して、単純に「相続税は重いか?」と聞いても、「それほど重くはない!」と言えるのではないでしょうか。

【財産規模と税負担率(要約)】 夫と妻・子供2人のケース

| ご主人の財産 | 相続税 | 子供の正味財産 | 税負担率 |

| 1億円 | 395万円 | 9,605万円 | 4% |

| 2億円 | 2,120万円 | 1億7,880万円 | 10% |

| 3億円 | 4,700万円 | 2億5,300万円 | 16% |

| 5億円 | 1億1,475万円 | 3億8,525万円 | 23% |

| 10億円 | 3億3,020万円 | 6億6,980万円 | 33% |

【相続税(合計額)の速算表】

【相続税(合計額)の税負担率(=相続税/相続財産)】

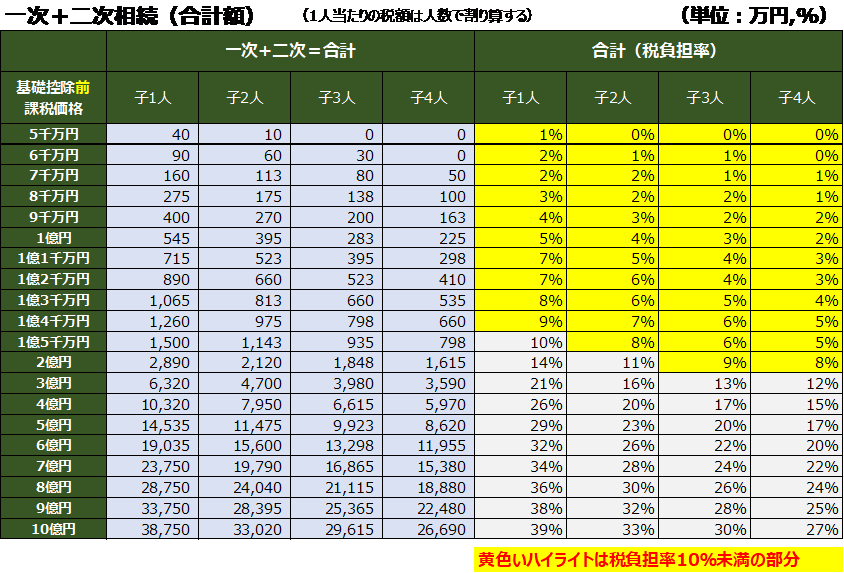

【一次+二次相続の相続税合計額と税負担率】

一次相続から二次相続まで2回の相続で支払う相続税合計額とその負担率の表を見てみましょう。ご主人の相続財産が1億5千万円までであれば、相続税を2回支払っても税負担率は10%です。相続税はそれほど重い税金ではありません。

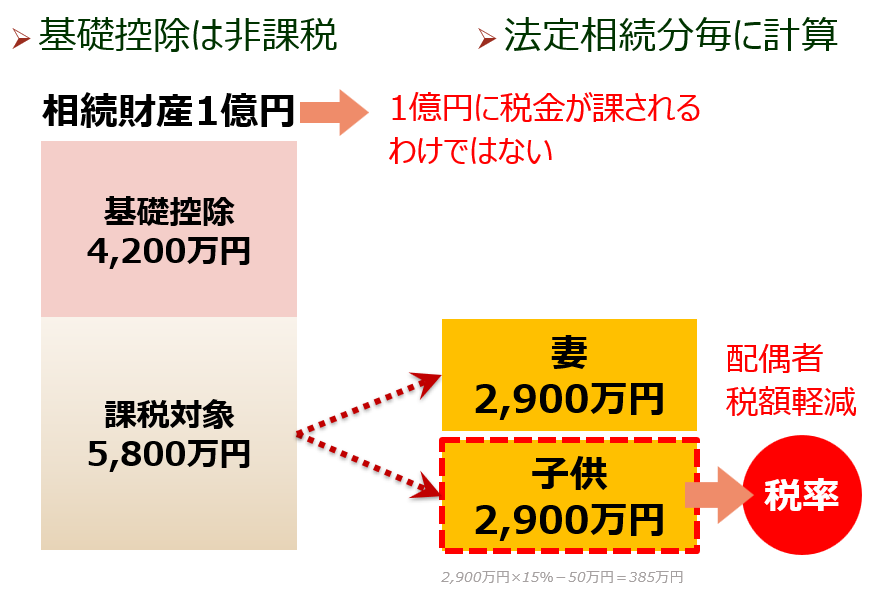

これは、基礎控除(3,000万円+600万円×法定相続人の数)という非課税枠があること、相続税の税率は、法定相続人分けて計算されることによると思われます。

相続財産が1億円あったとしても、税率表の限界税率30%を適用するわけではありません。図に示すように、基礎控除を差し引いた残額を、法定相続人に分け、その金額に対して限界税率を乗じるのです。

妻と子供1人の場合、2,900万円に対する限界税率は15%です。さらに、妻には「配偶者の税額軽減」という特例を適用することができますから、法定相続分までは税額ゼロです。

この結果として、相続税は385万円に過ぎません(=2,900万円×15%-50万円)。

【相続税の計算イメージ】

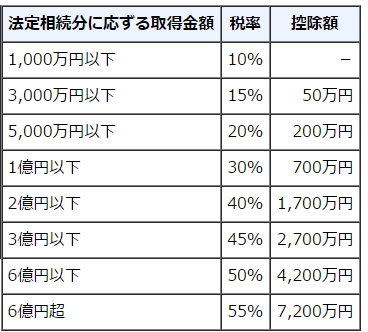

【相続税の税率表】

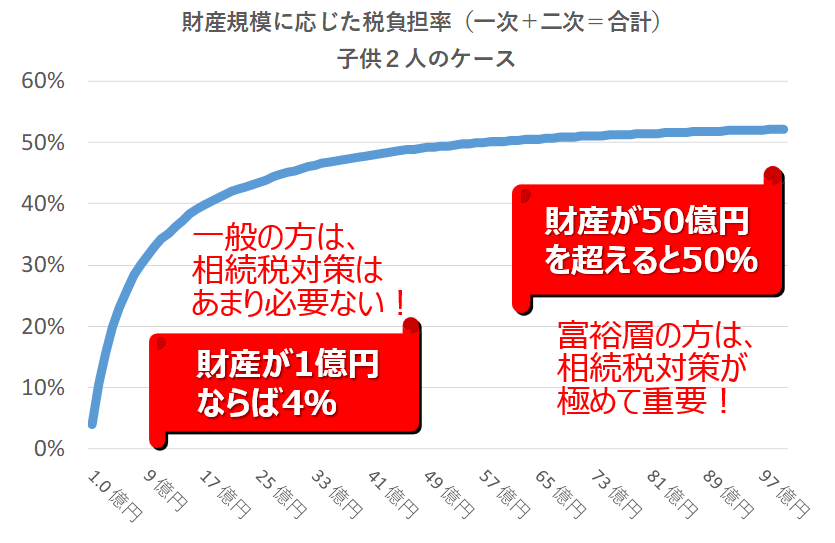

しかしながら、相続税は累進課税です。財産規模が大きくなるほど、急激に税負担が重くなる計算構造が採用されています。つまり、富裕層の相続税負担は重いのです。

たとえば、ソフトバンクの孫社長のような桁違いの大富豪になれば、間違いなく税負担率は55%を超えるでしょう。

【富裕層の財産規模と二次相続までの税負担率】

それでは、どの程度の財産規模の大きさになれば、相続税対策に真剣に取り組むべきでしょうか。人それぞれ感じ方は違うかもしれませんが、「相続税負担が重いと感じるような税負担率」だと言えるのではないでしょうか。

たとえば、キャッシュレス決済のPayPayのポイント還元キャンペーンにおける還元率20%には、消費者が殺到したと報道されています。20%は重みのある数字だと言えるでしょう。

それでは、消費税率の10%(2019年10月より)はどうでしょうか。重いと感じる人が多いのではないでしょうか。

筆者の感覚によれば、税負担率が10%を超えてくれば、相続税対策として節税に真剣に取り組むべきだと考えます。すなわち、相続財産として1億5千万円が基準となります。

生前に消費してしまう財産もあるでしょうから、生活費や医療費として▲5千万円の減少を想定し、現時点での個人財産が2億円を超えているかどうかが、相続税対策を実行するか否かの判断基準だと考えます。

【一般の資産家の財産規模と二次相続までの税負担率】

暦年贈与による相続税対策

個人財産2億円が相続税対策に真剣に取り組むかどうかの分かれ目だと述べましたが、それでは、2億円までの方々は、何をすればよいでしょうか。税負担が軽いとは言うものの、可能なかぎり税金は減らしたいものです。

個人財産2億円以下の資産家の方々であれば、以下の3つの手法を使えば、それで相続税対策は十分です。すなわち、暦年贈与を続けること、小規模宅地等の特例を適用すること、生命保険の非課税枠を使うことです。

【資産規模と相続税対策の手法】

| 2億円超の財産 | ・不動産投資 ・法人化 ・経営承継円滑化法 |

| 2億円以下の財産 | ・暦年贈与 ・小規模宅地等の特例 ・生命保険の非課税枠 |

贈与の方法には、①暦年課税制度、②相続時精算課税制度の2つに大別されますが、これ以外にも、住宅取得資金贈与、教育資金贈与、結婚子育て資金贈与、配偶者贈与などの制度があります。また、非上場株式の贈与については、経営承継円滑化法による贈与税の納税猶予制度があります。

この点、2億円以下の財産規模の方が使うべき制度は、①暦年贈与制度です。これは、毎年1人あたり110万円(基礎控除額)まで、贈与税が非課税となる制度です。この基礎控除を使うことで、個人財産の一部を、生前に子供や孫に移転させておくことができます。そして、何人に対しても、何年にも分けて何回でも適用することができます。

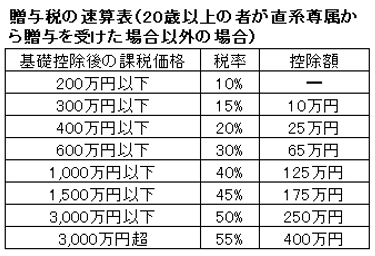

暦年贈与制度では、1人に1年間に贈与された財産が110万円以下であれば贈与税は課されません。しかし、超過累進課税となっているため、110万円を超えてしまうと、相続税よりも税負担が重くなります。それゆえ、贈与する財産が110万円を超える場合であっても、あまり大きく超過することはできません。

【贈与税の速算表】

課税価格 = 贈与財産価額-基礎控除110万円

贈与税額 = 課税価格×速算表の税率-速算表の控除額

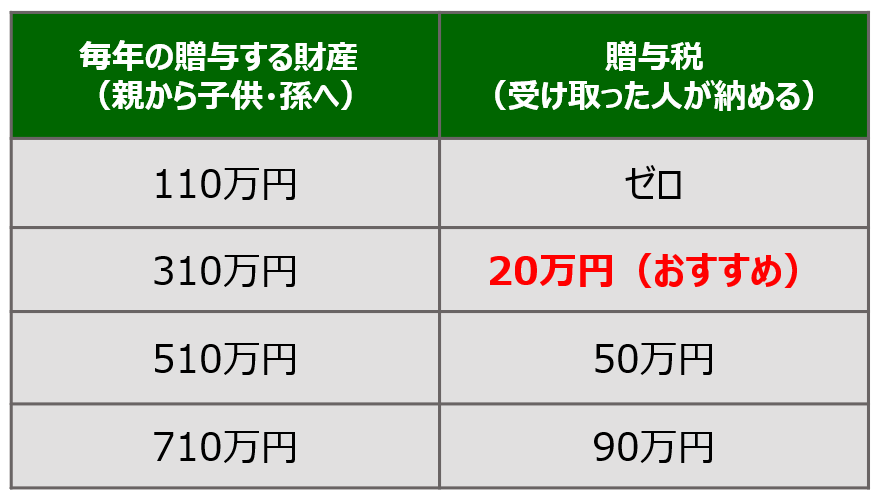

暦年贈与制度を使う場合、財産を少額に分け、何年も続けることができれば、結果として節税効果が大きくなります。

基礎控除は、年間1人当たり110万円と少額です。しかし、この非課税枠は毎年繰り返し利用でき、孫など法定相続人以外の人にも使うことができます。つまり、暦年贈与は、何人でも、何度でも使うことできる制度です。贈与を受ける人とその回数を増やして、毎年少しずつ贈与を続けるならば、個人財産を確実に減らし、相続税負担を軽減することができます。

贈与税の負担率が相続税の負担率を下回っているかぎり、暦年贈与制度を使うことで、全体の税負担が軽減されます。それゆえ、贈与財産価額は、基礎控除110万円の枠内に抑える必要はありません。仮に110万円控除を超えて贈与税を支払うとしても、相続税の節税効果のほうが大きければ、贈与税を支払ってでも生前に財産を移転しておくほうがよいのです。お勧めは、310万円の贈与で、贈与税額は20万円です。

【1人当たりの贈与財産価額と贈与税】

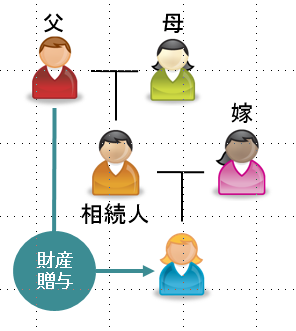

また、相続人とならない孫への贈与を行いますと、相続を一世代飛び越えることになり、相続税の課税を1回パスすることができます。これも節税効果のある方法です。

【孫への飛び越し贈与】

たとえば、8,000万円の預金を持っている人が、3人の子供と1人の孫の合計4人に、1人当たり年間110万円の暦年贈与を、10年間続けたとしましょう。

| 【生前に子供と孫へ移転する個人財産の価額】 110万円×4人×10年 = 4,400万円【10年後に所有している個人財産の価額】 8,000万円- 4,400万円 = 3,600万円 |

当初持っていた8,000万円の預金から、贈与した現金4,400万円を差し引くと、残額は3,600万円です。ここまで財産を減らせば、相続財産が基礎控除(配偶者と子供3人で5,400万円)を下回るため、相続税はゼロとなります。

暦年課税制度の贈与で、相続税対策は済んでしまいます。不動産投資や法人化の必要はありません。