03-4570-0810

受付10:00-17:00(土日祝日除く)

相続対策を「家計貸借対照表」によって「見える化」すべき理由とは?

わが国の場合、戦後の高度成長期を経て財産を蓄積した富裕層が多く、資産家として何代にもわたって財産管理と承継を続けている一族は、欧米ほどは多くありません。しかし、資産家が増加するであろう今後のわが国で必要とされるものは、財産管理と承継を計画的に実行する戦略です。

個人財産でも貸借対照表を作ってみよう

戦略の立案は、資産家の多様なニーズを分析し、個々の資産家の目標(ゴール)を設定することから始まります。その具体的な手段として、金融資産運用、不動産管理、生命保険活用、節税対策を統合的に実行します。

また、保有する資産のモニタリングを継続することによって計画と実績のギャップ分析を行いながら、日標達成を目指していくのです。その際、資産家の戦略を実行し、その後継続的なモニタリングを行うために、情報システムを活用することが効率的です。

企業は、貸借対照表、損益計算書およびキャッシュ・フロー計算書を作成し、財政状態、経営成績およびキャッシュ・フローの状況を把握します。これは企業会計です。

一方、資産家個人の家計についてはこのような財務報告は行われていません。しかし、会計の考え方が有効に機能するのは、企業だけでなく個人の資産家においても同様です。そこで、家計の財務報告も考えます。

わが国では、資産家個人や一族の財務内容を毎年把握し、親族内で開示しているようなケースはほとんどありません。預貯金や金融商品は、複数の銀行や証券会社において分散して保有され、全体としての時価がどうなっているか、資産構成がどのような状況かを把握している財産家はほとんどいません。

結果として、個人財産の全体像を知る瞬間は、遺産分割協議書や相続税申告の評価明細書の作成を行うときだけとなっています。死ぬまで何も見ていないのであれば、相続・生前対策を立案することなどできません。

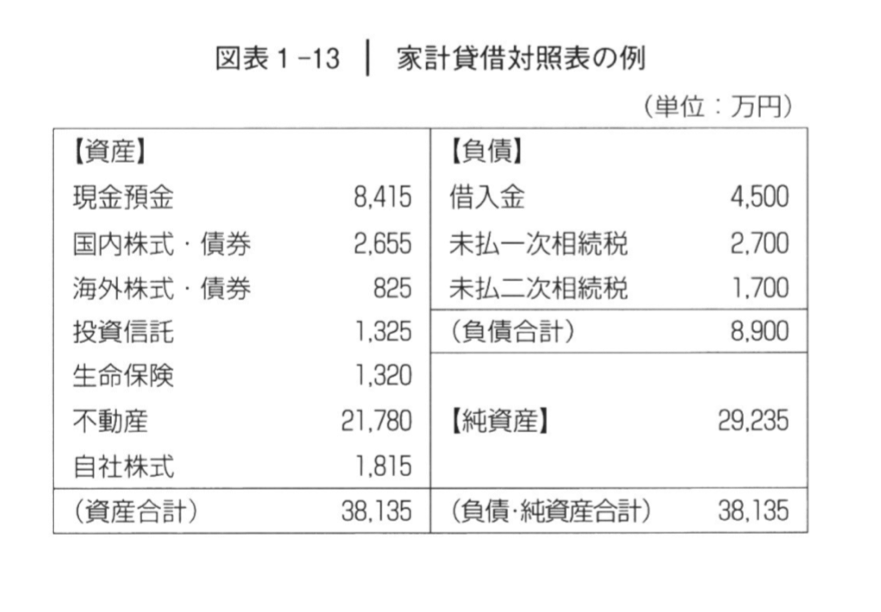

相続・生前対策を考える場合、個人財産の貸借対照表(家計貸借対照表) を作成することは不可欠です。これにより、所得計算だけでは把握することができない財務上の問題点を明らかにすることができます。家計の実態を適切に表示するために、個々の資産は時価評価されるべきでしょう。

もちろん、資産の時価評価において、金融資産、土地、自社株式を定期的に値洗いすることは、相当の労力を要することですが、厳密に計算する必要はありません。簡易な方法によって時価評価を行い、将来発生する相続税額(負債)の概算額を認識することができれば、生前対策として十分です。

資産の時価評価はこのように行う!

時価評価について、金融資産については取引所の相場で評価することに異論はないでしょう。この点、不動産と非上場株式については2つの評価方法があります。

換金価値を評価するのであれば、不動産については実勢価格(市場価格)で、非上場株式については公正価値(M&A株価)で評価すべきということになります。

しかし、その評価は容易ではなく、また相続税との対応関係が見えなくなります。そこで、不動産と自社株式は相続税評価を行うのです。これによって、相続税との対応関係が明確になります。

市場価格ではなく相続税評価を行うといっても、その評価額は定期的に値洗いする必要があります。すなわち、非上場株式については「類似業種株価」が更新されるときに、また、宅地に係る路線価については年1回「路線価」が改定されるときに評価換えを行う必要があります。

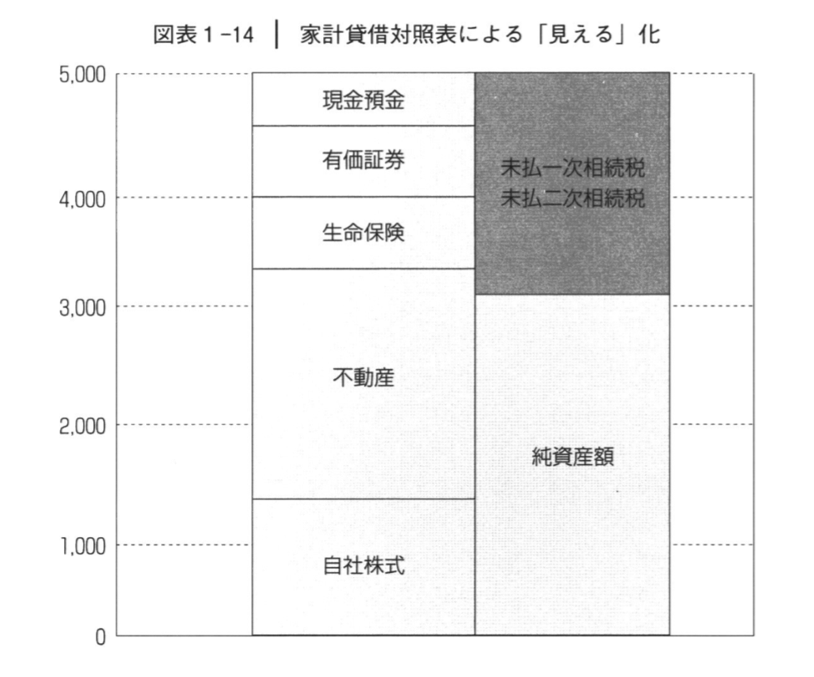

このように金融資産、不動産、非上場株式をタイムリーに時価評価し、家計貸借対照表によって資産全体を「見える」化することにより最適な資産構成に向けての相続・生前対策を立案することが 可能となります。

家計貸借対照表を作成することができたならば、以下の分析を行います。

① 相続税を支払うに足る十分な流動性は確保されているか

② 借入金が無理なく返済可能であり、過大になっていないか

③ リスク許容度の範囲内で資産の分散が図られているか

④ 相続における遺産分割が容易な資産構成となっているか

⑤ 相続税を減らすことはできないか

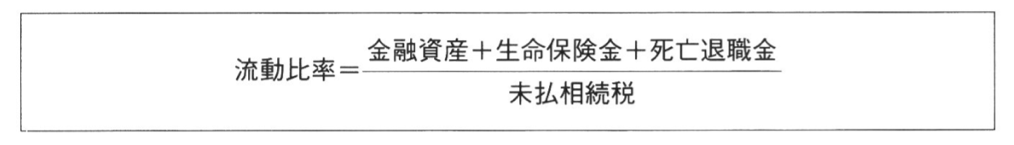

流動比率で納税資金を確かめる

相続が発生すれば未払相続税は10カ月以内に決済されなければなりません。それゆえ、家計貸借対照表上、負債に計上される未払相続税は、資産に計上される金融資産や生命保険などの流動資産よりも小さくなければなりません。換言すれば、流動比率は100%を超えている必要があるということです。

この点、流動比率が100%を超えていたとしても、遺産分割のやり方によって納税資金が不足する相続人がいないかどうか、事前に確認しておく必要があります。

たとえば、企業オーナー一族において、長男が自社株式と事業用不動産を承継し、長女が金融資産を承継する場合、たとえ資産全体では流動比率100%超であっても、長男の相続税を納付するに足る金融資産を確保できないようなケースが発生します。すなわち、相続のための遺産分割対策と納税資金対策は同時に立案しなければならないということです。

このような場合、未払相続税を明示しながら、納税のための金融資産を承継させるか、相続税評価を引き下げて未払相続税を圧縮させるか、両天秤にかけて相続対策を行うべきなのです。

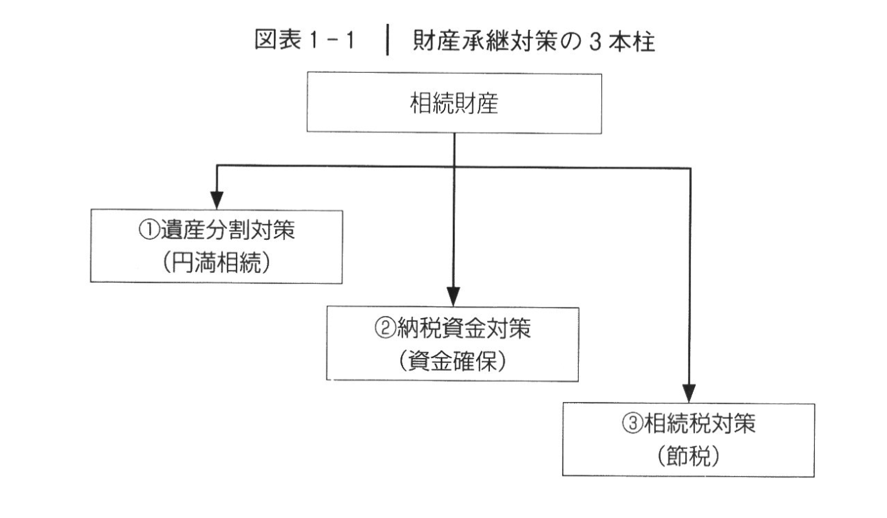

相続生前対策には3つの柱がある!この順序で考えよう!

相続生前対策には3つの柱があります。すなわち、①円満な遺産分割、②納税資金の確保、③相続税対策の3つです。対策を立案する際には、必ずこの順序で検討しなければなりません。

しかし、現実に発生した相続の結果を見ていますと、この3本柱の対策うまくいっていないケースが多いのです。

3本柱の対策を忠実に順序どおり実行しようとしても、予測できないさまざまな問題が出てきます。それゆえ、発生する可能性のある問題点を事前に把握しておく必要があるのです。

まず、保有する財産のほとんどが分割できないものであった場合、遺産分割の問題が発生します。たとえば、大きな自宅・賃貸不動産などの分割です。また、非上場株式も分割してしまうと支配権争いの問題が生じます。

この点、遺産分割の争いを避けるために誰か1人に集中して相続させようとすれば、遺留分の侵害という問題が発生します。しかし、公平さを優先して不動産や株式を共有すれば、それによって一時的に問題を先送りすることはできますが、次の相続で一気に問題が顕在化することになります。

それゆえ、遺産分割で揉めないためには、遺言書を作成して個々の財産を誰が承継するか決めておくことが必要です。

また、財産の大部分が含み益のある土地や非上場株式であれば、容易に現金化することができず、それに伴う相続税の納税資金を準備することが難しいという問題が発生します。仮に現金化できたとしても、売却に伴って所得税の負担を伴います。

そして、遺産分割の方針が決まり、納税資金が確保されてからでないと相続税対策を立案することはできません。

以上のように、財産承継対策は、まず遺産分割と納税資金を考え、その次に相続税対策を考えるという順番で検討しなければなりません。

家計貸借対照表で資産の内訳を分析する

また、さまざまな種類の資産を保有している資産家であれば、家計貸借対照表で資産の内訳を分析し、遺すべき資産の優先順位を決める必要があります。

企業オーナーの場合、事業承継の優先順位が高くなるため、遺すべき資産として自社株式が重要になるでしょう。地主であれば、先祖代々の土地を何があっても相続し続けなければならないと考えるかもしれません。

遺すべき資産の優先順位が決まれば、相続税の納税において優先順位の高い資産を残し、優先順位の低い資産を納税資金に充てることを考えます。遺すべき資産が自社株式や不動産である場合、優先順位の低い金融資産や生命保険金を、相続税の納税資金に充当すればよいということです。

さらに、未払相続税の負担を軽減させるための方法を検討しなければなりません。つまり、家計貸借対照表において負債として計上される未払相続税の圧縮が重要な課題となるのです。

以上のように、相続・生前対策を立案する場合、遺産分割対策、納税資金対策および相続税対策を同時に検討しなければなりません。このため、資産家個人の資産全体を俯賊できるようなツールとして家計貸借対照表を作成する必要があるのです。