03-4570-0810

受付10:00-17:00(土日祝日除く)

相続時精算課税制度

はじめに

贈与税の計算には、暦年課税制度と相続時精算課税制度があります。相続時精算課税制度とは、相続税と贈与税を一体化するもので、次世代への資産承継を促進し、高齢者が持つ資産を活用して消費を増やすことで、わが国の経済成長を図ることを目的としています。今回は、相続時精算課税制度による贈与税および相続税の計算について解説します。

相続時精算課税制度とは

相続時精算課税制度とは、相続財産と贈与財産を合算して計算した相続税から、生前に支払った贈与税を控除する制度です。

60歳以上の祖父母、お父様やお母様から、18歳以上の子どもや孫への贈与について、受贈者は、相続時精算課税制度によって贈与税を申告することを選択することができます。

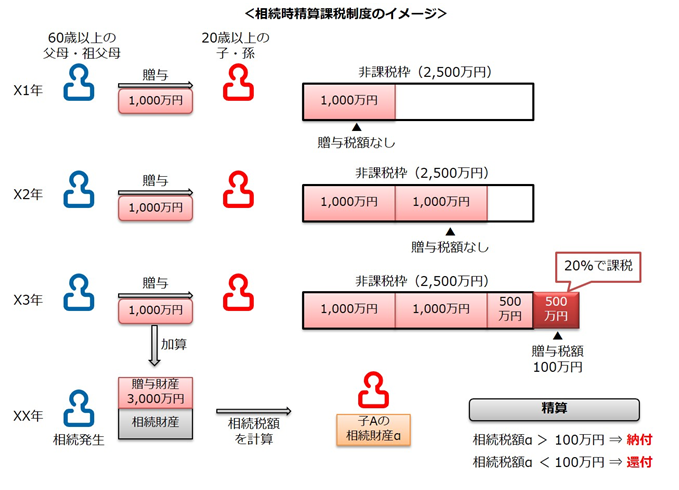

この制度を選択すると、選択した贈与者ごとに2,500万円までの特別控除額が与えられます。贈与回数、贈与財産の種類に関係なく、累計で2,500万円まで贈与税はかかりません。

累計で2,500万円を超える場合、超える部分について20%の税率で贈与税がかかります。

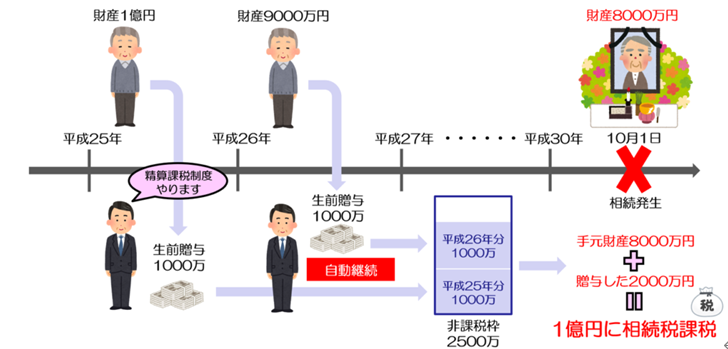

その後、この制度を選択した贈与者が死亡して相続が発生すると、生前の贈与財産も相続財産に合算して相続税額を計算しますが、そこから生前に支払った贈与税額を控除することで、過去の贈与分を精算するのです。

相続時精算課税制度は暦年課税制度と異なり、贈与者ごとに区分して計算します。もし父母の両方からの贈与についてこの制度を選択すれば、それぞれ2,500万円、2人合わせて5,000万円の特別控除額を活用することができることになります。

ただし、いったん相続時精算課税制度を選択すると、暦年課税制度に戻すことはできません。

適用対象者と適用対象財産

相続時精算課税の適用を受けるための、受贈者の要件は、贈与を受けた年の1月1日において18歳以上であること、贈与者の推定相続人である子または孫であることです。

一方、贈与者の要件は、贈与をした年の1月1日において60歳以上である父母または祖父母であることです。

適用対象となる贈与財産については、その種類や金額に制限はなく、贈与回数にも制限はありません。

ただし、贈与財産が住宅取得資金である場合には、特例として、贈与者が60歳以上であるという年齢の要件が無くなります。

贈与税の申告と納付

ここで、贈与税および相続税の申告および納税の実務について解説しましょう。

相続時精算課税制度を選択する場合、受贈者は、これを適用したい最初の贈与を受けた年の翌年の2月1日から3月15日までの間に、「相続時精算課税選択届出書」を添付して、贈与税の申告書を所轄の税務署に提出しなければいけません。

たとえば、初めて相続時精算課税制度を選択した年に、贈与財産が2,500万円以下であれば、その年の贈与税はかかりません。

そして、特別控除額2,500万円のうち、その年に適用しなかった残額について、翌年以降に繰越すことができます。

翌年に同じ贈与者から贈与を受けた場合は、この繰越した特別控除額を適用することができます。

このようにして複数年度にわたって贈与税申告を続けた結果、贈与財産の累計額が特別控除額2,500万円を超えた場合は、超えた部分に20%の税率を乗じた金額が贈与税額として課されます。

の後、贈与者に相続が発生すると、相続財産の相続時の価額に対して、相続時精算課税制度を適用した贈与財産の贈与時の価額を加算します。贈与財産の評価額は、相続時の価額ではなく、贈与時の価額であることに注意しましょう。

結果として、生前に支払った贈与税が相続税から控除されて納付すべき税額が算出されることになります。贈与税額のほうが相続税額よりも多い場合は、その差額が返金されます。

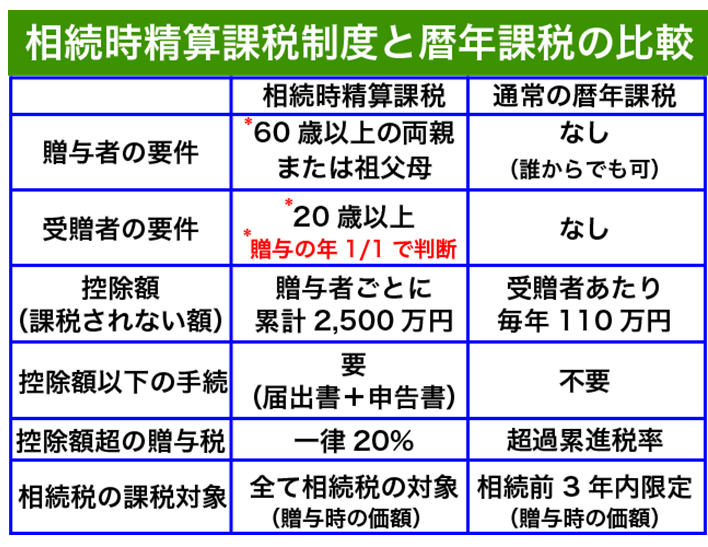

暦年課税制度との比較

最後に暦年課税制度と比較してみましょう。

贈与者の要件について、暦年課税制度は誰でも可能であるのに対して、相続時精算課税制度は60歳以上の祖父母または父母となっています。

受贈者の要件について、暦年課税制度は誰でも可能であるのに対して、相続時精算課税制度は18歳以上の子どもまたは孫●となっています。

税率について、暦年課税制度は10%から最大55%の累進課税であるのに対して、相続時精算課税制度は20%となっています。

相続財産との関係について、暦年課税制度は相続開始前3年以内の贈与財産を加算するのに対して、相続時精算課税制度は全ての贈与財産を加算します。その場合、既に支払った贈与税額を相続税額から控除する点は、共通しています。