0120-1000-77/03-4570-0810

受付10:00-17:00(土日祝日除く)

【土地特外し】土地保有特定会社に係る自社株対策をすべて解説しよう!

事業承継を目的として資産管理会社を設立する場合、その会社が「土地保有特定会社」に該当することがあります。この場合、非上場株式の自社株評価が高くなり、事業承継計画にも影響が出ることがありますので要注意です。土地保有特定会社について説明します。

「株特外し」と「土地特外し」

事業承継のために自社株評価の引き下げ方法を検討しましょう。

株式保有特定会社、土地保有特定会社は、原則として純資産価額方式により評価することになります。一般的に、純資産価額は類似業種比準価額よりも評価が高くなりますので、これらの特定会社に該当すると税負担が重くなります。

そこで、特定会社に該当する状態を解消し(「外す」といいます。)、類似業種比準価額を併用することによって、自社株評価を下げるという対策が行われます。

そのために、株式等や土地等の保有割合を下げること、逆に言えば、株式等や土地等以外の資産を増やして、保有資産の構成を変化させることが必要となるのです。

株式保有特定会社が所有する株式の所有割合を下げ、特定会社に該当しないようにする手法は、「株特外し」と呼ばれます。

また、土地保有特定会社が所有する土地等(「等」は借地権を意味します。)の所有割合を下げ、特定会社に該当しないようににする手法は、「土地特外し」と呼ばれます。

自社株対策としてこれらの手法が必要なケースでは、「株特外し」のほうが「土地特外し」よりも圧倒的に多いでしょう。

株式保有特定会社の「株特外し」はこちらを読んでみよう。

【株特外し】株式保有特定会社に係る自社株対策をすべて解説しよう!

「土地保有特定会社」とは何か?

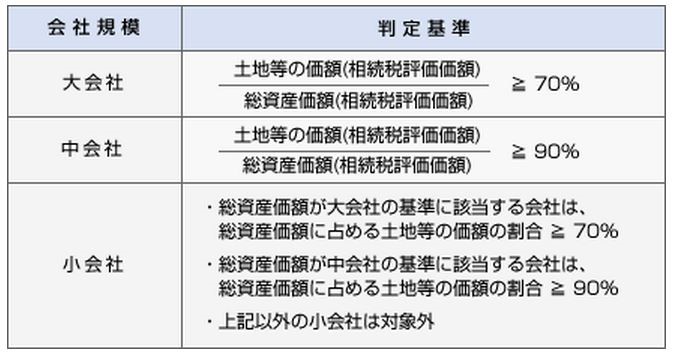

土地保有特定会社とは、評価会社が有する土地及び土地の上に存する権利の額の総資産価額に占める割合が以下の判定基準に該当する会社のことをいいます。土地保有特定会社の株式は純資産価額で評価されます。

ここでの割合計算における土地の価額は相続税評価です。すなわち、実勢価格を下回る金額で評価されます。簿価(取得原価)ではないので、注意しましょう。

たとえば、製造業などで土地をたくさん所有する会社、そもそも土地の割合が多い不動産賃貸会社などの会社が、土地保有特定会社に当てはまる可能性があります。

この土地保有特定会社に該当するかどうかは、土地等の割合によって決まります。その割合は、会社の規模によって異なります。

会社の規模は、財産評価基本通達において、従業員数、総資産価額及び従業員数などで大会社、中会社、小会社に区分されています。

大会社であれば、土地保有特定会社とは、総資産に対して土地等の価額が70%以上を占める会社をいいます。

中会社であれば、土地保有特定会社とは、総資産に対して土地等の価額が90%以上を占める会社をいいます。

大会社であれば、2つの定義があります。その会社の総資産価額が大会社に該当する場合、土地保有特定会社とは、総資産に対して土地等の価額が70%以上を占める会社をいいます。

また、その会社の総資産価額が中会社に該当する場合、土地保有特定会社とは、総資産に対して土地等の価額が90%以上を占める会社をいいます。そして、その会社の総資産価額が小会社に該当する場合、土地保有特定会社の対象になることはありません。

土地等の範囲は?

土地等と定義されていますが、土地については、所有目的や所有期間のいかんにかかわらず、会社が所有する全ての土地が対象となります。固定資産として保有する土地だけでなく、販売用の土地等も含まれることになります。

「等」が何を意味しているものは、地上権、賃借権など借地権です。

土地保有特定会社の株式の評価

土地保有特定会社は、保有資産のほとんどが土地という資産構成が特殊な会社です。このような会社は、上場会社に比べて資産構成が著しく偏っており、上場会社レベルの非上場会社の株式に対して適用すべき類似業種比準価額方式により株式評価を行うことは合理的といえません。

むしろ、このような会社の株式を評価する場合には、会社の資産価値をよく反映できる純資産価額方式を採用することが適当といえます。

それゆえ、土地保有特定会社については、どのような会社規模であっても純資産価額で評価されることになっています。これは、不動産投資による過度な節税対策を防ぐための規定です。

なお、取得者及びその同族関係者の議決権割合の合計が50%以下の場合には、純資産価額に80%を乗じて株式を評価することができます(大会社も同様)。

また、同族株主以外の株主が取得した場合、土地保有特定会社の株式であっても、特例的評価(配当還元価額)によって評価することができます。

純資産価額方式で評価されることから、土地保有特定会社の株式の相続税評価額は、保有資産(土地)の時価が反映されることになります。したがって、保有土地の含み益が大きい場合には、株式評価額が高くなる可能性があります。

土地保有特定会社の「土地特外し」のテクニック

非上場株式の評価において土地保有特定会社に該当すれば、純資産価額を適用することになり、割高な評価が行われます。そこで、土地保有特定会社に該当しないように、土地等が総資産に占める割合を低下させることが必要です。つまり、土地等以外の資産を追加取得することになります。

一般の評価会社となれば、純資産価額と類似業種比準価額を併用することができ、株式評価額を引き下げることができるでしょう。

総資産を増やすために合併する

M&Aによって他社の事業を買収し、不動産会社から事業会社へ転換してしまうことも、土地保有特定会社を外す選択肢の一つとなるでしょう。

最も簡単にイメージできる方法は、グループ会社同士の合併でしょう。合併して総資産を増加させれば、土地等の割合が低下します。

総資産を増やすために株式を取得する

金融商品(投資有価証券)として上場株式を取得することで、総資産を増やし総資産を増やすことができます。また、M&Aによって他社の株式を買収し、子会社株式を所有することも、効果的な手段となるでしょう。

グループ会社を株式交換によって子会社化すれば、総資産を増やし土地等の割合が低下することができます。

総資産を増やすために建物を新築する

土地の有効活用も兼ねて、建物を新築することが効果的です。同じ不動産であっても建物は「土地等」に含まれないからです。

総資産を増やすためにオペレーティング・リース資産を取得する

土地保有特定会社を外すためには、航空機などオペレーティング・リースを行う資産を取得することが考えられます。これによって、土地等の保有割合を下げることができます。

航空機と似たようなリース資産でも同様の効果があります。たとえば、海上コンテナ、ヘリコプター、船舶等のリース資産です。

総資産を増やすための投資信託・債券を取得する

証券会社がよく提案する方法として、「土地特外し」のために投資信託や債券を購入する方法があります。投資信託や債券のは株式等に該当しない金融資産だからです。これによって、土地等の保有割合を下げることができます。

節税目的の「土地特外し」の税務リスク

この点、借入れを行なって預貯金や有価証券で運用すれば、土地の保有割合を簡単に低下させることができることや、土地を買戻し条件付きで売却して「未収金」という債権に転化すれば土地等の保有割合を下げることができることに気づく方もいるかもしれません。

しかし、これらのような安易な手法は租税回避行為とみなされるおそれがあります。土地保有特定会社について、課税時期前に、合理的な理由がなく、純資産価額による評価を逃れるため、土地等の割合引下げのみを目的として、他の資産を増加させた場合、その資産を除外して土地等の保有割合が計算されます。

なお、評価会社が、次の「土地保有特定会社の株式」に該当する評価会社かどうかを判定する場合において、課税時期前において合理的な理由もなく評価会社の資産構成に変動があり、その変動が「土地保有特定会社の株式」に該当する評価会社と判定されることを免れるためのものと認められるときは、その変動はなかったものとして当該判定を行うものとする。

財産評価基本通達189

実態の伴う資産を追加取得して、経済的な合理性を確保しなければなりません。

「土地保有特定会社」と「株式保有特定会社」との相違点

「株特外し」は、株式等以外の資産を取得する手法ですので、土地の取得も効果があります。これに対して、「土地特外し」は、土地以外の資産を取得する手法ですから、土地を取得してはいけません。

「土地保有特定会社」の「土地特外し」の手法

「株特外し」と共通する「土地特外し」の手法として、航空機リース資産の取得、M&A(買収)による事業用資産の取得、投資信託や債券の取得があります。

一方、「株特外し」と異なる「土地特外し」の手法として、投資有価証券としての株式の取得、建物の取得があります。土地保有特定会社は文字通り土地をたくさん持っている会社ですから、土地の有効活用も兼ねて、大規模な建物を新築することが効果的です。

土地保有特定会社の計算例

近年、路線価が上昇を続けています。路線価の上昇によって土地等の評価額が上がり、土地保有特定会社に該当してしまうケースがありますので、要注意です。

たとえば、現状で大きな土地を保有している会社(中会社)があったとしましょう。

■ 総資産:10億5千万円

■ 土地評価額:10億円

■ 土地の割合:95.2% > 90%

これは「土地保有特定会社」に該当します。

そこで、土地保有特定会社から外すために、オーナーからの7千万円の事業用資金を借り入れることとしましょう。

■ 総資産:11億2千万円

■ 土地評価額:10億円

■ 土地の割合:89.2% < 90%

これで「土地保有特定会社」に該当しなくなりました。

しかし、その後、路線価が10%だけ上昇したとしましょう。

■ 総資産:12億2千万円

■ 土地評価額:11億円

■ 土地の割合:90.1%

また、「土地保有特定会社」に該当するようになってしまいました。

借入金を増やして土地保有特定会社から外しても、その翌年に路線価が大幅に上昇すると、再び土地保有特定会社と該当してしまうことがあります。

このような微妙なケースでは、土地保有特定会社を外した後、すぐに、株式を後継者に贈与することがよいでしょう。急いで相続税対策を進めるようにしてください。