03-4570-0810

受付10:00-17:00(土日祝日除く)

M&Aの企業価値評価、DCF法/類似上場企業比較法/修正純資産法

事業承継の手段としてM&Aは重要なものです。M&Aは事業や株式を売買するため、価格が付けられます。

DCF法による企業価値評価

DCF法の計算方法

DCF法(Discounted Cash Flow法)の価値評価を行うためには、事業計画と割引率が必要となります。事業計画は、単なる努力目標ではなく、会社の事業戦略に基づいた現実的な中期事業計画として作成した予測数値を使います。

問題となるのは、割引率です。実務では、CAPM(Capital Asset Pricing Model)というファイナンス理論を使って割引率を算出します。

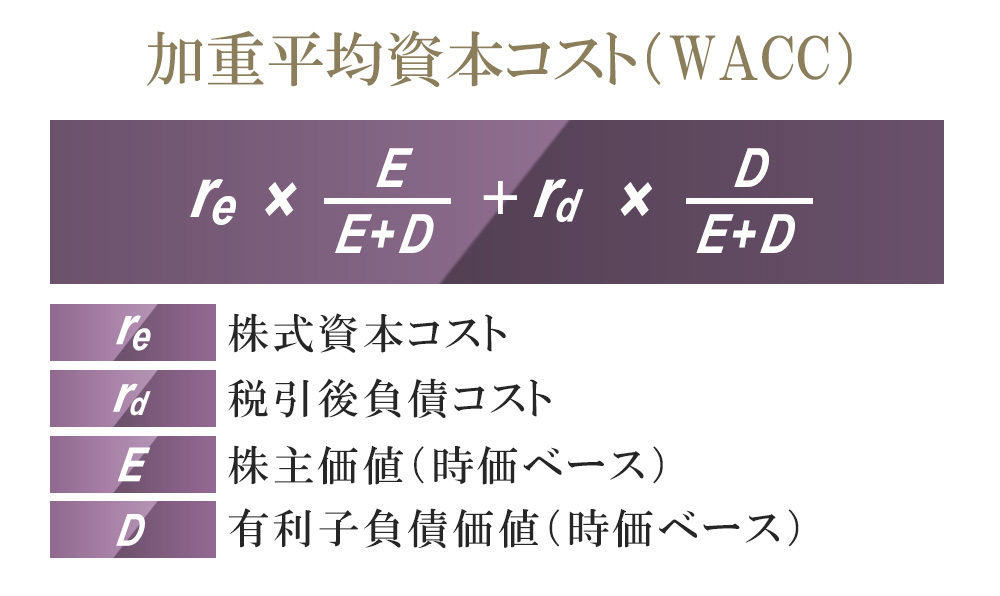

そのためには、(1)安全資産のリスク・フリー・レート、(2)証券市場のマーケット・リスク・プレミアム、(3)類似上場企業のベータ値を入手して株主資本コストを計算するとともに、(4)負債コストと(5)負債・株主資本比率を使って、加重平均資本コストを計算しなければなりません。加重平均資本コストが、割引率となります。

DCF法に適用する割引率(加重平均資本コスト)

DCF法を使って株式価値を行う場合、割引率には、株主資本コストと税引後負債コストを、負債資本比率で加重平均した加重平均資本コスト(Weighted Average Cost of Capital=WACC)を使用することが一般的です。

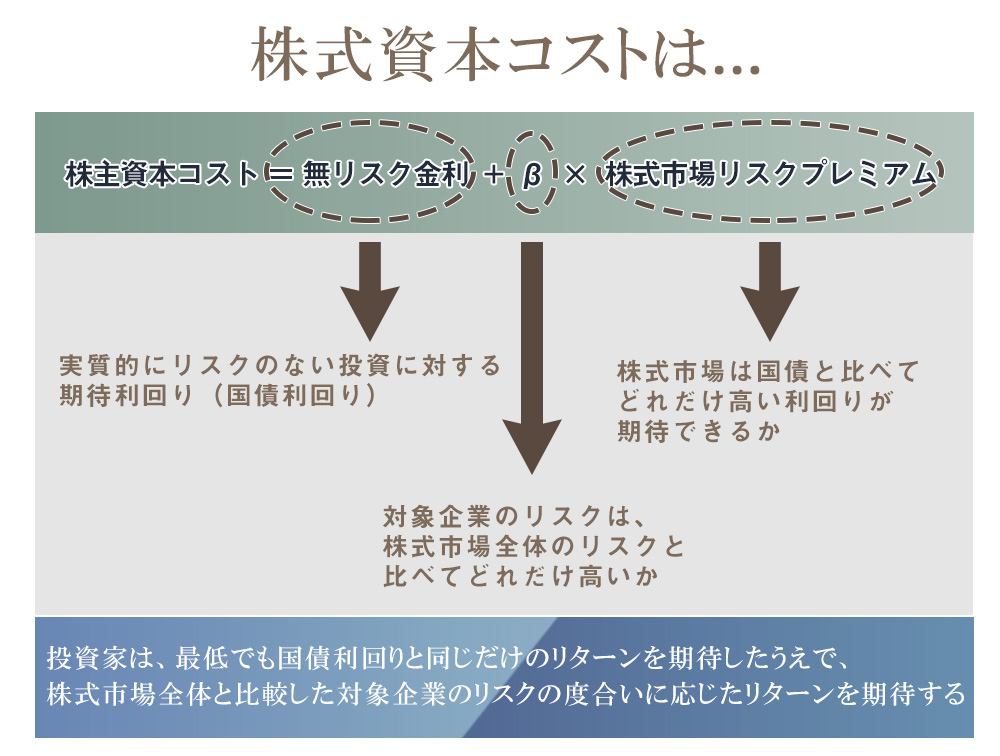

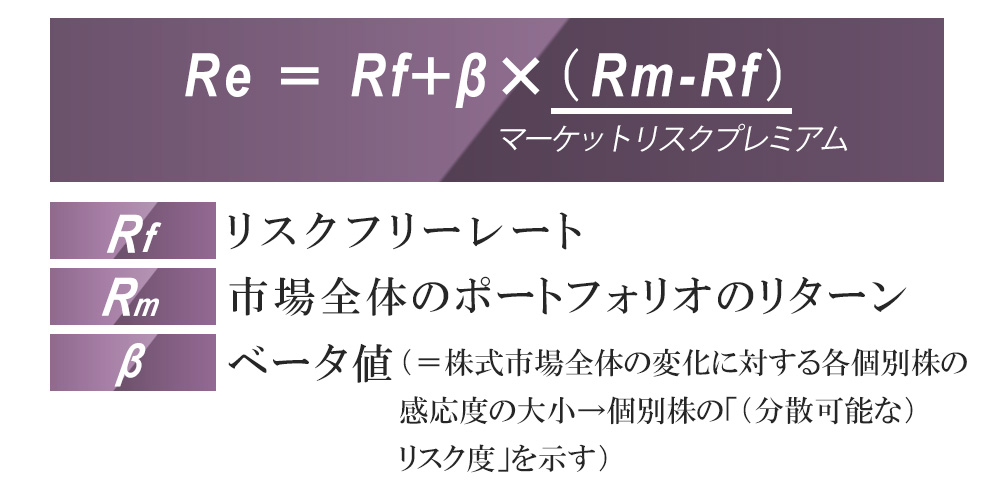

株主資本コストは、投資家による株式投資の期待利回りを意味しています。これを計算する理論が、資本資産評価モデル(Capital Asset Pricing Model=CAPM)です。ここでの株主資本コストの算式は、以下の通りです。

CAPMを使うと言っても、ここでの株主資本コストの算式は、ベータ値を推測するための類似上場企業の選び方、同業他社を参考とした負債資本比率の決め方など、恣意的な要素が多く、客観的な数値とはなりえません。

DCF法で使用する事業計画

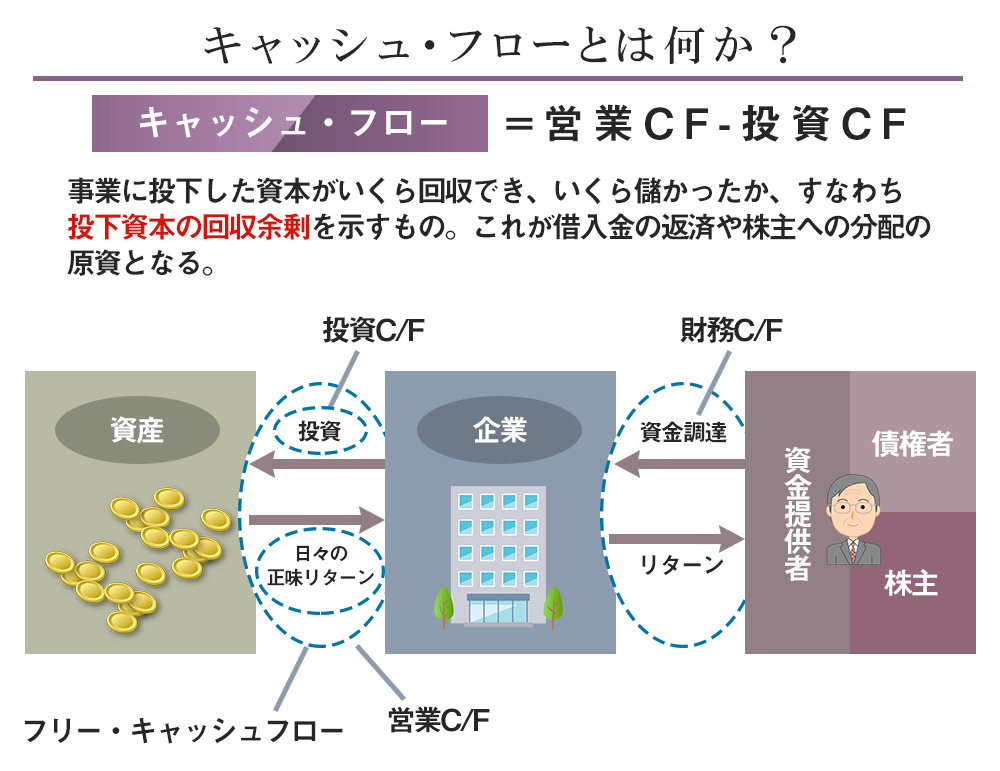

DCF法は、売却対象となる事業の将来キャッシュ・フローを測定して事業価値を評価する方法であり、会社売却では最もよく用いられる手法です。

この場合の将来キャッシュ・フローについては、対象会社の事業計画書から算定されることになるため、事業計画書をいかに買い手候補に理解してもらうかが勝負となります。

将来キャッシュ・フローとは、買い手にとっての投資回収額です。ここで問題となるのが将来キャッシュ・フローの予測期間です。買い手の投資回収計算を考えるのであれば、その将来キャッシュ・フローを可能な限り現実的に予測しなければ、投資の採算性を評価することできません。

ただし、将来キャッシュ・フローを正しく予測することは現実的に不可能であるので、結果的には、合理的に範囲で前提条件を置いて将来キャッシュ・フローを見積もることになるのです。

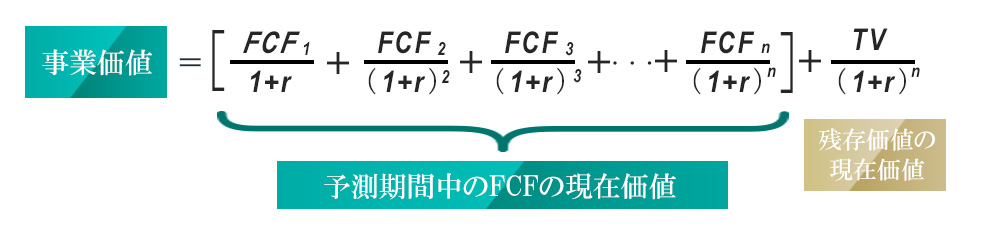

永久に将来キャッシュ・フロー予想を行うことは不可能であるため、定常状態(ライフサイクル上、成長が止まる状態)に達するまで(一般的には5~10年程度)を予測し、その割引現在価値の合計に、予測終了時点での残存価値の割引現在価値を加算して事業価値を算出します。

キャッシュ・フロー予測最終年度の残存価値

予測期間終了時には、その後も継続して事業活動を行う場合の事業価値である残存価値(Terminal value)を求めます。その方法として永久還元法があります。永久還元法で評価する場合、通常は予測期間以降のキャッシュ・フローが一定成長すると仮定し、以下の算式により残存価値を求めることになります。

残存価値は、継続して創出可能な将来キャッシュ・フローを見積もった予測最終年度のキャッシュ・フローが継続すると仮定して計算します。

永久成長率は、マクロ経済状況や所属する業界自体の成長率、対象事業のビジネスを考慮し、ゼロと設定することが一般的です。現在のようなデフレ時代にあっては、よほどのことがない限り、プラスの成長率を見込むのは困難だからなのです。

DCF法の将来キャッシュ・フローは、損益に加算減算を施す

事業計画において、将来キャッシュ・フローは、簡便的に以下の数式によって計算します。

ここでは税引き後の「当期純利益」ではなく「営業利益」を使って計算します。これは、支払利息の節税効果を排除するとともに、負債ゼロの場合の税額を控除することによって、資本構造に左右されないキャッシュ・フローを算出したいからです。

対象事業から得られるキャッシュ・フローであるため、税引後営業利益に対して現金収支を伴わない費用である減価償却費を加算することにより、利益ベースの収益力からキャッシュ・フロー・ベースの収益力へと変換します。この減価償却費は有形固定資産のみに限らず、のれん等の無形固定資産や繰延資産の償却費等も含むことになります。

また、対象事業を運営するにあたり運転資金の増減が予定されている場合は、その必要運転資金の増減額を将来キャッシュ・フローに反映させる必要があります。売上が増加するのであれば、通常は運転資金は増加するはずです。

事業価値の評価を行う際には、この運転資金増減額がキャッシュ・フローに与える影響を忘れてはなりません。売上高と運転資本額は比例するため、たとえば、売上高が増加することによって必要運転資金が増加し、キャッシュ・フローが減少します(増加ではなく減少です)。

そこで、必要運転資金の増減に関するキャッシュ・フローヘの影響を将来キャッシュ・フローに反映させる必要があります。

さらに、設備投資が必要な場合は、その設備投資の見込額を将来キャッシュ・フローに反映させなければなりません。

たとえば、製造業やホテル業における工場・施設等の有形固定資産に対するメンテナンス費用や事業運営に必要なソフトウェアの更新費用等は営業利益を増加させるために不可欠の現金支出であるため、必要となる設備投資額を見積ることになります。

類似上場企業比較法による企業価値評価

類似上場企業比較法の計算方法

類似上場企業比較法とは、評価対象の利益、キャッシュ・フローや純資産などの財務数値を上場会社の財務数値と比較して評価する方法です。

これはマルチプル法とも呼ばれており、対象会社と類似する上場企業の株価に対する一定の財務数値の比率を評価対象の財務数値に適用して企業価値(または株式価値)を評価します。

上場企業の公表財務情報および市場株価に基づいて評価額を算定するので、類似性の判断が正しければ、相対的に客観性が高い評価方法と言えるでしょう。

上場企業の株価との関連性が高いと考えられる財務数値として、利益、キャッシュ・フロー、純資産などがありますが、市場環境、収益性や事業規模など企業の様々な側面を反映した複数の財務数値を併用するのが一般的です。

類似上場企業比較法において最初に行う手続きは、対象会社と類似した上場企業の選定です。

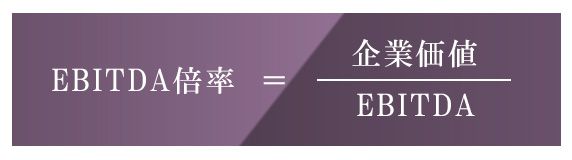

次に、類似上場企業の倍率を計算します。たとえば、EBITDA倍率であれば、選定した類似上場企業の時価総額に純有利子負債(=有利子負債-現金預金)および少数株主持分を加算した「企業価値」から、非事業性資産を控除した「事業価値」を求め、それをEBITDA(=営業利益+減価償却費)で除して倍率を計算します。

EBITDA倍率 = 事業価値(企業価値)/ EBITDA

選定した類似上場企業の財務指標ごとの倍率の平均値(または中間値)を求めることにより、対象会社の事業価値(または企業価値)を類推するために使う倍率が算出されます。

なお、一般的に、ほとんどのM&A事例で使用されている財務数値はEBITDAです。EBITDAとは、支払利息、税金、減価償却を控除する前の営業利益のことをいいます。簡単に言えば、営業利益に減価償却費を加算した金額です。

この倍率が使用される主な理由は、以下の通りです。

・事業価値(または企業価値)に対する倍率であるため、将来キャッシュ・フローを反映させた事業価値自体の比較を行っていること

・現預金や事業外資産等の保有状況、有利子負債の多寡について考慮していること

・EBITDAが会計方針処理等の相違の影響を受けにくい数値であること

・EBITDAが営業キャッシュ・フローを簡便的に測定した財務数値となること

EBITDA = 営業利益 + 減価償却費

(注)減価償却費は、販管費だけでなく製造経費(製造原価報告書)にも含まれていますので、計算するときは要注意です!

そして、EBITDAを使って、事業価値(または企業価値)との倍率を測ります。

ただし、EBITDAを使う場合において、企業の単年度の数値が赤字(マイナス)であるため、事業価値(または企業価値)に対する倍率が利用できないことがあります。

ただし、EBITDAを使う場合において、企業の単年度の数値が赤字(マイナス)であるため、事業価値(または企業価値)に対する倍率が利用できないことがあります。

類似上場企業比較法の計算例

具体的な計算例としては、類似上場企業の事業価値(=時価総額+純有利子負債-非事業性資産)が50億円で、直近の事業年度のEBITDA(=営業利益+減価償却費)が5億円である場合(=EBITDA倍率が10倍であり、対象会社のEBITDAが1億円であったとすると、10倍を適用した結果の事業価値は、10億円(=EBITDA 1億円×10倍)と計算されます。

企業価値から株式価値の計算

最後に、対象会社の株式価値の評価ですが、類似上場企業のEBITDA倍率を、対象会社のEBITDAに乗じて事業価値を評価し、会社の非事業性資産を加算した企業価値から純有利子負債を控除します。

DCF法による企業価値評価は、理論的には投資回収計算を忠実に反映させた理想的な方法ではあるのであるものの、その計算方法が複雑であるため、M&A売却の交渉ツールとしては使いづらいところがデメリットとなります。

類似上場企業比較法が好んで使われるのはなぜか?

M&A実務の現場では、EBITDA倍率を中心に類似上場企業比較法を用いて交渉が行われるケースが多いようです。この評価方法はシンプルであり、投資をキャッシュで回収するというプロセスをイメージしやすく、当事者がすんなりと納得することができるため、最もよく使われる評価方法です。

たとえば、「類似上場企業のEBITDA倍率が6倍だから、本件取引も6倍で評価するのが妥当ではないか。」と言えば、誰もが納得してしまいます。使い勝手のよい評価方法なのです。

事業承継におけるM&Aも交渉相手の存在する取引である以上、理論的な主張よりも誰もが納得できる明快さが重視される局面が多いのです。そのため、M&A実務の現場では、類似上場企業比較法が重宝されます。実際のところ、欧米のM&Aの交渉現場では、ほとんどのM&A案件において類似上場企業比較法が交渉ツールとして使われています。

修正純資産法による企業価値評価

修正純資産法による計算方法

修正純資産法は、資産から負債を差し引いて算出される時価純資産を、発行済株式数で除して計算します。ただし、M&Aの際には、資産および負債をすべて時価に評価替えした上で計算を行うことになります。

企業価値評価の方法の一つである修正純資産法とは、貸借対照表の資産および負債を時価で評価し直して純資産価額を算出し、1株当たりの時価純資産をもって株式価値とする方法です。

全ての資産および負債を時価評価するのは実務的に困難なことから、土地や有価証券等の主要資産の含み損益のみを時価評価するケースが多いでしょう。

個別資産を時価評価する際には、その資産の処分価額を用います。相続税評価額(税理士が計算するもので、37%の法人税等相当額を控除する方法)ではありません。その結果、M&A株価は、会社の清算価値を反映したものとなります。

修正純資産法の長所は、以下の通りです。

・個別資産および負債の積上方式で事業価値が構成されるため、買い手側が取得する資産や負債の明細および金額が明確となること

・会社の貸借対照表をベースに評価できるため、その評価方法が容易であること

・公認会計士が実施する財務デュー・ディリジェンスから判明した検出事項を修正純資産に反映して積み上げることができるため、客観性のある評価方法となること

その一方で修正純資産法の短所は、継続企業を前提としていないため、のれんやブランド価値といった無形資産を評価することができないこと、時価が明確でない資産の評価が難しいことです。

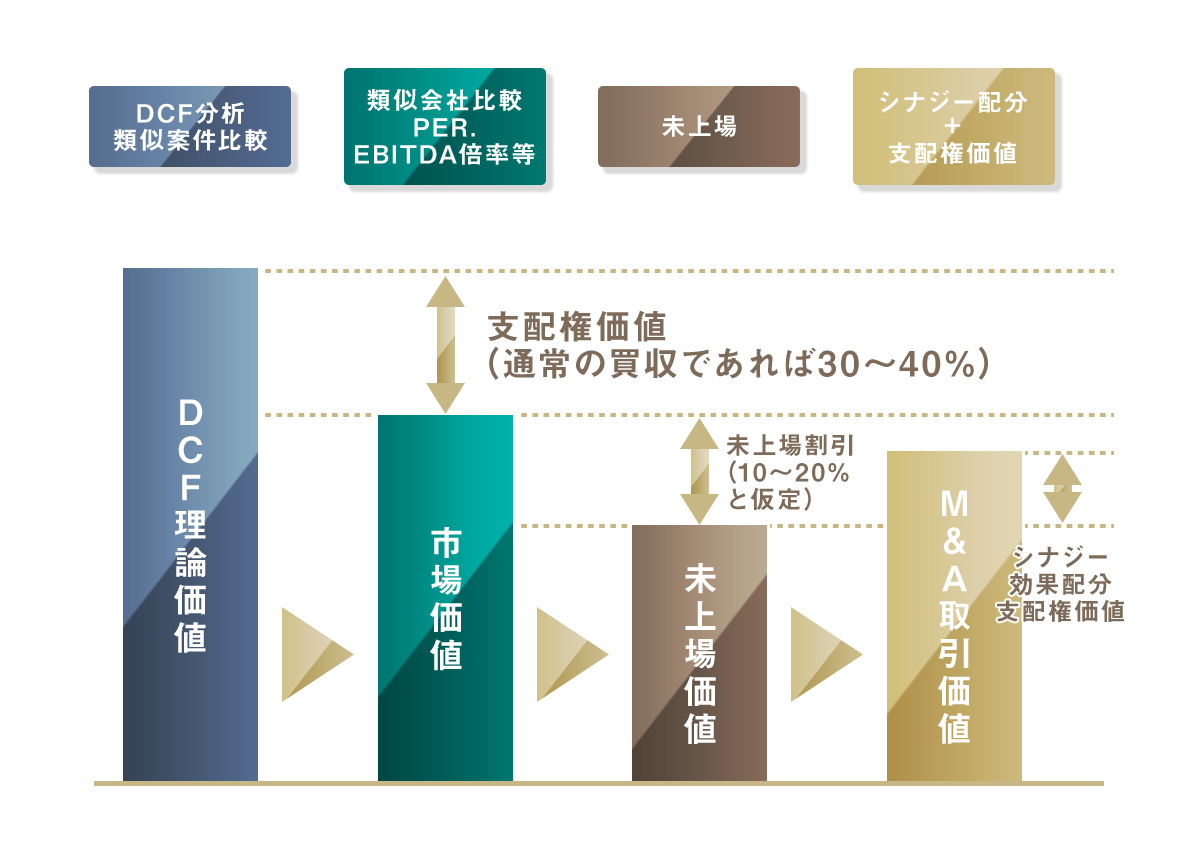

流動性ディスカウントとコントロール・プレミアム

M&A企業価値評価において、評価する対象を、個別事業ではなく会社の「株式」とする場合、「株式の流動性の有無」と「会社の支配権の有無」についても考慮する必要があります。

株式評価における流動性ディスカウント

株式の流動性とは、株式が自由に売買できるか否かという取引の容易さのことです。流動性が特に問題となるのは、類似上場会社比較法を用いて非上場会社の株式価値を評価する場合でしょう。使用する倍率は流動性の高い上場株式の倍率であり、そこには高い流動性に対する価値も含まれているため、非上場株式のように流動性の劣る部分については調整が必要となります。そこで、この部分をM&A株価からディスカウントすることになります。

株式評価におけるコントロール・プレミアム

会社の支配権とは、会社の議決権比率の価値であり、M&Aにおいて議決権の過半や3分の2以上を取引する場合は支配権が対象となる売買取引と考えられます。会社の支配権と評価方法との関係では、DCF法では、事業計画を基にM&A株価を評価することから、事業をコントロールできる会社支配権の価値を意味していると言えます。

逆に、類似上場企業比較法では、上場株式の倍率を使用してM&A株価を評価していますが、この上場株式の株価は一般的に少数株主間の取引価格であるため、単純に株式価値を評価したままでは支配権を有さない価値となります。

したがって、完全な会社支配権を対象としたM&Aにおいて類似上場企業比較法を使う際には、支配権プレミアムを加算する必要があるでしょう。

企業価値評価における株式価値の概念の比較

デュー・ディリジェンスとM&A企業価値評価

M&A企業価値評価を行うにあたっては、実態や現状に則した正しい情報を使用することが大前提となります。

この情報は、単に財務諸表の適正性を確かめるだけではなく、正常収益力を測定するために必要な情報が入手されなければなりません。この情報を入手する作業が財務デュー・ディリジェンスです。

たとえば、財務デュー・ディリジェンスからは、一過性の損益の調整や会計処理を買い手の会計処理に合わせた場合の影響等についての情報が得られます。

デュー・ディリジェンスにおける実態貸借対照表の作成

財務デュー・ディリジェンスで入手する情報は、貸借対照表を中心とした実態純資産の分析に係るものが多くなります。

具体的には、資産の実在性として、回収可能性の低い売上債権、不良滞留在庫、遊休不動産、投資有価証券等の評価損益等を調整し、負債の網羅性としては、簿外債務を認識することにより、簿価純資産を修正することになります。

財務デュー・ディリジェンスの結果として、修正純資産法によるM&A株価が適正に算定されることとなるのです。

デュー・ディリジェンスにおける正常収益力の評価

一方、財務デュー・ディリジェンスでは、損益計算書を中心とした正常収益力に係る情報も入手されます。

具体的には、その期の途中で売却・廃止した事業にかかわる損益、一過性の損益の調整等により、会計上のEBITDAを正常化することとなります。

また、DCF法に使うための情報を入手したい場合は、過年度の損益計算書を中心とした調査に加え、将来の事業計画の実現可能性を評価することを目的としたビジネス(事業)・デュー・ディリジェンスも必要となります。その際、事業計画の合理性を確かめるためには、費用構造の分析(CVP分析、変動費と固定費の分解)や、予定されている設備投資の採算性分析等も不可欠となるでしょう。

最終的にM&Aの企業価値はどのように決めるのか?

複数の評価方法を適用してM&Aの企業価値を計算し、いくつかの金額、金額のレンジが算出されることになりますから、最終的にどの株価をM&A売却の際の譲渡価格として決定すべきなのかが問題となります。

老舗企業の企業価値評価

近年、よくあるケースが、かつて優良企業であったが現在は衰退している会社のM&A譲渡価格です。業暦の長い会社の場合、かつては高収益を誇っていたものの、現在は低収益に苦しんでいるという会社は珍しくはありません。後継者不在の老舗企業にこうした会社は多いものです。

その場合、売り手側の目線でM&A譲渡価格を評価すると、採用すべき評価方法は、修正純資産法によることが多くなります。しかし、老舗企業の場合、かつて稼いだ利益の蓄積、内部留保が膨らんでいるために、修正純資産法による評価では非常に高いM&A譲渡価格となってしまいます。

その一方、買い手にとってM&Aの買収目的は、事業を支配すること、すなわち、「対象会社の将来キャッシュ・フローを買う」ことにあります。その意味では、現在の収益性が著しく低い会社を、修正純資産法によって評価すれば割高に感じられることになるでしょう。

買い手の感覚からすれば、いくら時価ベースでの資産が大きいといっても、将来キャッシュ・フローが生み出されないのであれば、投資を回収することができません。大きな投資をしても回収できないのであれば、買収する意味はありません。

このようなケースでは、売り手は修正純資産法によるM&A譲渡価格を望み、買い手はDCF法によるM&A譲渡価格を望むケースが多いため、交渉が難航します。

この場合、どこで折り合いをつけるかは交渉によることとなりますが、修正純資産法によるM&A譲渡価格を下回る金額でしか売れないこともあるのです。

ベンチャー企業の企業価値評価

それでは、逆に創業間もないベンチャー企業の場合はどうでしょうか。このような新しい会社の場合、これまでの利益の蓄積がほとんどなく、評価対象となる資産がほとんどありません。このため、修正純資産法で評価すると非常に低い株価となってしまいます。

しかし、将来キャッシュ・フローを生み出す可能性があるのであれば、事業価値は高くなります。そこで、こうした会社の売り手としては、DCF法によるM&A譲渡価格を重視することになります。

DCF法の評価のベースとなるのは、将来キャッシュ・フローです。ただし、このようなベンチャー企業の場合、予測した将来キャッシュ・フローが実現するかどうか、その不確実性、リスクが著しく高くなります。

買い手としては、現在は実態が見えないものを買収しようというわけですから、ある意味雲をつかむような議論も多くなりがちでしょう。それだけに、売り手としては根拠ある事業計画を提示できるかどうかが価格交渉のカギを握っていると言えるのです。