0120-1000-77/03-4570-0810

受付10:00-17:00(土日祝日除く)

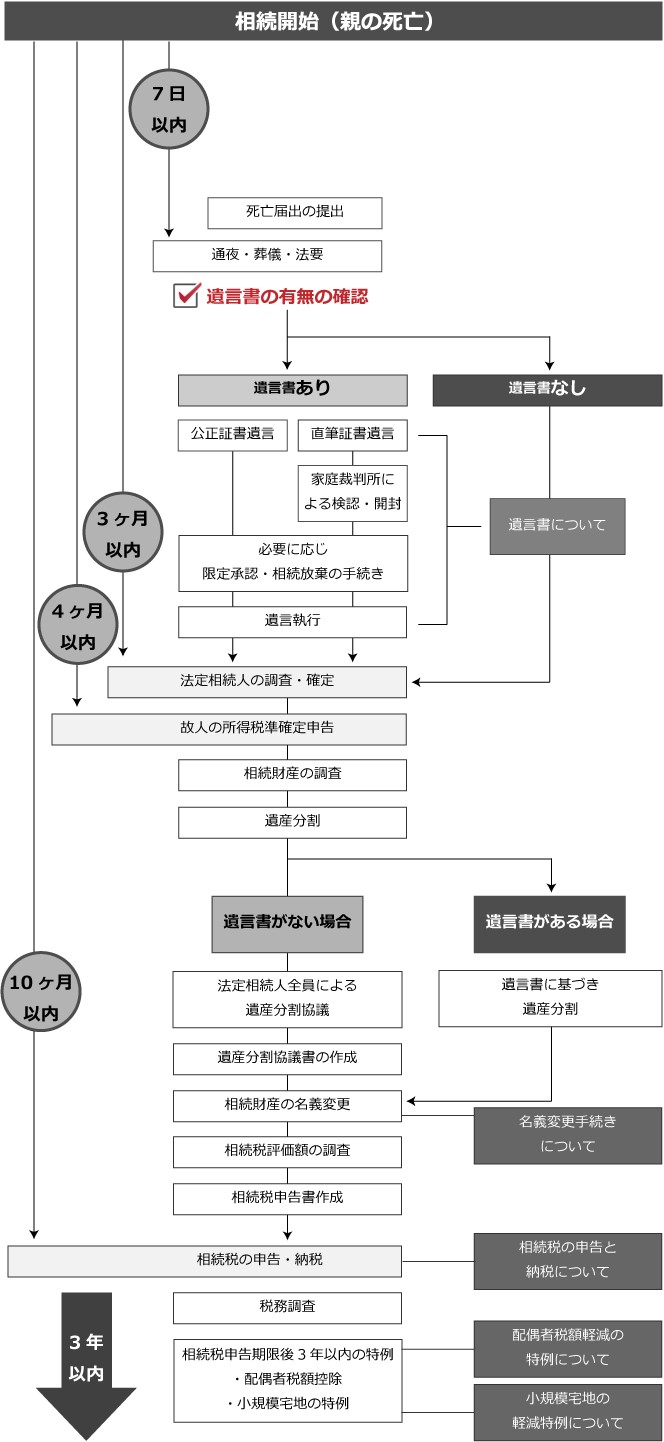

【図解】見てわかる!相続手続きの流れと期限について

家族や親族の方が亡くなると、さまざまな手続きをしなければなりません。

相続手続きとして一般的によく知られたものもありますが、逆に忘れがちな手続きや期限がすぐに来てしまうものもあります。

そこで、相続が発生したときに行わなければならない手続きについて、その期限の短いものから順番に解説します。

全体像を把握したうえで、その内容を理解して手続きを進めていきましょう。

相続手続き⑴死亡届の提出

死亡届とは、亡くなった人がいる場合にその事実を役場に届け出るための書類です。

この届け出を行わないと、その後に火葬許可証や埋葬許可証といった書類を発行してもらうことができないため、葬儀を行って火葬や埋葬をすることができなくなってしまいます。

死亡届の提出期限

死亡届は、亡くなってから7日以内に提出しなければなりません。

死亡届の提出先

死亡届は、①亡くなった人の死亡地、②亡くなった人の本籍地、③届出する人の住所地のいずれかの市区町村役場に提出します。

死亡届の提出にあたっての注意点

死亡届を提出する前に、医師が作成した死亡診断書または死亡検案書を受け取ります。この書類に死亡届が一体の用紙となっているため、必要事項を記載し押印して提出します。

また、死亡届を提出する際に火葬許可申請書を提出すると、火葬許可証を受け取ることができます。火葬の前に必ず必要となるものなので、死亡届と一緒に手続きをしておくといいでしょう。

なお、死亡届と火葬許可申請書の手続きは、葬儀会社の担当者に代行してもらうのが一般的となっていますが、手続きを忘れていないか必ず確認しておきましょう。

相続手続き⑵健康保険の資格喪失届

亡くなった人が加入していた健康保険は、亡くなった時にその被保険者としての資格を失います。

そのため、亡くなった翌日から健康保険証は使えなくなり、その健康保険証を返却する手続きをしなければなりません。

健康保険の資格喪失届の提出期限

加入していた健康保険によりその期限が異なります。

①国民健康保険や後期高齢者医療保険に加入していた場合

亡くなってから14日以内に資格喪失届を提出しなければなりません。また、あわせて健康保険証も返却しなければなりません。

②勤務先の会社で健康保険に加入していた場合

亡くなってから5日以内に資格喪失届を提出しなければなりません。この時、健康保険証もあわせて返却します。

健康保険の資格喪失届の提出先

書類や健康保険証の提出先も、加入していた健康保険の種類によって異なります。

①国民健康保険や後期高齢者医療保険に加入していた場合

亡くなった人が住んでいた市区町村役場に提出します。

②勤務先の会社で健康保険に加入していた場合

勤務していた会社を通して年金事務所に提出します。亡くなった人の家族は、勤務先の会社とやりとりをすればよいこととなります。

健康保険・年金の変更等を行う際の注意点

亡くなった人が世帯主として国民健康保険に加入していて、その家族も国民健康保険に加入していた場合、家族全員の健康保険証も差し替えが必要となるため、一緒に提出しなければなりません。

また、亡くなった人が会社の健康保険に加入していてその家族が被扶養者となっていた場合、家族はそのまま健康保険に入り続けることはできないため、自分で国民健康保険に加入するか他の家族が勤務する会社で加入している健康保険の扶養に入るための手続きが必要となります。

相続手続き⑶相続放棄や限定承認

被相続人に多額の借金がある場合などは、相続したくない相続人が単独で相続放棄を行うことができます。

これに対して、被相続人に借金がたくさんあるかもしれないなどの理由から、プラスの財産が上回る場合だけそのプラスの財産を相続することとする場合には、相続人全員で限定承認の手続きを行うことができます。

相続放棄や限定承認の期限

相続放棄も限定承認も、亡くなってから3ヵ月以内にしなければなりません。

ただし、その期限内に手続きが難しい場合には、申請をすることでその期限の延長が認められる場合もあります。

相続放棄や限定承認の申立先

相続放棄や限定承認を行うのは、被相続人の住所地を管轄する家庭裁判所です。

相続放棄や限定承認を行う際の注意点

相続放棄や限定承認を行うためには、その前にさまざまな確認事項を調査しなければなりません。

①遺言書があるかどうかを確認する

なお、自筆の遺言書が発見された場合には、ただちに家庭裁判所に提出して検認の手続きを行わなければなりません。

②法定相続人が誰になるかを確認する

相続人となる人が身近な人だけとは限りません。隠し子がいるケースや、前妻との間に子どもがいる可能性もあるため、必ず戸籍謄本で確認します。

③相続財産を確認する

相続財産となるのはプラスの財産だけではありません。借金などの負債も相続財産として引き継がなければならないため、確実にその金額を把握するようにしましょう。財産がどれだけあるかをできるだけ早く把握することが、その後の相続放棄や限定承認、あるいは遺産分割や相続税の計算をスムーズに進めるために必要です。

このような過程を経て初めて、相続放棄や限定承認の申請を行うかどうかの判断ができます。また、限定承認の場合は相続人全員で手続きを行う必要があるため、意見が異なる相続人の調整を行う際にも時間がかかります。余裕のあるスケジュールで財産や相続人の調査を行い、期限内に手続きができるようにしましょう。

相続手続き⑷準確定申告

被相続人が、その亡くなった年の1月1日から亡くなった日までの間に得た所得の金額を計算し、発生した所得税を納付することを準確定申告といいます。亡くなった後に申告をすることとなるため、実際には相続人が申告を行い納税することとなります。

準確定申告の期限

準確定申告書の提出は及び納税は、亡くなってから4ヵ月以内にしなければなりません。

確定申告書の提出先

準確定申告書は、被相続人の住所地を管轄する税務署に提出しなければなりません。

準確定申告を行う際の注意点

準確定申告書の提出は、被相続人本人が亡くなった後であることから、相続人が行わなければなりません。この時、相続人が複数いる場合は、準確定申告書にすべての相続人が署名・押印しなければなりません。

また、税金が発生した場合にはその税額を法定相続割合などで按分して、相続人全員で納めることとなります。

相続手続き⑸相続税の申告

被相続人が保有していた財産を相続人が相続する際に、誰がどれだけの財産を相続したかを決定し、それにもとづいて相続税の計算を行います。相続税の申告は、原則として相続税が発生した場合に必要となるものです。

相続税の申告期限

相続税の申告は、被相続人が亡くなってから10ヵ月以内に行わなければなりません。

相続税の申告書の提出先

相続税の申告は、被相続人の住所地を管轄する税務署で行うものです。

相続税の申告を行う際の注意点

相続が発生したからといって、すべての場合で相続税が発生するわけではありません。実際には、亡くなった人のうち相続税が発生するのは8%程度となっており、大半の人は相続税が発生せず、また相続税の申告を行う必要もないのです。

これは、相続税の計算を行う際に財産の額から控除することができる基礎控除があるためです。「3,000万円+600万円×法定相続人の数」として計算される基礎控除の額の方が財産の額より大きいと、相続税は発生せず相続税の申告を行う必要もありません。

相続税の申告義務の有無を判定し相続税の額を計算するためには、まず法定相続人が何人いるのか、相続財産の評価額はいくらになるのかを確定させなければなりません。

また、遺産分割の方法によって相続人1人1人が支払う相続税の額が変わるため、遺産分割の方法も確定させなければなりません。つまり、相続に関するあらゆることを決めた後でなければ、相続税の計算を完結することはできないのです。

また、相続税額が発生しない場合でも、相続税の申告書を提出しなければならない場合があります。それは、相続税額を減額するための特例を適用して相続税額がゼロとなった場合です。

特例適用の要件として、相続税の申告書を提出することとされているものがあるため、相続税の税額がゼロでも申告を行わなければならないのです。もし申告を忘れてしまうと特例の適用を受けられず、相続税の額がゼロになりません。

したがって、相続税の納付漏れとなってしまい、ペナルティが課されるため注意が必要です。

相続手続き⑹遺留分侵害額請求

法定相続人の中には、遺留分といって相続財産の中から一定割合の財産を必ず相続できる権利がある人がいます。この遺留分を無視して遺産分割が行われたり遺言書にしたがって相続が行われたりした場合には、その遺留分に満たない財産しか相続しなかった人が遺留分侵害額請求をすることができます。

遺留分侵害額請求の期限

遺留分侵害額請求には時効があります。

相続の開始を知った時から1年、あるいは相続開始から10年のいずれかを経過した時点で遺留分の請求はできなくなります。

通常は、被相続人が亡くなった時に相続の開始があったことを知るため、亡くなってから1年を経過すると遺留分侵害額請求はできなくなります。

遺留分侵害額請求の請求先

遺留分侵害額請求を行う相手は、遺留分を侵害した相続人です。他の相続人に内容証明郵便で遺留分侵害額請求書を送ります。

ただし、郵便を送っただけでは遺留分が戻ってこないこともあります。その場合は、家庭裁判所で遺留分侵害額の請求調停を行うこととなります。

遺留分侵害額請求を行う際の注意点

遺留分侵害額請求の手続きは、遺留分の金額の計算を行ったり、請求書の書面を作成したりしなければならないことから、弁護士に依頼して行われることが多いと思います。また、相続人に対して請求書を送付しただけでは解決しないことも多く、調停や訴訟に発展することも想定して準備をしておかなければなりません。

相続手続き⑺期限は決まっていないが必要なもの

相続に関する手続きの中には、特に期限は定められていないものの必ず行わなければならないものがあります。

期限が定められているものとは違い、その手続きを忘れてしまうことも多いため、必ず失念しないようにしましょう。

相続登記

不動産を相続して新たな所有者となった人は、必ず登記しておくべきです。

登記は義務ではないのですが、不動産登記を適切に行っていない場合、第三者に対して自分の土地であることを主張できないほか、後に発生する相続の際に誰が真の所有者であるかが分からなくなり、処理が複雑になってしまうことが考えられます。

相続登記はその土地や建物の所在地を管轄する法務局で行います。期限はないので、すべての手続きが終わり次第、行うようにしましょう。

名義変更などの手続き

⑴不動産以外の財産

登記を行う不動産の名義変更以外にも、さまざまな財産について名義変更が必要となります。

被相続人が金融機関に有していた預金口座や証券口座については、亡くなった時点で口座が凍結されているため、名義変更や払い戻しの手続きを行う必要があります。

また、被相続人が保有していた自動車については、名義変更をしないと亡くなった人の名前で車検や自動車税の支払などをしなければなりません。また、被相続人の名義のままでは売却ができないこともあります。必要に応じて、名義変更を進めていくようにしましょう。

なお、これらの名義変更を行う際には、遺産分割協議書や遺言書のほか、除籍謄本や印鑑証明など多くの書類が必要となります。前もってどのような書類が必要なのか確認してから手続きを行うようにしましょう。

⑵公共料金などの名義変更等

電気・ガス・水道やインターネットなどの利用に関しては、亡くなった人が世帯主の場合、世帯主の変更に関する手続きが必要となります。

また、亡くなった人の預金口座から引き落としとなっている場合や、亡くなった人のクレジットカードで支払いを行っている場合は、その口座が凍結されて支払いができなくなるため、早めに手続きをする必要があります。

まとめ

家族が亡くなってどのような手続きが必要なのか、期限が早く到来するものから順番に紹介してきました。すべての相続において関係するものばかりではないため、直接必要のない手続きもあるかと思います。しかし、相続の手続きを進めるなかで何をしなければならないのか、何を確認しておくべきなのかを知るためには、重要なものばかりです。

相続の手続きといえば相続税や遺産分割だけではありません。必要な手続きを順番に行って、スムーズな相続ができるようにしましょう。