0120-1000-77/03-4570-0810

受付10:00-17:00(土日祝日除く)

相続生前対策に民事信託をどのように活用すればよいか?

遺産分割の争いや、資産の共有を回避するために、活用すべき相続対策の手段となるのが民事信託です。民事信託には、遺言書と同じく相続財産の分け方を決める機能があるため、相続対策に有効です。また、複数のオーナーによる共有を一人のオーナーに一本化する機能があるため、遺産分割対策に効果があります。これらについて説明します。

遺産分割問題に民事信託が使える

相続対策には三つの柱があります。①円満な遺産分割、②納税資金の確保、③相続税対策です。資産承継対策はこの順序で検討しなければなりません。つまり、遺産分割が最も重要な課題なのです。

多くの資産承継の事例を見ていますと、生前贈与など従来から存在する伝統的な相続対策だけで十分に解決できない問題に突き当たっているケースが多く見られます。つまり、遺産分割がうまくいかずにトラブルが発生したり、多額の相続税の支払いを強いられて資金繰りに困ったりする問題に直面するケースです。保有する財産が容易に分割できない資産であった場合、遺産分割の問題が発生します。例えば、大きな自宅、賃貸用オフィスビル、賃貸用マンションです。また、非上場の自社株式も分割すれば支配権争いの問題をもたらします。

民法は「法定相続分」を定めていますが、必ずしも法定相続割合に応じた遺産分割を行う必要はなく、相続人による遺産分割協議によって分けることもできます。これは遺言書がある場合も同様です。遺言書と異なる分割も可能なのです。それゆえ、遺産分割を巡る相続人間の争いは避けられません。

この点、遺産分割の争いを避けるため、相続人の中の1人に集中して承継させようとすれば、他の相続人の遺留分の侵害という問題が発生します。

これに対して、分割せずに仲良く共有という発想もあります。しかし、資産が共有している状態では、各人が資産を自由に使用収益及び処分することが出来ません。

民事信託は相続生前対策に使うことが可能

遺産分割の争いや、資産の共有を回避するために、活用すべき相続対策の手段となるのが民事信託です。

親族間で信託契約を締結すれば、法的な所有者を誰か1人に集中させることができる一方で、経済的な利益を享受できる権利を複数の人たちで共有できるのです。これによって、経済的に共有されている資産であっても、1人の意思によって自由に使用収益及び処分できるようになります。

また、遺言書と同じく、信託には相続財産の分け方を決める機能があります。

信託は2007年に信託法が改正されたことにより、個人間でも使いやすいものとなりました。特に、財産管理できない高齢者や年少者のためにご親族が財産を管理・承継する際に活用することができます。これにより、相続生前対策において従来ではできなかったことが多くできるようになりました。

これまで、「信託」は、信託銀行が提供する費用の高いサービスだと認識されてきました。しかし、家族信託や民事信託は親族内の契約でのみ効力を発することができる手軽な仕組みです。資産家の相続が増えてきている現在、「信託は難しい。」というマイナスイメージだけでなく、積極的に活用すべきものと感じてもらえる環境はできつつあると考えます。

「信託」とは何か?複雑で難解なスキームなのか?

信託とは、「信じて託す」すなわち個人が持っている財産を守りながら、それを人に預けることです。具体的には、本人が自分で財産を管理することに不都合が生じた場合、それを人に財産を預け、預かった人がその財産の管理を行いながら、そこから生じた便益を本人に渡してあげる仕組みのことをいいます。

「信託」と聞いて馴染みがないとおっしゃる方が多いと思います。しかし、実は読者の皆さんも日常的に信託の仕組みを活用しているのです。

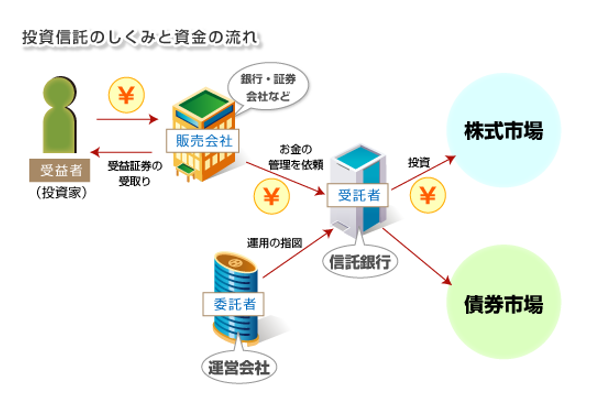

証券会社で投資信託を買ったことがありませんか?実は、投資信託は「信託」の仕組みを使って、金融機関に皆さんの資金を「信じて託して」いるのです。

金融商品としての投資信託は、投資家から預かった資金を使って株式や債券などへの投資を行い、そこから獲得した利益を投資家に分配する仕組みです。

その際、資金を運用したいと考える投資家は、直接に株式や債券を購入しているわけではありません。投資信託の受益証券を購入しているのです。すなわち、投資の専門家である運用会社が行っている株式投資や債券投資に参加して、株式や債券への投資から生じた利益を受け取る権利だけを購入しているのです。

これによって、数多くの投資家から多額の資金を集めることによって、効果的かつ効率的な金融商品投資を行うことができ、個人単独で投資する場合よりもリスクを抑えつつ高い利回りを期待することができます。

複雑でわからない、難しい、馴染みがないと思われている「信託」ですが、実は皆さんはすでに「信託」の受益権を購入し、日常生活ですでに活用している仕組みなのです。

民事信託で実態が2つに分離するスゴい仕組み

所有権と経済価値が分離する

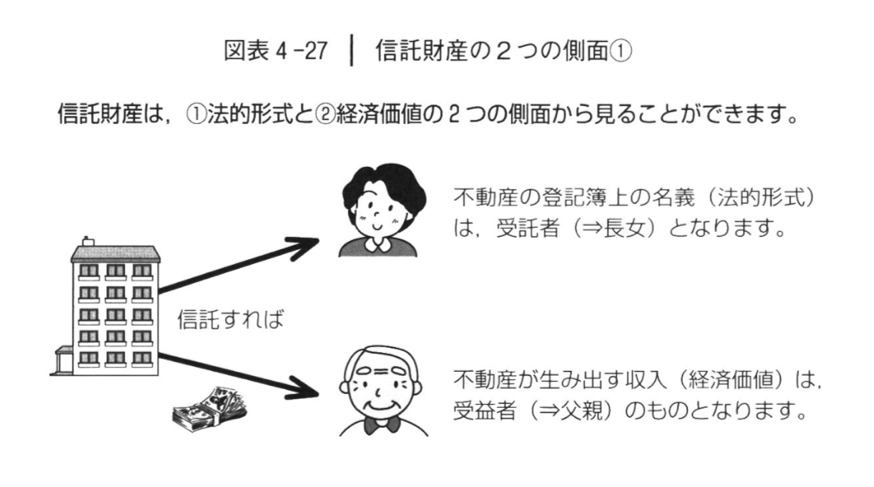

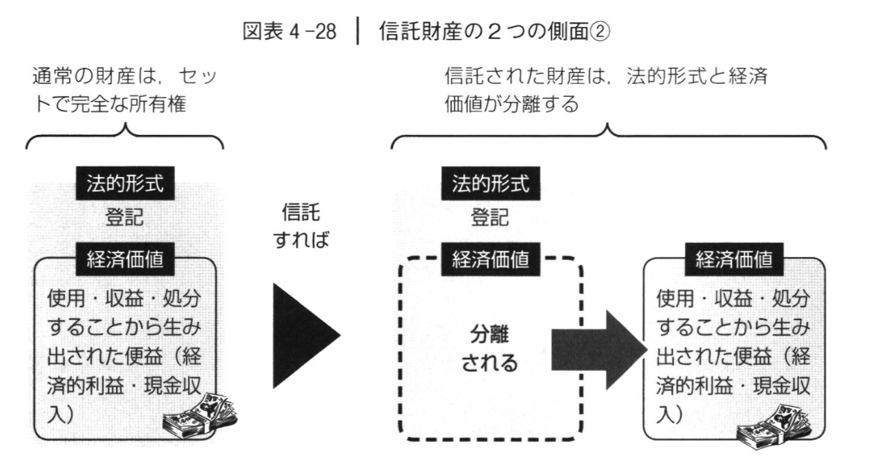

信託を行うことによって、財産の所有権の対象から、その経済価値を分離させることが可能となります。

通常の財産は、その所有者(登記簿上の名義)が使用・収益・処分することから生み出された利益を享受します。つまり、所有権と経済価値はセットとなっています。

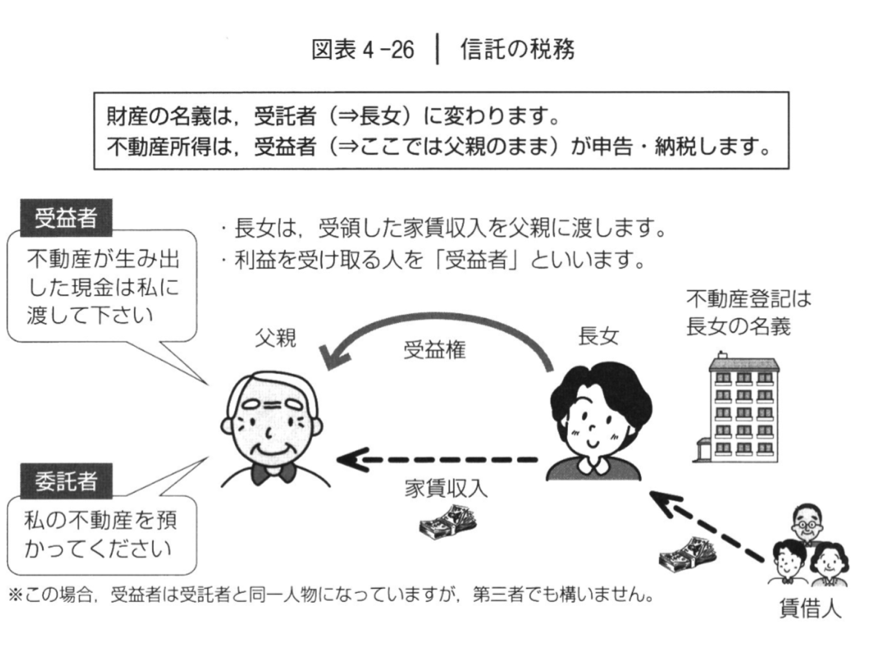

しかし、信託を行えば、所有権と経済価値が分離することになるのです。例えば、父親が持っていた賃貸不動産を長女に信託するとしましょう。受益者は父親です。

不動産の登記簿上の名義は受託者である長女となります。つまり、長女が所有権を持つ財産ということになるのです。

これに対して、不動産が生み出す家賃収入等は受益者である父親が受け取り続けます。つまり、経済価値は父親のものとして持ち続けることになるのです。

経済価値を分離させるメリットは?

財産の所有権と経済価値を分離することによって様々なメリットを生み出すことができます。例えば、所有権を移転の第三者対抗要件である登記という煩雑な手続を行うことなく、その財産を持つことによって得られる利益だけを他人へ移転させることができます。受益権を小口に細分化させることによって、利益を受け取る人が複数いることになって構いません。

また、法的な所有権が委託者から受託者へ移転しますので、委託者が破産しても信託財産を弁済に充てる必要はありません。そして、面白いことに、受託者が破産しても、信託財産が弁済に充てられることはないのです。これは、信託財産が受託者の個人財産とは分別管理され、「信託財産」という独立したものとして取り扱われるからです。

民事信託だと所有者に所得税が課されない?

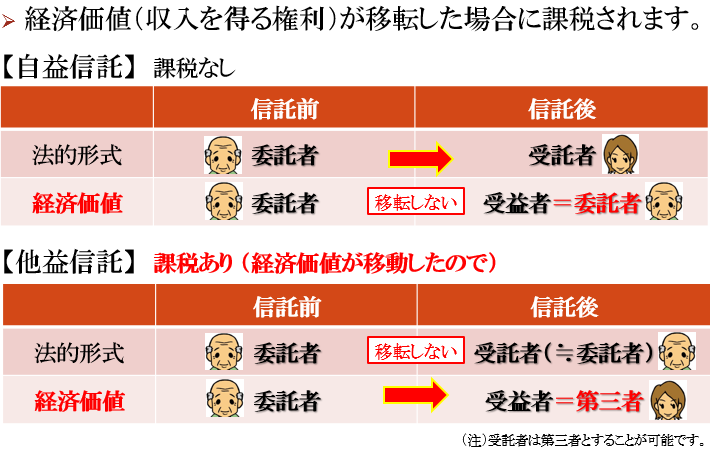

信託の課税関係は、受益者課税信託とそれ以外(受託者に課税する法人課税信託など)に分かれますが、家族内で民事信託を行うような場合には、受益者課税信託のみを理解しておけばよいでしょう。

信託の税務のポイントは、受託者ではなく受益者に対して課税されることです。受益者は財産を所有しているわけではありませんが、財産を所有しているものとみなして、所得の申告を行います。これは、信託財産の所有権ではなく経済価値に対して課税されるということです。

民事信託だと所有者に相続税も課されない?

経済価値の移転が生じるケースは、委託者とは別の受益者を設定した場合です。この場合、経済価値が受益者に贈与されたとみなして贈与税が課されることになります。

また、受益者に変更した場合も同様です。経済価値が他の受益者へ贈与されたとみなして贈与税が課されることになります。受益者に相続が発生し、受益権が相続された場合には、相続人に対して相続税が課されます。

経済価値の移転があり、受益者に贈与税や相続税が課される場合、その対象となる受益権の相続税評価が問題となりますが、それは信託財産そのものの相続税評価と同額になります。

また、信託財産が居住用宅地や貸付事業用宅地など、小規模宅地等の評価減の特例の対象となっている場合には、その評価減を受益権の評価にも反映させることができます。不動産の買換特例(所得税)も同様です。受益権を信託財産とみなして課税するからです。

したがって、個人の財産を信託したとしても、課税上の取り扱いが不利になることはありません。

わかりやすく説明!民事信託の仕組みはこうだ!

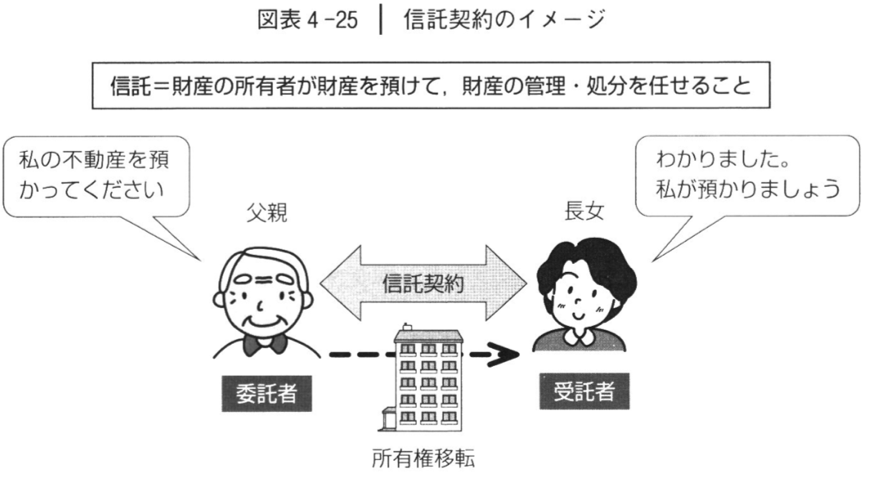

委託者の財産を受託者へ預ける

たとえば、父親が持っている賃貸不動産を長女に預ける場合を考えましょう。家族内で信託契約を締結します。つまり、父親は「私の不動産を預かって下さい。」、長女は「はい、わかりました。私が預りましょう。」という契約です。その結果、不動産の所有権は父親から長女に移転します。

この場合、預ける人である父親を「委託者」、預かってくれる人である長女を「受託者」といいます。父親は長女のことを信じて、大切な個人財産を託しているのです。

不動産の所有権移転ですから、登記を行い、名義を長女に変更します。ただし、登記の原因は「信託」となります。

財産から生じた利益は受益者へ渡される

しかし、信託契約で面白いのは、財産を預かった人が、その財産から生じる利益を享受するわけではないということです。つまり、財産を持っているにもかかわらず、単に預かっているだけで、そこから発生する利益は別の人が受け取る権利(債権)が与えられることになります。この権利を「受益権」といい、それを持つ人を「受益者」といいます。

ここでのケースであれば、賃貸不動産の名義は受託者である長女となるにもかかわらず、賃貸不動産から発生する家賃収入は長女のものにはなりません。例えば、家賃収入を受け取る権利を父親として設定することが可能です。もちろん、次女や長男など他の家族に設定しても構いません。

賃貸不動産の入居者が支払う家賃はいったん長女の銀行口座に振り込まれることになりますが、長女はそれを受益者である父親に渡さなければならないのです。

生命保険営業マンは必見!死亡保険金の信託スキーム

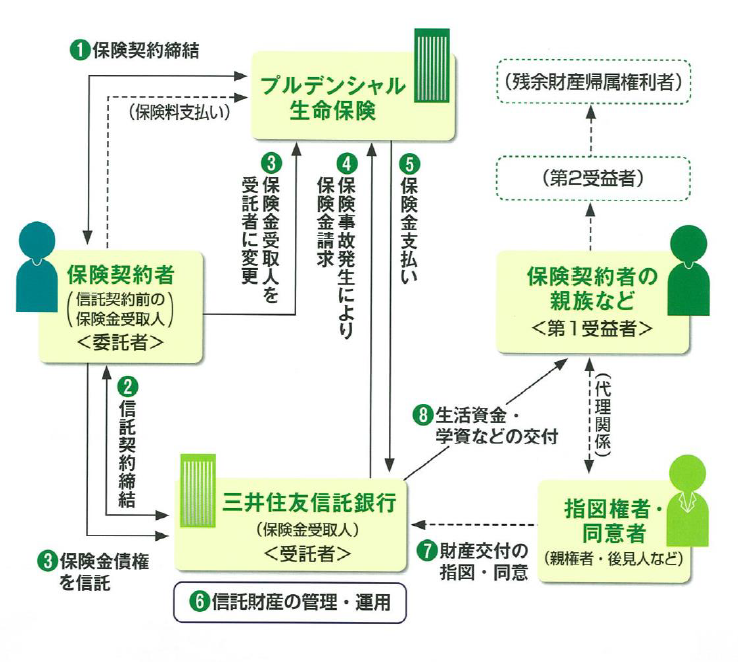

生命保険信託とは、生命保険の死亡保険金を受け取る権利を信託することをいいます。

たとえば、親が契約者かつ被保険者となっている保険契約の死亡保険金が信託銀行に支払われるようにします。子供は受益者として、相続発生後、信託銀行から現金を受け取るという仕組みです。

これによって、子供が多額の現金を一括して受け取り、それを浪費することを防ぐことができます。

しかし、2019年8月現在、死亡保険金を信託できる商品は、三井住友信託銀行を受託者とすることができるプルデンシャル生命保険だけです。

生命保険信託は、以下の順序で機能させます。

① 信託契約を締結する前の段階で、保険契約の受取人=契約者とする保険契約に加入します。

② 「死亡保険金請求権」を信託財産として、受取人=契約者を「委託者」、信託銀行を「受託者」、親族(子供など)を「受益者」とする信託契約を締結します。この際、死亡保険金請求権の時価はゼロですので、贈与税はゼロ円と計算されます。

③ 保険会社に対して受取人を信託銀行に変更する手続を取ります。

④ 相続が発生しますと、信託銀行が保険会社に対して死亡保険金の支払請求を行い、保険金を受領します。

⑤⑥ 信託銀行は受け取った現金を管理、運用します。

⑦⑧ 受益者である親族又は指図権者・同意者からの指図に従い、信託財産である現金を交付します。

(出所:プルデンシャル生命Webサイト)