0120-1000-77/03-4570-0810

受付10:00-17:00(土日祝日除く)

上場株式を保有する創業家の相続税対策はどうする?

ここでは、非上場企業のオーナーではなく、上場株式を持つ創業家などの相続対策について見ていきましょう。

同じ企業オーナーでも上場企業のオーナーは金融資産かとなるため、非上場企業オーナーの相続対策とは全く異なるアプローチが必要です。

上場企業オーナーの相続税は重い

上場企業の創業者および創業家一族は、多額の上場株式を保有しています。上場株式は金融資産なので、上場企業オーナーは、財産承継の観点からは企業オーナーという位置づけではなく、金融資産家ということになります。

別の記事で説明させていただいた通り、金融資産家の相続税対策が重く、税負担が重くなります。

そこで、相続税対策を目的として、金融資産家から企業オーナーに転身することを考えます。つまり、上場企業の株式を所有する多数の一般投資家から株式を買い集め、創業家が再び支配権を握るということです。

M&Aというと、一般的には大企業の経営戦略の実現のために行われる取引ですが、実は、上場株式を持つ金融資産家の相続対策の手法として活用されることもあるのです。

上場企業の創業家の株主に相続が発生した場合、上場株式が相続人に分散することとなります。

上場企業ですから、形式的には株主が単独で支配権を維持していないはずですが、持株数が過半数を下回っていても、単独の大株主として一定の地位を維持しているケースがあります。

社長や取締役にも就いて、企業経営そのものを握っているはずですから、大株主としての権力は大きなものです。

しかし、相続を通じて株式の承継が行われますから、その大株主としての地位を子供に継がせることは容易ではありません。

そこで、創業家の社長が経営から退く際に、持株比率を再び上昇させるとともに、保有する株式の承継に伴う税負担を軽減したいと考えるようになるのです。

これを実現する方法が、非上場化です。

つまり、上場している株式を買い集めて上場廃止するという方法です。経営者が自分の会社を買収することになりますから、MBO(マネジメント・バイアウト)と呼ばれます。非上場化によって財産承継のための相続税対策を1から組み立てるのです。

創業家は、投資ファンドなどのスポンサーからの資金調達を行って、株式のTOBを実施します。

非上場化した後、しばらくの間は、現経営者が経営を継続し、経営が安定してきたら、社長交代します。

このような非上場化は、外食大手のすかいらーくやキューサイが行ったものが代表例でしよう。キューサイのMBOでは、創業以来40年にわたって社長を務めた長谷川常雄氏が退任し、発行済株式の64%を投資ファンドヘ売却しています。

非上場化の代表事例

近年は、コーポレート・ガバナンスの関係で問題のある取引だとして、事例が減ってきていますが、今から10年ほど前、このような非上場化が盛んに行われた時期がありました。

これには、上場企業の経営者である金融資産家の相続税対策が関係しているものと考えられます。

ここに興味深い非上場化の事例があります。2011年にTSUTAYAを運営するカルチュア・コンビニエンス・クラブによる非上場化です。この会社は、経営環境の急変によって業績が傾いていたものの、時価総額が1,000億円を超える規模でした。

これに関して、当時のプレスリリースには、筆頭株主以外の少数株主の利益保護のために非上場化を行うと書かれていました。

しかし、このときの株主構成を見ると、筆頭株主であるオーナー個人は、その資産管理会社を合わせて90%の株式を保有しており、利益が保護されるべき少数株主は10%でした。わずか10%の株主を保護するために、時価総額1,000億円の上場企業の非上場化を行ったというのです。

この点、オーナーが所有する時価900億円もの上場株式に伴う相続税は、単純に税率を50%としても、450億円という大きな金額です。

このような状況で、もしオーナーに相続が発生すれば、相続人は上場株式を大量に売却して納税資金を用意しなければなりません。

しかし、大量に売却すれば、株価が下落し、抜本的な事業再構築を実施するために負担すべき損失額以上に大きな損失を少数株主にもたらすことになるでしょう。

このような事態を避けるためには、相続税対策を講じる必要がありますが、上場株式の評価を恣意的に下げることはできません。つまり、カルチュア・コンビニエンス・クラブが上場企業であり続ける限り、相続税対策を講じることは困難です。

そこで、非上場化することによって、上場株式を「非上場株式」とすることが考えられたのではないでしょうか。

つまり、市場価格によって評価される上場株式ではなく、さまざまな節税手法を使って評価額を引き下げることができる 「非上場株式」に転換することによって、相続税対策を行ったものだと推測することができそうです。

非上場化した後の節税手法

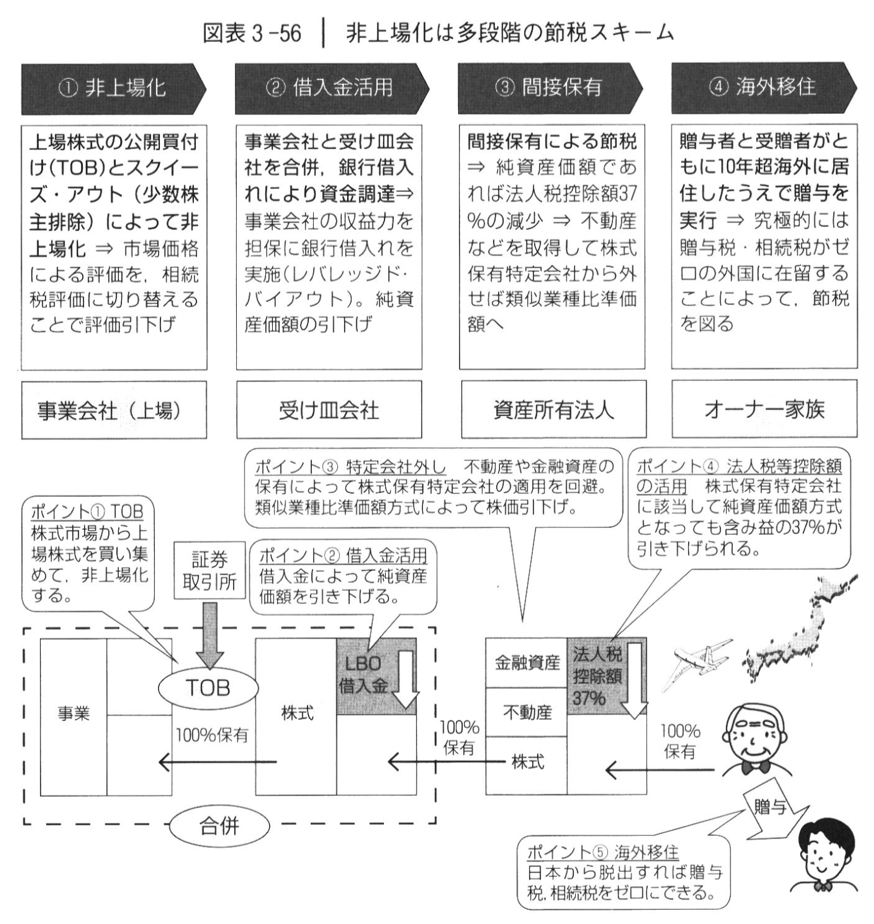

上場株式の創業家一族の相続税対策として、上場企業の非上場化を実施する場合、その後の節税手法は次のようになると考えられます。

まず、上場企業の買収を目的とする受け皿会社を設立し、銀行借入れで買収資金を調達したうえで、TOB(株式公開買付け)を実施します。

その結果、株式のほとんどを買い集めることができますから、少数株主排除の手続きを行った上で受け皿会社が上場企業を完全子会社化します。それで上場廃止となり、非上場化が実現されます。

非上場化した後には、受け皿会社の銀行借入れを返済するために、受け皿会社と事業会社を合併させなければなりません。買収を行った受け皿会社の借入金を、買収の対象となった会社が自ら返済するのです。

つまり、事業会社の収益力を担保に銀行から資金を借り入れる方法、LBO(レバレッジド・バイアウト)の手法が使われたことになります。この結果、借入金の増加によって、純資産が小さくなり、結果的に100%株式評価額を下落させることになります。

次に、もう一段の節税手法を講じます。

非上場化した事業会社の株式をオーナーが直接保有するのではなく、資産所有法人を通じて間接所有する資本関係を作るのです。

通常はこの法人は株式保有特定会社に該当してしまいます。株式保有特定会社は、純資産価額方式が適用されることになります。

純資産価額による評価であっても、株式取得後の評価の上昇分のうち法人税相当額37%を控除することができるため、一定の節税効果を享受することができます。

この節税効果で満足できないのであれば、不動産投資などを行って総資産に占める株式の比率を下げて、株式保有特定会社から外す、「特定会社外し」と呼ばれる節税手法を使います。株式保有特定会社から外す場合は、「株特外し」と呼びます。

これによって類似業種比準価額を適用できるようにすればよいでしょう。

このように上場企業を築き上げた創業家一族であっても、非上場化を行えば、金融資産家から再び企業オーナーの立場に戻ることができ、何段階にもわたって相続税対策を講じることができるようになるのです。

相次ぐ非上場化の裏には、このような個人の財産承継対策の事情が隠されていると考えることもできます。

非上場化と海外移転

今から10年ほど前、富裕層を中心に相続税対策の海外移住される方が多く見られた時期がありました。

これは、相続人と被相続人の両方が海外移住をし、住所を外国に移してから一定年数を経過した人の国外財産には、日本の相続税が課されないという制度を利用するための移住です。

現在は、10年間となっていますが、当時は5年間でした。5年間外国に住むと相続税が非課税とすることができたのです。

つまり、香港やスイスなど相続税のない国に10年間住めば、上場企業オーナーであっても、相続税を負担することなく巨額の財産承継できるということです。

2007年に非上場化したサンスターは、その際のプレスリリースにおいて、「上場廃止になれば、市場で勝手に株を売買されることがなくなり、敵対的買収の危険から逃れることができる」と説明しました。スイスに本社を移し、海外の受け皿会社を通じてTOBを実施し、非上場化を成功させたのです。

しかし、その背景には相続税対策があったのではないかと推測できます。なぜなら、サンスターの株式を直接保有していたオーナー個人が、スイスの株式所有法人を通じて間接所有する形に変えることによって、相続税がゼロになったからです。

つまり、スイスに本社を移すということは、相続税対策だけでなく、総合的なタックス・マネジメントだと考えていたのかもしれません。スイスは相続税がかからないだけでなく、法人税率が低く、個人の所得税も10%程度と低くなっています。この手法によって、サンスターの創業家一族の税負担が大幅に軽減されるとすれば、大胆な節税手法となります。

また、美しいデザインの家具を販売するFrancfrancで有名なバルスも、2012年に非上場化しました。こちらも海外移転で相続税ゼロを狙ったと思われる事例です。TOBによってバルスの株式を買い集めた株式所有法人は、日本ではなく香港で設立されており、創業家一族は、香港の株式所有法人を通じてバルスを間接保有することになりました。

スイスと同様に、香港は低税率国として有名です。受取配当金や長期保有する有価証券の譲渡益、さらに個人の受取利息には税金がかかりません。このため、事業で蓄えた資金を投資に回すと、そこから得られる利益に税金が課されることなく、加速的に財産を増やすことができます。もちろん香港の相続税は非課税です。

スイスや香港だけでなく、シンガポールやマレーシアでも相続税はかかりません。スウェーデンやイタリア、オーストラリアも同様です。日本のように重い相続税を課す国は、世界中を見渡せば、実は珍しい国と言うことができるのです。

また、上場企業の創業家一族が非上場化を財産承継対策として実施した場合であっても、それを後ろ向きに捉えるのではなく、将来のアジア市場への本格進出、香港やシンガポール市場への株式上場への布石にするものだと考えることもできましょう。

最近は香港IPOによる資金調達額が東証を上回るなど、香港金融市場の存在感が増しており(香港でのIPOのほうが、日本でのIPOよりもPERが高く評価され、株価が高くなる傾向にあります。)、非上場化を実施した直後から、香港、シンガポール市場への株式上場を計画するケースも増えてきているようです。

以上のように、非上場化と海外移住が、上場企業の大株主である創業家一族の相続対策として行われていました。

欧州系銀行が、総資産100億円超のUHNW(ウルトラ・ハイ・ネット・ワース)と呼ばれる経営者向けに、このような節税手法を積極的に提案していました。

高度な金融ノウハウと、国際的な情報ネットワークを駆使することができる大手金融機関は、富裕層に対して大きな節税効果を提供することができるのです。

海外持株会社の設立によるグローバルな組織再編、オーナーの海外移住など、国際的な相続対策がアドバイスされているようです。