0120-1000-77/03-4570-0810

受付10:00-17:00(土日祝日除く)

不動産買換えによる相続税対策!郊外の豪邸は税金が重い理由とは?

自宅の住み替えによる相続税対策

よくある失敗事例

実家は、東京都の郊外にあり、1,000㎡の広大な庭付きの豪邸です。子供は職場に近い都心部に住んでいます。その実家に一人で住む親に相続が発生しました。親が生前に話していたことは、「庭の手入れに手間がかかり維持費が高い。」「高齢者の一人暮らしに、この家は広すぎる。」などの不満でした。

しかし、親は死ぬまで実家を手放さずにいたのです。結果として、相続財産となった土地は5億円と評価され、相続税の納税資金が足りず、売却することになりました。相続の結果として、親の財産は半分に減ってしまいました。

郊外の自宅を売って都心へ移り住む

自宅が郊外にあるならば、その自宅を売却し、都心に新たな自宅を購入して、住み替えることも選択肢の一つです。それによって、相続税負担を軽減させることができます。

たとえば、郊外にある広くて地価が安い自宅に住んでいたとしましょう。「地積規模の大きな宅地」によって、2割から3割は評価を引き下げることができます。

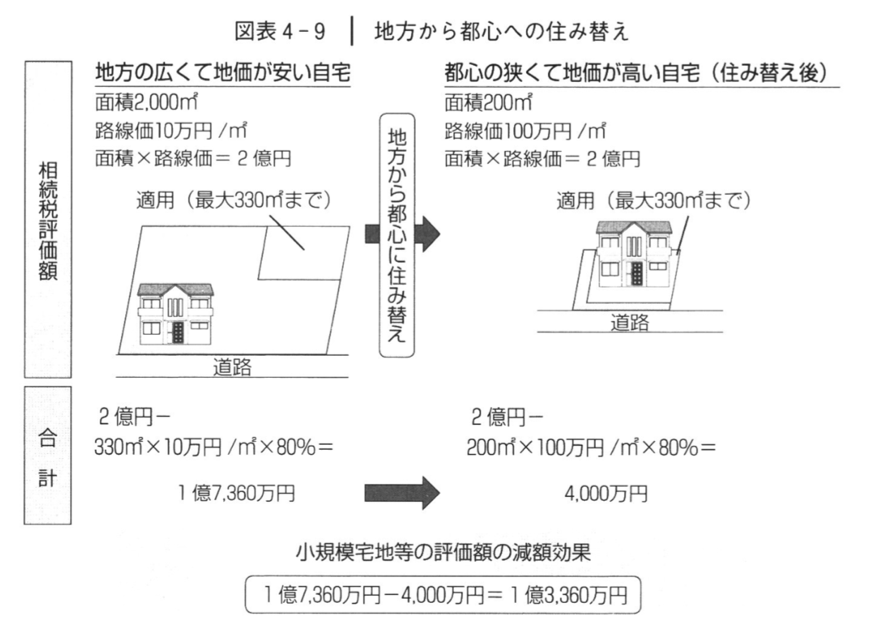

また、330 ㎡を限度に小規模宅地等の特例が適用されて80%が減額されますしかし、広い自宅敷地の場合は、330㎡を大きく超えてしまうため、土地が広 ければ広いほど小規模宅地特例の適用対象の占める割合は小さくなってしまいます。土地の一部にしか評価減を行うことができなくなり、小規模宅地特例の効果が小さくなります。

これが都心に住み替えるとなれば、仮に同じ資産価値であっても、地価が高い分だけ敷地面積は小さくなります。しかし、敷地面積が小さくなれば、小規模宅地等特例の限度面積330㎡まで使える可能性が高くなります。

つまり、小規模宅地等の特例には、土地の「面積」には限度がありますが、評価減の「金額」には限度がないということです。評価減の金額を大きくすればするほど、結果として税負担が大きく軽減されます。

このように、地方にある路線価の低い土地を手放し、都心にある路線価の高い土地へ組み替えると、大きな相続税対策となるわけです。

ここで自宅の売却に伴う譲渡所得税が気になるかもしれません。この点については、居住用財産を売却した場合の3,000万円特別控除が適用されますので、よほど大きな売却益が出ない限り税負担に悩まされることはないでしょう。

3,000万円特別控除とは、居住用財産を譲渡した場合にその売却益から3,000万円が控除される制度です。つまり、売却益が3,000万円以下であれば、所得税等は課税されないことになります。

この制度は譲渡資産の所有期間の長短は問いません。ただし、前年または前々年にこの特例や居住用財産の買換えの特例の適用を受けている場合には 適用することができません。また、その家屋が、当人の日常の生活状況などから生活の本拠として居住しているものでなければなりません。

さらに、居住用財産の譲渡には、長期譲渡所得の軽減税率の制度があります。譲渡した年の1月1日における所有期間が10年を超える居住用財産を譲渡した場合、3,000万円特別控除に加え、特別控除後の譲渡所得に軽減税率(6,000万円以下に14.21%)を適用することができます。

賃貸不動産を買い換えて相続税対策を行う

収益性の高い物件に組み換える

不動産オーナーの方々の相続対策として検討すべきことは、個人財産全体の価値を維持するために、不動産の組替えを行うことです。たとえば、収益性の低い底地を手放し、収益性の高い土地に買い替えることです。

不動産の組替えの目的は、相続税評価が高くて収益性が低い不動産を、相続税評価が低くて収益性が高い不動産に買い換えることにあります。結果として、相続税評価を圧縮するとともに、収益性を向上させることができます。

また、小規模宅地等の特例を最大限に活用するため、親の実家であれば、地方から都心へ住み替える方法が効果的です。

このように不動産を組み替える方法は、賃貸不動産についても活用することができます。賃貸不動産であれば、小規模宅地等の特例(貸付事業用)が使えます。すなわち、被相続人の賃貸アパート・マンションの敷地については、200㎡を限度に50%が減額されます。このため、地方や郊外にある路線価の低い土地を手放し、都心にある路線価の高い土地へ組み替えることが、相続税対策となるわけです。

また、買替えによって相続税評価と市場価格との乖離を拡大させることで相続税負担を軽減させることができます。具体的には、郊外にある収益性の低い賃貸不動産を売却し、都心にある区分所有マンションに買い換えることです。

都心の収益物件は、利便性も良いため賃貸物件として人気があり、その価格が下がりにくく、売却しやすいため、資産価値を高く維持することができる不動産です。何よりも都心の区分所有マンションの相続税評価は、取引価額を大きく下回るため、相続税負担が軽減されます。

このため、資産価値が同じであれば、地方の収益物件を保有するよりも、都心の収益物件を保有すべきなのです。

タワーマンションによる相続税対策

たとえば、地方に収益性の低い駐車場を保有している場合には、その土地を売却して、都心にある区分所有のタワー・マンションやワンルーム・マンションを購入すべきでしょう。区分所有のマンションは、相続税評価と市場価格の間に大きな乖離がありますので、相続税評価額が低くなります。また、賃貸マンションには借地権と借家権の減額がありますので、相続税評価は約2割を引下げることができます。もちろん、都心の土地の価格は、地方や郊外よりも高いので、小規模宅地等の特例 (50%減額)の評価減の金額も大きくなります。

地方の賃貸不動産は、都心の収益物件に買い替えるべきでしょう。

土地の有効活用による相続税対策

等価交換方式による「立体買換え特例」の適用

等価交換とは、オーナーが所有する土地の上に、開発業者(ディベロッパー)が建設資金を負担してマンションを建設し、完成したマンションの住戸をそれぞれの出資割合に応じて取得する方法です。

等価交換方式による事業のための土地の譲渡については、税法上の特例があり、この特例の要件を満たしている場合に限り、個人では所得税が一部又は全部課税されません。

ただし、この特例は、土地所有者が個人の場合と法人の場合とでは異なります。

個人の場合は、いわゆる「立体買換えの特例」(租税特別措置法第37条の5第1項第2号)の適用によって、土地の売却により生ずる収入のうち、買替資産の購入額に対応する部分について、課税の繰り延べを受けることができます。

土地所有者は、土地譲渡代金に見合う区分所有建物の持分を保有することになります。イメージとしては、土地と区分所有建物との交換とも言えるでしょう。この方式は、資金負担無く土地の有効活用を行うことができるというメリットがあります。

この場合、オーナーは、土地を譲渡しているため、土地売却益に対して譲渡所得税が発生します。しかし、一定の要件を充足する場合には、譲渡所得に対する課税を100%繰り延べることができる特例があります。これが立体買換えの特例です。

土地譲渡代金の全てを買換資産に充てた場合は、立体買換えの特例を適用することにより、譲渡所得税の負担をゼロとすることができます。ただし、この特例は税金を免除するということではなく、あくまでも譲渡時の税金をその後に繰り延べるものです。

特例を適用した買換資産を例えば賃貸物件として貸し付けた場合には、その後の減価償却費が少なくなるため、毎年、その分だけ所得税の負担が大きくなります。なぜなら、立体買換えの特例を適用した場合、土地譲渡時の所得税は軽減されるものの、買換資産の取得費は実際の建築価額とはならず譲渡土地の取得価額を基礎とした低い金額となるからです。

建物等の減価償却費が少なくなるため、買い換え後の不動産所得は増加するのです。

【減価償却費が小さくなるイメージ】

これに対して、立体買換えの特例を適用しなかった場合、土地譲渡時に所得税が発生しますが、買換資産の取得費は実際の購入金額となるため、建物等の減価償却費が多くなり、その結果、不動産所得は減少します。

このことから、立体買換えの特例を適用するにあたっては、その後の所得状況も勘案して、どちらが得かを総合的に判断する必要があります。

なぜなら、譲渡所得税は20%(長期の場合)の課税で済みますが、事業や不動産所得に係る所得税等は最高55%の課税となるからです。

そして、立体買換えの特例を適用しないのであれば、他の特例の利用を検討する必要があります。例えば、譲渡した土地が自宅敷地であった場合には、居住用財産の3,000万円特別控除や軽減税率の適用を受けることによって、譲渡時の税負担を軽減させることができます。

また、区分所有建物の複数部屋を買換資産として取得するのであれば、全ての部屋を立体買換えの対象とはせず、一部の部屋のみを対象とすることなども考えられるでしょう。

底地と借地権の交換の特例

固定資産である土地や建物を同じ種類の資産と交換したときは、譲渡がなかったものとする特例があります。これが、固定資産の交換の特例です。

この特例を適用するには、交換する資産は互いに同じ種類の固定資産(例えば、土地と土地、建物と建物)でなければなりません。

この場合、借地権は土地の種類に含まれるため、地主が建物の敷地として貸している土地(底地)の一部とその土地を借りている人の借地権の一部との交換することも土地と土地との交換になり、その他の要件も充足すれば、固定資産の交換の特例を受けることができます。

【事例】 時価1億円、面積800平方メートル、借地権割合60%地域の土地について、地主と借地人が等価交換を行い交換後の土地をお互いに更地とする場合

借地権を評価しますと、1億円×60%=6,000万円です。これに対して、貸地(底地)の評価は、1億円×(1-60%)=4,000万円です。

借地人と地主の両方が更地を持つようにするには、借地権のうち4割と、貸地(底地)のうち6割を交換すればよいでしょう。なぜなら、以下のように等価となるからです。

借地権6,000万円×4割 = 底地4,000万円×6割

いずれも2,400万円の価値です!