0120-1000-77/03-4570-0810

受付10:00-17:00(土日祝日除く)

地方の実家の土地を相続したら、すぐに売却すべき理由!

収益を生まない土地は売却すべき

地主の土地は必ず相続すべきなのか?

地主の方々は、保有する土地へ強い執着心を持っています。相続の考え方として、「先祖代々の土地は売らずに相続し続けなければならない」という信念を持っている方が多いようです。

何があっても土地を手放したくないと考えていても、相続税の納税のために、結局は切り売りすることになります。その結果、先祖代々から引き継いだ一族の財産がどんどん目減りします。

無理して保有し続けることができたとしても、収益性が下がってしまい、二束三文でしか売れない、売りたくても買主が見つからない、最後は資産価値がゼロになってしまいます。

先祖代々の土地を自分の代で手放したくない、親戚や世間体が気になるという人もいるでしょう。

しかし、自分の代で売らなくても、納税資金が不足している状態で相続が発生すれば、現金を用意するために、相続人である子供たちが売らなければならなくなります。つまり、無理に土地を保有することは、そのツケを将来の相続人に回すことになるのです。

「田舎に住む親が持っている土地は、相続すべきでしょうか?」このような質問を受けることがよくあります。これに対して考えるべきことは、地方の土地の資産価値は、近い将来、ゼロになってしまう可能性が高いということです。

もし土地を相続したまま、何もしないで放っておくと、不用物を不法投棄されたり、何らかの形で無断使用され事故を引き起こされたりするなどのリスクを伴います。トラブルが生じますと、土地の所有者責任が問われますから、収益を生むどころか土地そのものがリスクとなります。

このような収益性が低い土地は、たとえ先祖代々引き継いできた土地であったとしても、自分が住むという目的がない限りは、早めに売却すべきなのです。

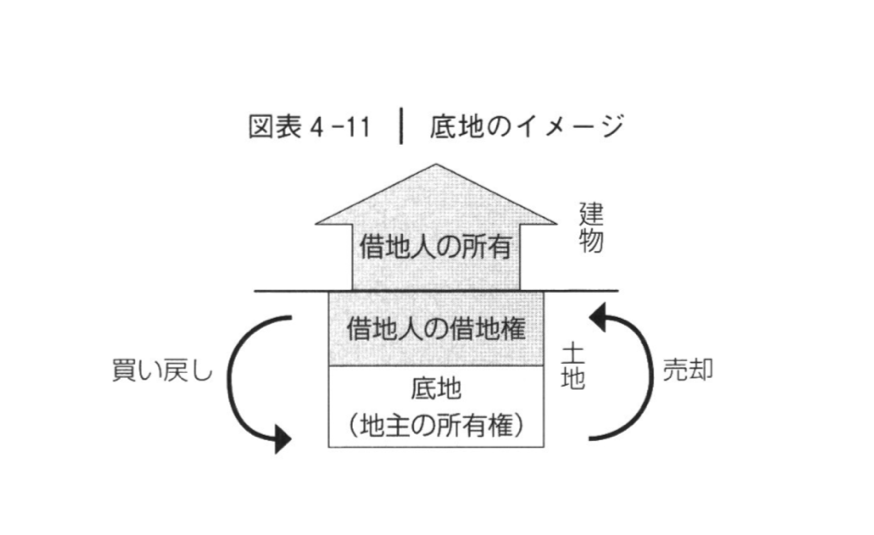

底地の評価と相続問題

収益性の低い不動産の代表例が「底地」です。底地とは、賃貸している宅地の所有権のことをいいます。自用地のように地主が自由に利用したり転売したりすることはできず、借地人との関係で利用上の制約を受けることや、借地人以外の第三者に底地部分だけを売却することが難しいことが問題となります。

底地の収益率はよくても1%程度と極めて低いうえに、相続税評価は時価より高く評価されることから、保有するメリットを見い出すことができません。

底地の評価額は、自用地の評価額から借地権の評価額を差し引いた金額となります。割高な税負担を伴う資産ですから、借地権を取り戻すか、底地を売却して現金化することを検討すべきでしよう。

貸宅地とは、借地人が地主の土地を有償で借りて、そこに自分の建物を建てている土地のことです。それゆえ、月極駐車場のように建物なしで貸している場合や無償(地代ゼロ)で建物を建てている場合は、借地権は発生しません。

民法上の借地権は、借地借家法の保護のもとにありますが、税法上の借地権の大きさは国税庁が公表している路線価図に定められています。通常は、住宅地で60%、商業地では70〜80%です。すなわち、その土地の60〜80%の価値が 借地人のものとなるのです。

一方、地主の側の底地の割合は、100%から借地権割合を引いた残余分、つまり住宅地で40%、商業地では20〜30%となります。たとえば、1億円の土地があったとすると、借地権の価値が60%で6,000万円、底地の価値が40%で4,000万円ということになります。

底地は早めに整理しておきたい

底地の整理は、地主が借地人に底地を売却することや逆に地主が借地人から借地権を買い取ることが基本です。この点、一般的に地主は借地人から借地権を買い戻すことを非常に嫌います。「どうして自分の土地を自分のお金で買わなければならないのか」と思うからでしょう。

また、底地と借地権を等価交換してその敷地を一定割合で引き上げる方法や、地主と借地人が底地と借地権を第三者へ同時に売却する方法などがあります。

底地を保有したほうがよい唯一のケースは、底地が相続税の支払手段となること、すなわち「物納」の対象となる稀なケースです。税務当局は、物納の適格要件を備えていれば、底地も自用地と同様の支払手段としてくれます。物納であれば、底地であっても実勢価格よりも高い相続税評価額で価値を実現することができ、市場よりもはるかに高く底地を売ることができます。しかも、物納には所得税等はかかりません。

土地の有効活用にも限界がある

頑張って土地を相続するために、土地の有効活用を成功させればよいのでしょうか。もちろん、地方の土地に立派なビルやマンションを建てて、賃貸経営を始めることも選択肢の1つとなります。

しかし、近年問題となっているように、賃貸経営の調子が良いのは最初の数年間だけで、その後の賃料引下げや空室増加によって赤字は膨らむケースがあります。

最悪の場合、キャッシュ・フローが回らなくなり、借入金返済のために自己資金を減らすこともあるようです。現実には、無理して土地を保有し続けるよりも、手放すほうが好ましいケースが多くあります。

相続した土地は売却しなさい!

土地の売却は簡単ではない

相続発生前の元気なうちに土地を売却しておこうと考えていても、なかなか買主が見つからず、相続時まで売却できずに残ってしまうこともあります。相続発生後に売却できればよい、物納もできると考えるかもしれません。しかし、現実には売却できない、物納もできないケースのほうが多いのです。

相続発生前からいつでも売却、物納できるように準備を進めておくべきです。買主が現れたときには、そのタイミングを逃してはいけません。

それでも、土地が売れずに相続せざるをえない場合、引き続き不動産仲介業者に売却を依頼し、なるべく早めに処分することが得策です。

相続税の申告期限から3年以内に不動産を売却すると、支払った相続税のうち一定金額を取得費に加算できる特例が使えます。

この特例を使えば、譲渡所得を圧縮して、所得税負担を軽減することができます。つまり、3年以内の売却することができれば、節税効果を享受することができるのです。

不動産担保で借入金が残っている場合は相続放棄も検討

一方、親の持つ不動産に多額のローンが残っているのであれば、相続自体を放棄する「相続放棄」という選択も可能です。この場合、相続があったこと(親の死亡)を知った日から3ヶ月以内に相続放棄の手続きを行います。

しかし、これによって借金を踏み倒すことになります。金融機関との関係は一気に悪化することになります。金融機関のお世話になっている自営業の方には、お勧めできません。

土地を持っていればいつか値上がりするだろうと考える土地神話の信奉者が、今でもまだ数多く存在しています。しかし、デフレ経済の日本において、今後、地価の値上がりを期待すべきではありません。逆に、地価の値下がりリスクと保有コストの増加という問題を考慮しなければならないのです。

収益性が低下した土地は早めに売却することが、相続対策の基本です。一日も早く売却しましょう。

土地を急いで売却した失敗事例

ある大きな地主の方が、将来の相続を心配されていました。相続対策を全面に出す不動産仲介業者から、「納税資金が足りません!売却して納税資金を準備しておきましょう。生前対策が必要です。」とアドバイスされ、土地を売却したのです。

その結果、せっかくの不動産が現金に変わり、相続税負担が増大してしまいました。生前の土地売却によって財産評価の上昇をもたらしたのです。

土地の売却に伴う譲渡所得に対する税金は?

相続財産に十分な現金がない場合、資産を売却して納税資金を調達するしかありません。地主の方々の場合は、土地の売却でしょう。

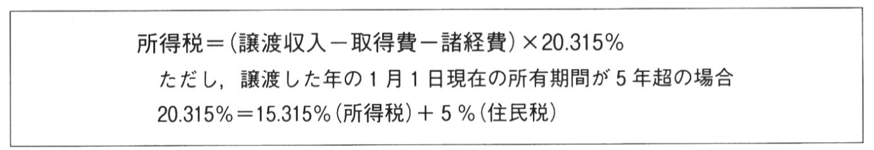

土地を売却すれば、所得税等が課されます。たとえば、相続発生前から納税資金の確保を考えて土地を売却する場合、所得税等の計算方法は、以下のとおりです。

すなわち、譲渡収人から取得した時の金額、譲渡の際の諸経費を引き、20.315%の税率を掛けて計算します。

居住用財産(マイホーム)を売った場合、3,000万円特別控除の特例があります。また、10年超所有しているのであれば14.21%の軽減税率の特例(6,000万円まで)があります。

譲渡所得の計算のために、取得費を差し引くといわれても、先祖代々の土地を相続した場合、先祖の取得が大昔であり、いくらで買ったか記録が残っていない場合がほとんどです。その際には、譲渡収入の5%を取得した時の金額(概算取得費)として計算します。

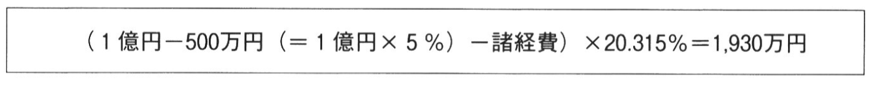

たとえば、譲渡収入が1億円であった場合は、500万円で取得したものとみなすことになります。

なわち、取得費500万円の土地を1億円で売った場合であれば、所得税等は1,930万円という計算になります。

相続発生後に土地を譲渡した場合の特例

不動産仲介業者は、相続前でも土地の売却を勧めます。しかし、相続発生前に急いで土地を売却する必要はありません。売却代金として受け取った現金を相続財産とすれば、相続税負担が重くなるからです。

また、相続発生後の売却であれば、取得費加算の特例を適用することができ、所得税負担を軽減させることができるからです。

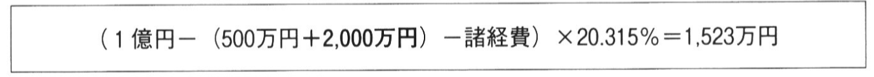

すなわち、土地の売却が、相続税申告期限から3年以内(相続発生日から3年10カ月以内)であれば、土地に係る相続税を、譲渡所得の計算における取得費に加算することができます。

たとえば、相続財産のすべてが土地で、2,000万円の相続税を支払っていたとしましょう。その場合、所得税等は以下のように計算されることになります。

すなわち、取得費に相続税2,000万円が加算されるため、譲渡所得が小さくなるのです。それゆえ、所得税等が1,523万円まで減額されることになり、約400万円の税負担が軽減されます。

土地売却に最適なタイミングは、相続発生の「直後」です。生前に売り急いではいけません。逆に、相続発生後はすぐに売却しなければいけません。

不動産仲介業者は、すぐにでも売らせて媒介手数料を稼ごうとします。おかしな提案に従って、タイミングを間違えてはいけません。