03-4570-0810

受付10:00-17:00(土日祝日除く)

自社株式の相続税評価額の計算方法を解説しよう!【類似業種比準価額と純資産価額】

企業オーナーが所有する非上場株式は、相続財産として相続税が課されます。この非上場株式の相続税評価額はどのように計算されるのでしょうか。同族株主とそれ以外の株主によって異なる評価方式が採られること、同族株主における原則的評価方式は、純資産価額と類似業種比準価額の2種類の計算を使うことを説明いたします。

非上場株式の相続税評価額はどのように計算するか?

上場株式のように、証券取引所で取引される株式であれば、時価が公表されているため、その評価額の計算は簡単な掛け算です。しかし、非上場株式の場合、時価が公表されるものではないため、その相続税評価額の計算が問題となります。

相続における株式の評価額は法令で規定されている

一般的に、株式の評価額の計算は、相続税や贈与税を計算するときに行われます。この際、その計算を税理士に依頼することになり、株式の評価額は、相続税法や財産評価通達に基づいて計算されることになります。これを相続税評価といいます。

株式の評価額という話をするとき、よく勘違いされるのは、M&Aで会社が売買されるときの評価が、相続税評価と同じだと思われることです。これらは全く異なるものですから、注意してください。M&Aと相続は全く別次元です。

利害対立する第三者間の売買であるM&Aでは、買い手は安く買いたい、売り手は高く売りたいと思うため、恣意的に評価額が計算されることはありません。交渉で合意された金額が株式の評価額となります。

しかし、仲良しの親族間での贈与や相続では、そもそも買い手がいないため、安ければ安いほどよいという状況となります。そこで、不当に税額を安くされないよう、株式の評価額は、法令に従って計算することが求められるのです。

株式評価の考え方は相続と売買で異なる

上場株式のように証券取引所で取引される時価が公表されるような株式であれば、市場価格を基準にして評価すればよいため簡単です。しかし非上場株式は、公表される市場価格がないため、その評価が問題となります。

一般的に、相続における非上場株式の評価といえば、相続税法や財産評価基本通達に定められている評価方法を意味します。また、売買における非上場株式の評価といえば、所得税法や法人税法に定められている評価方法を意味します。相続と売買では株式評価の考え方が大きく異なりますので注意が必要です。

また、売買であっても、第三者間の売買(M&A)と親族間の売買では、株式評価の考え方が全く異なりますので、こちらも注意が必要です。

第三者間の売買においては、DCF法、マルチプル法などのフアイナンス理論に基づく公正価値評価の方法が採用されることになります。

これに対して、同族会社における親族間など、ごく限られた特殊関係者間で売買が行われる非上場株式は、法人税法や所得税法に定められた評価方法に従うことになります。

後継者へ株式譲渡を行う場合の取引価額は、所得税法・法人税法の時価となります。こちらの記事を読んでみて下さい。

事業承継のために非上場株式を譲渡(売却)するときの時価とは?

株式の相続税評価額は支配株主と少数株主では株価が異なる

ここでは、自社株式の評価額の計算方法を丁寧にご説明しましょう。この計算を覚える必要はありません。一度だけ「こんな感じなのか」と思われたら、それで十分です。

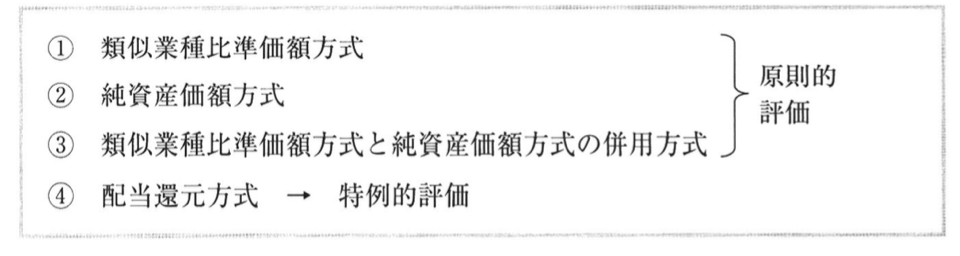

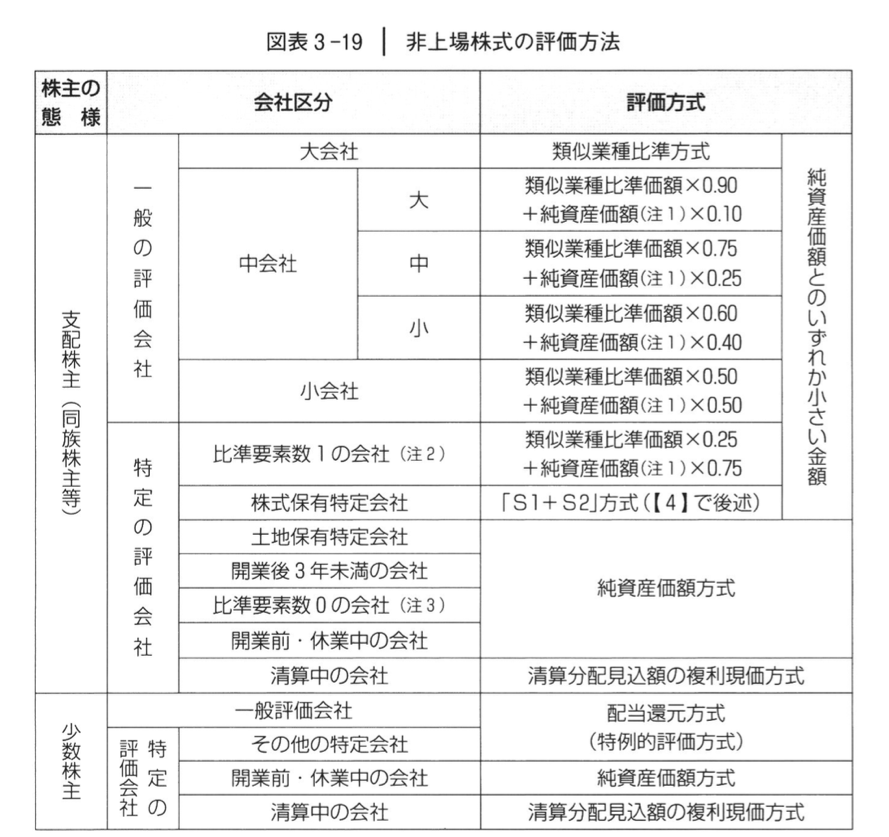

相続税法や財産評価基本通達では、非上場株式を発行する会社の規模やその株式を相続や贈与によって取得した者の会社に対する支配力に応じて、次の4つの評価方式を採用しています。これらが非上場株式の相続税評価となります。

さて、株式の評価の最初は、株主の分類です。議決権数に応じて、株主は2つに分類されます。株主の支配権の強さは、株主が所有する株式の議決権数によって異なるからです。支配権の強い株主の評価額は高く、弱い株主の評価額は安くします。

例えば、オーナー一族のような大株主は、その所有を通じて会社を支配しているので、株式には「会社支配権」としての価値があります。

これに対して、従業員や得意先など、少数の株式しか所有していない株主は、株式には配当を期待できる程度の価値しかありません。

このため、株主は、支配株主と少数株主に2分類されます。

支配株主は、同族株主等と呼ばれ、原則的評価(①類似業種比準価額、②純資産価額、③それらの併用方式)を適用すべき株主となります。支配権が強いため、原則的評価による株式評価額は高くなります。

一方、少数株主は、特例的評価(④配当還元方式)を適用すべき株主となります。支配権が無いので、特例的評価による株式評価額は低くなります。

非上場株式の評価方法の判定のためのフローチャートは図のとおりです。

原則的評価と特例的評価は、その評価額において極めて大きな違いがあります。

同族株主が持つ株式は原則的評価を行う

同族株主とは誰なのか?

「同族株主」とは、評価会社の議決権株式を合計して30%以上所有する株主(およびその株主グループ)をいいます。

同族株主のうち一定の要件を満たす株主(議決権割合5%以上、役員、「中心的な同族株主」など)が所有する株式には、原則的評価が適用されます。

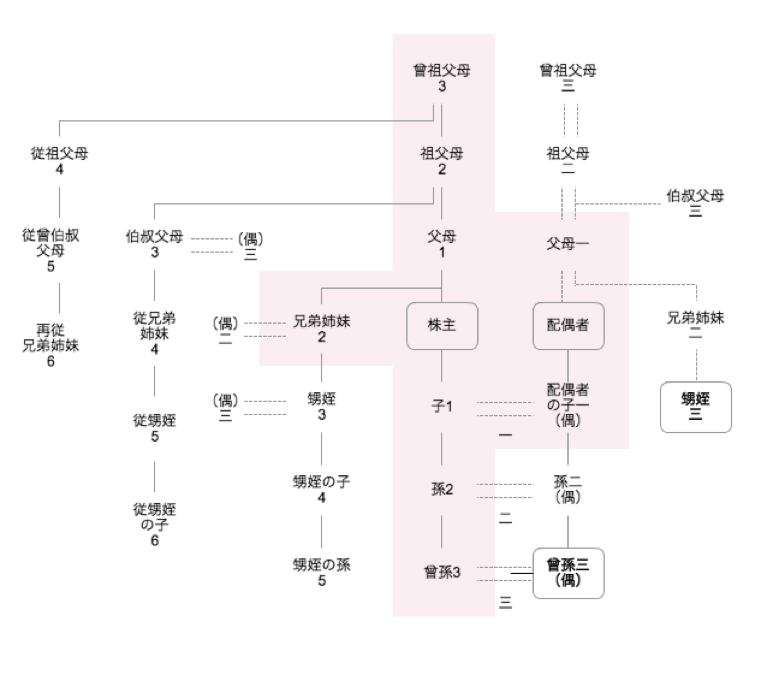

同族株主の範囲は以下の通りです。

①株主等(本人)

②株主等の親族(配偶者、6親等内の血族、3親等内の姻族)等

③株主等およびその同族関係者が議決権の数を50%超所有する会社

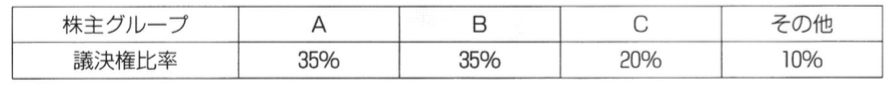

これは、株主の1人とその同族関係者の議決権株式の合計が30%以上であれば、そのグループに属する株主全員が「同族株主」になるということです。ただし、1グループだけで50%超を占めている場合は、そのグループに属する株主のみが「同族株主」に該当し、その他の株主はたとえ30%以上の株式を所有していても同族株主とはなりません。

いずれにしても、ここでは、1グループだけで30%以上の株式を保有していれば、その会社は「同族株主のいる会社」とされるわけです。

たとえば、以下のケースであれば、グループAとグループBのいずれも同族株主となります。

しかし、以下のケースであれば、グループAだけが同族株主となります。

同族株主の範囲は、該当する割合の株式を持つ株主本人と、その同族関係者となります。同族関係者とは、株主と同族関係にある個人(または法人)のことをいいます。同族関係者の範囲は、図に示すすべての者です。

(注)網掛けの部分は、中心的な同族株主の範囲

株主と同族関係にある個人に該当するのは、6親等内の親族と3親等内の姻族です。6親等内の親族は、直系以外の場合、自分の兄弟や姪や甥、叔母や叔父、いとこなども6親等内です。また、叔父叔母の孫までも範囲に入るため、かなり広範囲の親族が含まれることになります。

注意したいのが3親等以内の姻族であり、配偶者の親族の一部も同族関係者の個人に含まれてきます。3親等以内ですので、配偶者の祖父母や曽祖父母はもちろんのこと、配偶者の兄弟、その兄弟の子供、そして、配偶者の両親の兄弟である叔父叔母などが含まれることになります。

中心的な同族株主とは誰なのか?

また、「中心的な同族株主」とは、評価会社の議決権株式を合計25%以上所有する次の1〜3のグループをいいます。「中心的な同族株主」の範囲は、図の網掛けの部分の者となります。

1 株主等

2 株主の配偶者、直系血族、兄弟姉妹、1親等の姻族(甥、姪は対象外)

3 1および2の者が議決権の数を25%以上所有する会社

ちなみに、評価方法の判定基準における「役員」とは、社長、副社長、代表取締役、専務取締役、常務取締役、監査役等をいい、平取締役、使用人兼務役員は除きます。

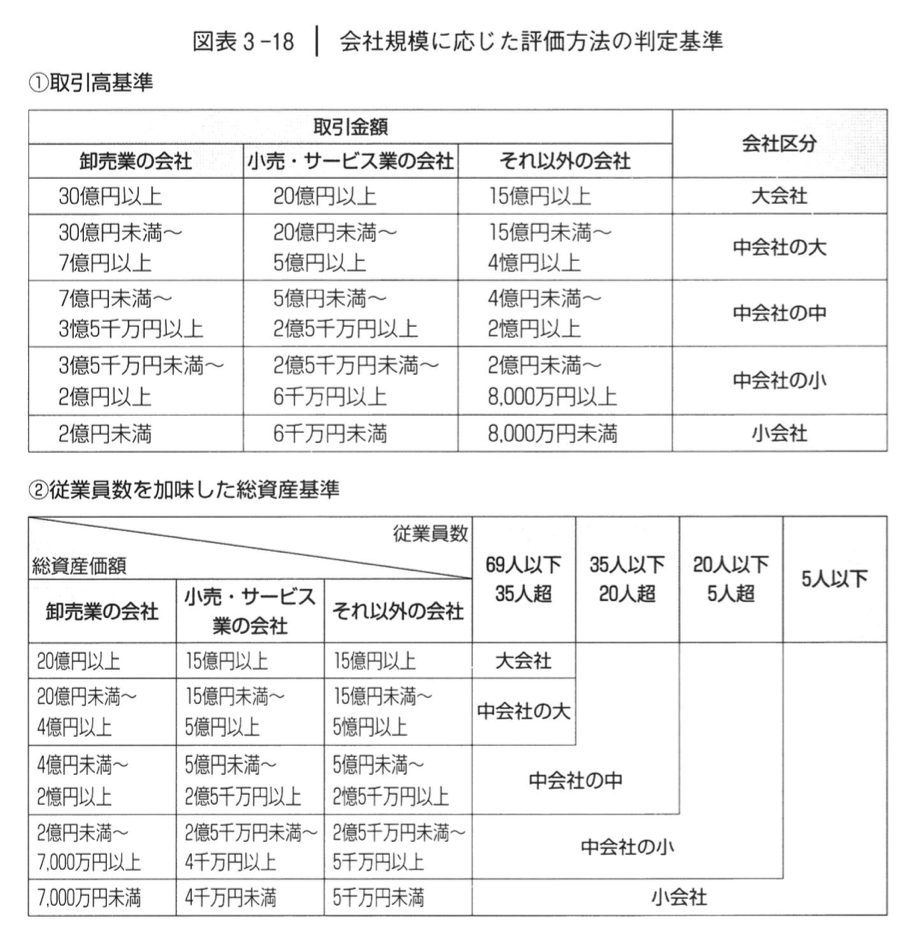

原則的評価における会社規模の区分

非上場会社の中には、上場会社並みの大企業もあれば、個人事業程度の零細企業もあります。そこで、非上場会社の同族株主の所有株式については、「従業員数」、「取引金額(売上高)」、「総資産価額(帳簿価額)」という会社規模の3要素によって、評価対象会社を「大会社」、「中会社の大」、「中会社の中」、「中会社の小」、「小会社」の6つの区分、加えて、「特定の評価会社」に区分して評価方法を規定しています。

これら5つの区分によって、後述する類似業種比準価額と純資産価額という2つの計算方法の加重平均の割合が異なるのです。一般的に純資産価額よりも類似業種比準価額のほうが低くになる傾向にあるため、類似業種比準価額の加重割合が大きくなれば、株式評価額が割安に計算されるケースが多いようです。

まず最初の判定は、大会社とそれ以外です。

① 従業員数が70人以上の会社は大会社とする。

② 従業員数が70人未満の会社は、取引高基準と従業員数を加味した総資産基準の2つの基準において、いずれか大きいほうで判定する。

ここでの会社の規模は、卸売業、小売・サービス業、それらの業種以外の業種に分けて、直前期末の総資産価額(帳簿価額)、直前期末以前1年間の従業員数、直前期末以前1年間の取引金額の組み合わせによって判定します。

従業員数70人以上の大会社は、原則として、類似業種比準価額で評価します。純資産価額よりも類似業種比準価額のほうが低くなるのが通常ですが、純資産価額のほうが下回った場合は、純資産価額で評価することもできます。

次の判定は、中会社と小会社です。

個人事業と変わらない小会社は、原則として、純資産価額によって評価します。ただし、類似業種比準価額と純資産価額との平均額(0.5:0.5)で評価することもできます。

大会社と小会社の中間にある中会社の株式は、大会社と小会社の評価方法の併用方式で評価します。併用割合は会社規模によって異なります。ただし、純資産価額方式で評価することもできます。

いずれも純資産価額100%の評価額ほうが下回った場合は、純資産価額100%で評価することもできます。相続税対策で不動産投資を行う場合には、純資産価額がゼロまで低下することがあり、その場合は純資産価額100%で評価することになるでしょう。

会社の資産保有状況や営業の状況が特異である会社の株式は、「特定の評価会社の株式」として、どのような会社規模であっても原則として純資産価額によって評価します。

非上場株式の評価体系の概要をまとめると、図のようになります。

(注1)議決権割合50%以下の同族株主グループに属する株主については、その80%で評価します。

(注2)直前期を基準として1株当たり配当・利益・簿価純資産のうち、いずれか2つがゼロで、かつ、直前々期を基準として1株当たり配当・利益・簿価純資産のうちいずれか2つ以上がゼロの会社をいいます。

(注3)直前期を基準として1株当たり配当・利益・簿価純資産の3要素がゼロの会社をいいます。

類似業種比準価額の計算方法

類似業種比準価額は、評価会社の一定の経営指標と同業種の複数の上場会社の一定の経営指標を比較し、その割合を上場会社の株価に乗じて計算する方式です。

上記算式中の「A」、「Ⓑ」、「Ⓒ」、「Ⓓ」、「B」、「C」及び「D」は、それぞれ次によります。

「A」=類似業種の株価業種目の選定は、国税庁から公表される「類似業種比準価額計算上の業種目及び業種目別株価等」通達の中から判定します。また、Aの金額は、課税時期の属する月以前3カ月間の各月の類似業種の株価、前年平均株価および前2年間の平均株価の5つのうち最も低いものとします。

「Ⓑ」=評価会社の1株当たりの配当金額評価会社の1株当たりの配当金額は、直前期末以前2年間の平均配当額(特別配当、記念配当等の非経常的配当金は除きます)を「資本金等の額を50円で 除した株式数」で除して計算します。

なお、ここでの株式数は、類似業種との比較可能性を確保するため、「資本金等の額を50円で除した株式数」を用います。したがって、登記されている実際の発行済株式総数とは異なる点に注意しなければなりません。

「Ⓒ」=評価会社の1株当たりの利益金額

評価会社の1株当たりの年利益金額は、直前期末の利益金額、直前期末以前2年間の利益金額の合計額の2分の1のいずれか小さいほうを「資本金等の額を50円で除した株式数」で除して計算します。ここでの利益金額は、以下の算式で計算します。

利益金額

=法人税の課税所得金額

−特別利益などの非経常利益金額

+受取配当等の益金不算入額

−受取配当等に係る所得税額控除額

+繰越欠損金の損金算入額

ただし、1株当たりの利益金額がマイナスになった場合の利益金額は「ゼロ」とします。

「Ⓓ」=評価会社の1株当たりの純資産価額(帳簿価額)直前期末の資本金等、および利益積立金(別表五(一))の合計額を「資本金等の額を50円で除した株式数」で除して計算します。利益積立金額がマイナスにより1株当たりの純資産価額がマイナスになったときは「ゼロ」とします。

「B」=課税時期の属する年の類似業種の1株当たりの配当金額

「C」=課税時期の属する年の類似業種の1株当たりの年利益金額

「D」=課税時期の属する年の類似業種の1株当たりの純資産価額(帳簿価額)

類似業種比準価額では、評価会社の実績(1株当たりの配当金額、利益金額、純資産価額)を上場会社と比較して評価します。

したがって、相続税対策において類似業種比準価額を引き下げようとする場合、計算式の各要素を引き下げればよいということです。

会社の利益を引き下げるには、従業員賞与を支給する、古い固定資産を除却する、役員退職金を支給するといった方法を使います。役員に昇格した人や子会社に転籍した従業員に退職金を支給すれば、年利益金額を圧縮することができます。さらに、土地や有価証券の含み損を思いきって実現させることも効果的です。考え方は法人税の節税手法と同じです。

利益の圧縮には一時的なものと継続的なものがありますが、一時的なものであれば株式評価額は下がった直後に、速やかに後継者に株式を移転しなければなりません。

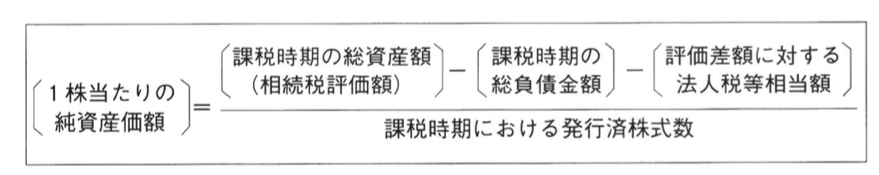

純資産価額の計算方法

純資産価額は、課税時期における各資産および負債を「相続税評価額」によって評価し、算出された純資産額を発行済株式数で除して1株当たりの株式を評価する方法です。

具体的には、次の算式のとおり、資産の相続税評価額から負債の相続税評価額および資産の含み益に対する法人税等相当額を差し引いて計算します。

この計算式における「評価差額に対する法人税等相当額」とは、課税時期に発行会社が清算した場合に課せられる法人税等に相当する金額です。具体的には、相続税評価額による純資産額(総資産価額−負債金額)と帳簿価額による 純資産額の差額に37%(2021年2月現在)を乗じて計算した金額をいいます。

ちなみに、発行済株式数は、直前期末ではなく課税時期現在のものであり、また、類似業種比準価額で使われる資本金等50円換算の株式数ではなく実際の発行済株式数です。各勘定科目における注意点としては、まず、帳簿価額は、会計上の簿価ではなく税務上の簿価を使います。したがって、別表五(一)の加算・減算項目に注意しなければなりません。

また、オフバランスになっている生命保険金、借地権や営業権等については、帳簿価額がゼロであっても、相続税評価額が算出される場合にはそれを資産として認識します。また、繰延資産、前払費用や繰延税金資産等については、資産性がないため帳簿価額をゼロとします。引当金(貸倒引当金、賞与引当金等)は、確定した債務ではないので帳簿価額はゼロとします。さらに、オフバランスになっている未払い租税公課(固定資産税等)については負債として認識します。

なお、課税時期開始前3年以内に取得または新築した土地・家屋の評価は、課税時期における「通常の取引価額」で評価します。不動産投資によって評価を下げようと思っても3年間は相続税評価額を使うことができない点には注意しなければなりません。

評価会社が他社の非上場株式を所有している場合(たとえば子会社株式)、資産として所有する非上場株式の評価における純資産価額の計算において、評価差額に対する法人税等相当額は控除しません。これを控除してしまうと、子会社の評価差額に対する法人税等相当額が二重三重に控除されてしまうからです。

ここまで理解できたならば、次は株式評価額の引下げテクニックを見てみよう!

事業承継のために自社株式の評価を下げる方法【類似業種比準価額と純資産価額】