03-4570-0810

受付10:00-17:00(土日祝日除く)

相続対策!不動産活用法まとめ

住宅取得等資金贈与の非課税特例

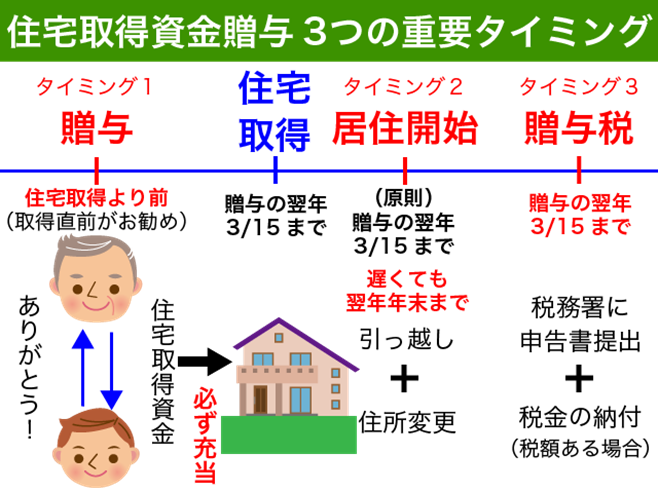

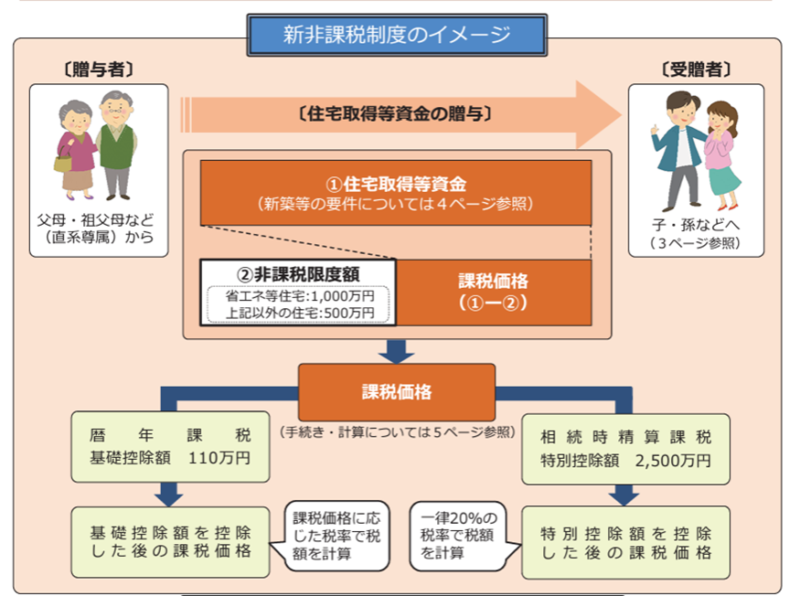

金融資産家にとっての資産承継対策は、相続財産を減らすこと、すなわち生前贈与が基本となります。近年、金融資産家にとって効果的な制度が導入されています。その一つに、住宅取得資金贈与の非課税特例があります。

これは、親から子や孫に住宅資金として現金を贈与する場合、一定の金額まで贈与税がかからない制度です。取得する住宅は、新耐震基準を満たしていれば、中古住宅であっても築年数は問われません。また、省エネ住宅および耐震住宅の場合には、非課税枠が通常の住宅の場合よりも拡大されます。

この制度は、2022年度であれば、一般住宅で500万円、省エネ・耐震住宅で1,000万円まで贈与税が非課税となります。仮に相続時精算課税制度を併用するとすれば、一気に3,500万円の生前贈与を実行することが可能となります。

【図 住宅取得等資金の贈与税の非課税】

【図 贈与の比較】

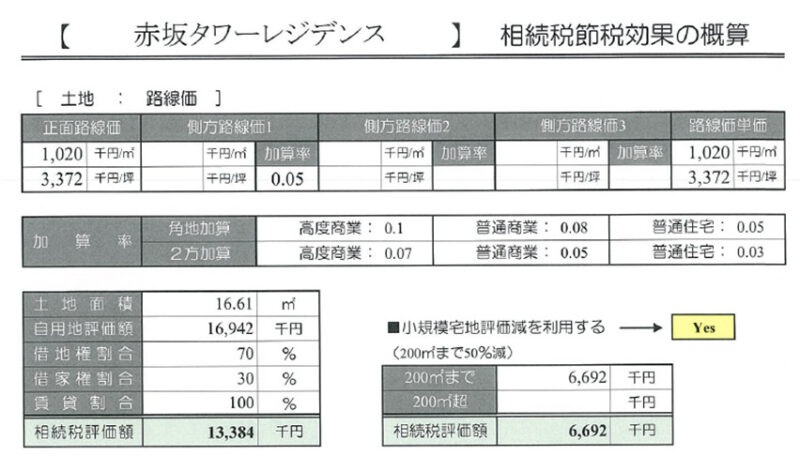

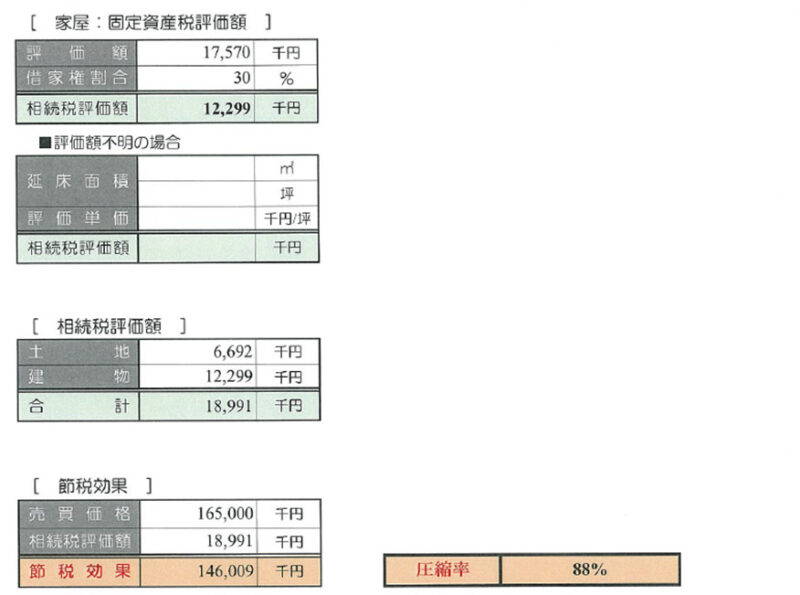

金融資産を不動産に変えることで節税になる

金融資産家の相続税対策として、不動産投資が節税対策となります。これは、地主向けの資産承継対策と同じく、土地や建物の相続税評価の方法を活用した評価引下げ手法です。

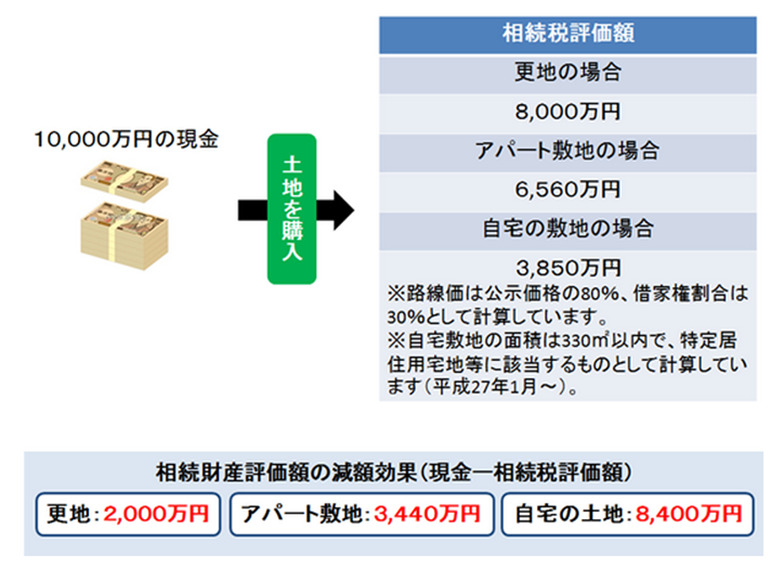

例えば、生前に1億円の土地を取得すれば、その土地の相続税評価額はおよそ8割の8,000万円程度になります。現金が1億円減って、課税資産は8,000万円しか増えませんから、相続財産は確実に2,000万円減少するというわけです。これは、相続財産の評価においては、金融資産はその金額のまま評価されますが、土地(宅地)の場合は、路線価方式(または倍率方式)で評価されるからです。路線価は実勢価格をもとに算出された「公示価格」のおよそ80%前後で評価されるため、その差額相当分が相続財産の評価額の減少となり、結果として税負担の軽減につながるという仕組みです。

また、現金を賃貸不動産に変えることで、さらに評価を引下げることができます。例えば、路線価を実勢価格の80%、借地権割合を60%としますと、購入した土地を賃貸アパートの敷地とすれば、その土地の相続税評価額は6,560万円(=1億円×80%×(1-60%×30%)となり、相続財産はさらに1,440万円減少します。これは、更地に賃貸アパートを建てると、その敷地の評価が自用地評価から貸家建付地評価へ変わるからです。貸家建付地になるとその評価が下がり、税負担が軽減させるという仕組みです。

| 更地:自用地の価額 貸家建付地:自用地の価額×(1-借地権割合×借家権割合×賃貸割合) |

さらに、購入した土地を自宅の敷地とすれば、小規模宅地(特定居住用宅地等)の評価減の特例を適用することができますから、330m2以内であれば、その土地の相続税評価は、一気に1,600万円(=1億円×80%×(1-80%)まで引下げられることになります。

自宅の敷地の場合、その土地を相続する人が、配偶者または配偶者以外の相続人のうち一定の要件を満たす者であれば、土地の評価額が80%減額されるからです。これによって相続財産の評価額を大きく減らすことができ、税負担を軽減させることができます。

土地購入のための資金が手持ちの金融資産ではなく、借入金によって調達した現金であっても、同様の効果があります。借入金は債務控除として相続財産からマイナスされるからです。

また、建物を建てることによっても、相続税対策を行うことができます。これは、被相続人が手持ちの現金で建物を建築すれば、取得価額から固定資産税評価額へと相続税評価を大きく引下げることができることに加えて(約50%)、建物を賃貸物件にすると、借家権(30%)に相当する評価が引下げられるからです。例えば、1億円をかけて建物を建てた場合、固定資産税評価額は5,000万円となることに加えて、借家権割合30%が減額されるため、3,500万円の相続税評価となります。

以上のように、土地と建物をそれぞれ1億円で購入し、トータル2億円の金融資産を不動産に転化させた場合、相続税評価は土地が6,560万円、建物が3,500万円のトータル約1億円まで減額され、税率が50%であれば約5千万円の税負担を軽減することができます。

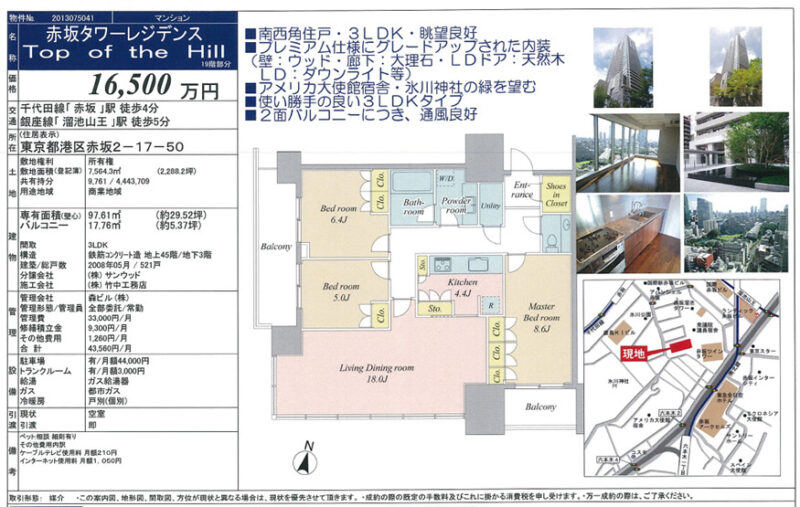

不動産投資にはタワーマンションがお勧め

金融資産家の相続税対策に使える最適な不動産は、相続税評価の引下げ効果が大きく、かつ、収益性が高く、将来の資産価値の上昇が見込める不動産です。このような優良な不動産を見つけることは容易ではありません。

この条件に該当する唯一の不動産は、都心のタワーマンションの上層階の部屋です。タワーマンションは、上層階も下層階も床面積あたりの建築費用が同じなので、固定資産税評価額の単価は変わりません。しかし、実勢価格を比べますと、見晴らしが良い、騒音が少ない等の理由から、上層階の価格ほうが圧倒的に高くなる場合が多いのです。それゆえ、家賃収入の点から見ても、上層階の方が下層階よりも家賃が高く設定されることが一般的です。都心部であれば、立地条件によっては、将来の資産価値の上昇も期待できるでしょう。

このため、地方に所有していた不動産を売って現金化し、都心のタワーマンションの上層階を買うことが一時期流行しました。今でもこの方法は金融資産家の相続税対策として有効だと思われます。

貸家建付地と貸家の評価減が使えることは、戸建てでも分譲マンションの1室でも、その考え方は同じです。分譲マンションの場合、土地は敷地持分、建物は建物持分での評価となるだけです。

しかし、都心部のタワーマンションの場合は、実勢価格(売買価格)と相続税評価額の乖離は、戸建てに比べてかなり大きくなります。例えば、1億円で販売されている高層タワーマンションの相続税評価額が、敷地持分1,000万円、建物持分1,000 万円の合計2,000万円、つまり乖離率8割というケースは珍しくありません。

分譲マンションの販売価格は、通常、近隣の専有面積あたりの単価を相場と考えて設定されるため、土地の時価と建物の建築費の合計額よりも大幅に高い価格に設定されます。一方、マンションが高層であればあるほど、1戸あたりの敷地持分は小さくなりますから、相続税評価額は販売価格と比べて低くなるのです。

例えば、ここに30階建ての分譲タワーマンションがあり、2階の部屋が3,000万円で販売されているケースを想定します。相続税評価額は1,500万円であったとしましょう(敷地持分900万円、建物持分600万円)。販売価格と相続税評価額との乖離率は5割ということです。

それでは、まったく同じ間取りの10階の部屋はどうなるでしょうか。一般的に、間取りが同じでも高層階のほうが高い販売価格が設定されます。これは眺望の良さが販売価格に乗せられているということでしょう。2階が3,000万円とすれば、この10階の部屋は、4,000万円位になるはずです。しかし、間取りが同じということは部屋の専有面積が同じということですから、10階の部屋の相続税評価額は2階の部屋と同額です。相続税評価額は、眺望の良さとは無関係だからです。したがって、この10階の部屋の相続税評価額は、2階の部屋と同じく1,500万円です。乖離率は2階の部屋よりも大きくなりました。

さらに、最上階である30階にも全く同じ間取りの部屋があったとします。販売価格はさらに高くなって6,000万円位になることでしょう。それでも、2階の部屋と専有面積は同じですから、相続税評価額は変わらず1,500万円です。乖離率は更に大きくなります。

以上のように、分譲タワーマンションは、高層階になればなるほど価格が高くなるように販売されていることから、相続税対策として不動産投資を行うならば、乖離率の大きな最上階の6,000万円の部屋が最適だという結論になります。相続税評価額1,500万円と取引価格との差額を活用して、相続財産の評価を引下げることができるからです。6,000万円-1,500万円=4,500万円もの乖離を作ることができれば、相続税の税率が40%の人ならば、1,800万円の税負担を軽減できる計算です(=4,500万円×40%)。

この手法を活用すれば、生前贈与も効果的な資産承継対策となります。6,000万円の金融資産をそのまま子供に贈与すれば、3,000万円の贈与税を支払わなくてはなりません。しかし、6,000万円でタワーマンションの30階の部屋を購入し、それを子供に生前贈与するのです。贈与時の不動産の課税価額は相続税評価額ですから、このケースでは1,500万円です。相続時精算課税制度を使うとすれば、2,500万円まで無税で贈与できますから、子供に贈与税はかかりません。贈与された後、子供がこの部屋を売りに出します。都心部の人気のある物件であれば、購入価格の6,000万円と同額で売れるかもしれません。当然、売却代金は全額子供の懐に入りますし、譲渡所得もゼロです(=譲渡価額6,000万円-取得費6,000万円)。したがって、子供の手元には6,000万円の金融資産が残ります。一方、親のほうは、マンション購入によって、その代金である6,000万円の金融資産が手元から無くなります。そして、いったんマンション1部屋を手に入れていたわけですが、すぐに子供に贈与してしまいますので、この不動産も無くなります。

結果として、親の手元から6,000万円分の金融資産が無くなり、ほぼ無税でそっくりそのまま子供の手にこの金融資産を移転することができました。販売価格と相続税評価額の乖離が大きい超高層タワーマンションを狙って購入することによって、税負担を大きく軽減させることが可能となるのです。(校了)

【図 タワーマンションの分譲価格のイメージ】

【図 投資目的で賃貸用のタワーマンションの保有した具体例】

自宅や賃貸不動産のリフォームを行う

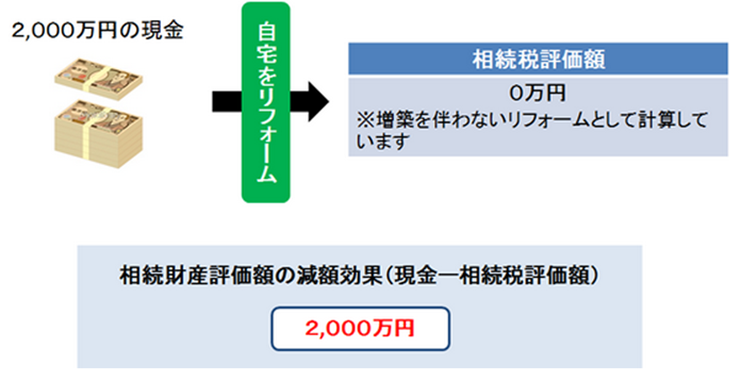

金融資産家であっても金融資産に加えて不動産も併せて所有しているケースがほとんどでしょう。そのような場合、自宅や賃貸不動産のリフォームを実行すれば、金融資産を減らすことができます。相続財産の評価においては、自宅をリフォームした場合であっても、その自宅の評価額を上昇させないことができます(増築および建物価値を大幅に増大させるような大規模改修を伴わないリフォームの場合。)。また、賃貸不動産のリフォームは、将来の家賃収入の増加(または減少の抑制、空室率の改善)を通じて資産価値を高めることができます。つまり、資産価値を落とさずに相続税評価を引下げることができ、結果として税負担の軽減につながるという仕組みです。

ただし、増築を伴うリフォーム、大規模改造等明らかに建物の資産価値のアップにつながるようなリフォームは、固定資産税評価額の増加につながります。例えば、用途変更のための模様替えなど改造や改装に直接要した金額や、建物の避難階段取り付けなど物理的に付け加えた部分については資本的支出とみなされ、投資額の一部は固定資産税評価額の増加に反映されることになります。

リフォーム資金が借入金によるもであっても、同様の効果があります。借入金は債務控除として相続財産からマイナスされるからです。金融資産を不動産の価値に転化する手法であるリフォームを行うことは、効果的な相続税対策となるのです。