0120-1000-77/03-4570-0810

受付10:00-17:00(土日祝日除く)

路線価による不動産の評価が否認~ 東京地裁判決から考える相続税対策の限界

今年、税理士にとって衝撃的な判決が出た。

これまでわが国において相続税対策といえば、借金して不動産投資が王道であった。地主にとっての賃貸アパート建築、金融資産家にとっての区分所有マンション投資は、いずれも不動産業者から大々的に宣伝され、資産家にとって当然採るべき相続税対策だと認識されてきた。これは、個人財産を金融資産として所有するよりも、不動産として所有するほうが、相続税が安く計算される相続税法の規定を活用したものである。

しかし、令和元年8月27日の東京地裁の判決(令和元年8月27日、東京地裁の判決、平29(行ウ)539号「相続税更正処分等取消請求事件」)では、不動産の財産評価において、相続税法に規定される計算方式が否定され、他の計算方式(不動産鑑定評価)が採用された。今後、従前の実務慣行に従って、財産評価通達(以下、「評価通達」という。)に基づいた申告実務を行っていては、納税者に不測の追加納税が発生する可能性が高い。

そこで本稿では、今後の相続税対策として不動産投資を実行する場合、相続税法以外に何を考慮すべきか、また、裁判で評価通達の評価方法が否認された場合、どのような反論を行えばよいか議論したい。

本稿の構成であるが、前半において、東京地裁の判例を分析し、否認された根拠を理解する。後半において、判決を分析し、今後の裁判で争点となりそうな部分を指摘する。

令和元年8月27日・東京地裁・平29(行ウ)539号の検討

| 【参考】

財産評価基本通達 |

納税者からの請求

| 本件被相続人の相続人である原告長男ないし原告二男の子供が、本件相続により取得した財産の価額を財産評価基本通達の定める評価方法により評価して本件相続に係る相続税の申告をしたところ、処分行政庁から、相続財産のうちの一部の土地及び建物の価額につき同通達の定めにより評価することが著しく不適当と認められる(本稿における下線はすべて筆者が追記したものである。)として、本件相続税の各更正処分及び過少申告加算税の各賦課決定処分を受けたことから、本件各更正処分等の各取消しを求めた事案である。 |

行政処分庁は、更正処分等を行った理由として、相続開始時における各不動産の評価において、評価通達の定める評価方法(以下、「評価通達方式」という。具体的には、路線価方式)によって評価することが著しく不適当であり、通達評価によらない評価方法が許されるための特別の事情があるからだと説明している。

それに対して、納税者は更正処分等の取消しを求めたのである。

さて、本件事案において、評価通達方式が「著しく不適当」とされる理由は何か。

| 【参考】

評価通達11(評価の方式) 評価通達13(路線価方式) |

事実関係の確認(親族関係、物件の概要、銀行借入れ)

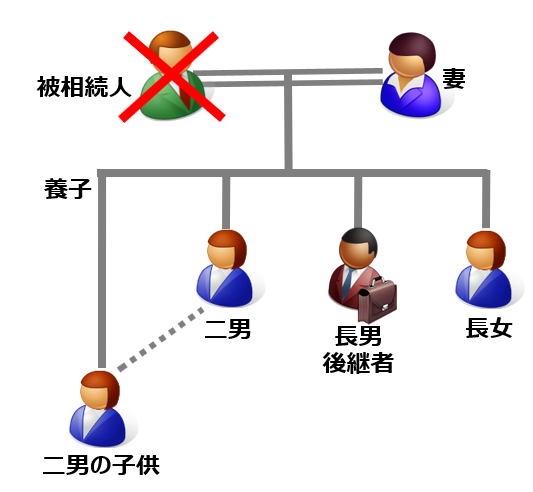

相続人は、長男、長女、二男および養子に入った孫(二男の子供)の5人である。

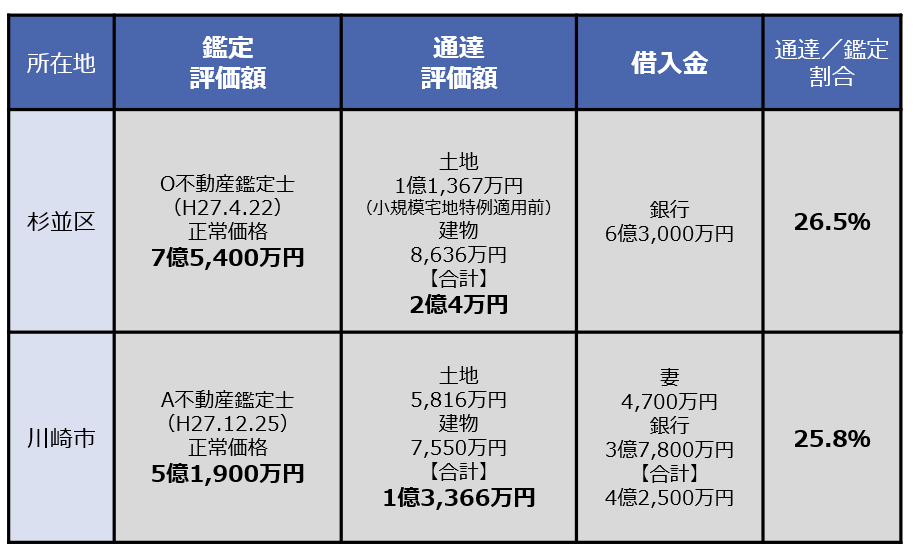

ここでの争いの対象となる不動産は2つあり、杉並区の賃貸マンション1棟と川崎市の賃貸アパート1棟である。

杉並区の不動産は、JR中央線の駅から徒歩約5分に立地する共同住宅(44戸)及び保育園(1戸)として利用されている建物であり、基準容積率をほぼ完全に消化した状態で所在していた。

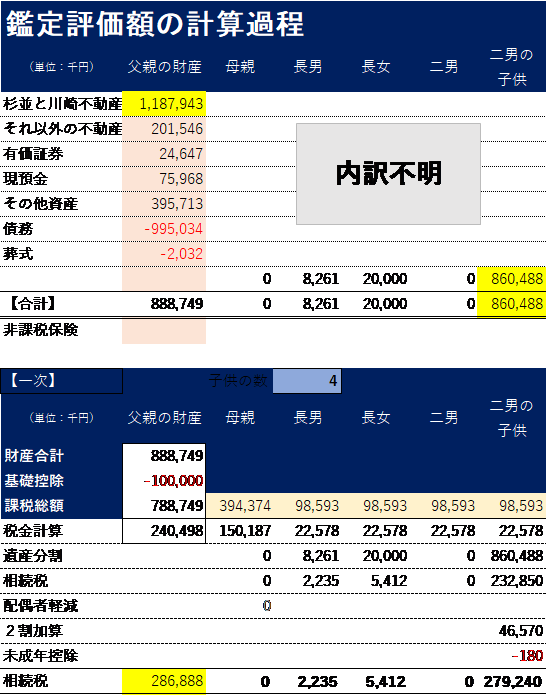

これは、被相続人が、平成21年1月30日に、8億3700万円で購入したものであった。その際、被相続人は、銀行から6億3000万円を借り入れている(会社、妻、長男及び二男が連帯保証。)。

ここで注目すべき事実として、銀行が作成した貸出稟議書の採上理由欄には「相続対策のため不動産購入を計画。購入資金につき、借入の依頼があったもの。」との記載があったことである。この稟議書が行政処分庁から証拠書類として裁判所に提出されている。

一方、川崎市の不動産は、JR東海道本線の駅から徒歩約13分に立地する共同住宅(39戸)として利用されている建物であり、基準容積率をほぼ完全に消化した状態で所在していた。

これは、本件被相続人が、平成21年12月25日に、5億5000万円で購入したものであった。その際、被相続人は、妻から4,700万円を借り入れるとともに、銀行から3億7,800万円を借り入れている(会社、妻、長男及び二男が連帯保証。)。

ここでも注目すべき事実として、銀行がその際に作成した貸出稟議書の採上理由欄には「相続対策のため本年1月に630百万円の富裕層ローンを実行し不動産購入。前回と同じく相続税対策を目的として第2期の収益物件購入を計画。購入資金につき、借入の依頼があったもの。」との記載があったとのことである。この稟議書も同様に行政処分庁から証拠書類として裁判所に提出されている。

行政処分庁の主張

まず、判例では相続税法22条に規定する「時価」が意味するところを定義している。

| 【参考】

相続税法第22条(評価の原則) |

| 相続税法22条に規定する時価とは、財産の取得の時における当該財産の客観的な交換価格をいうものと解されているところ、評価通達1(2)は、時価の意義について、課税時期において、それぞれの財産の現況に応じ、不特定多数の当事者間で自由な取引が行われる場合に通常成立すると認められる価額をいい、その価額は、評価通達の定めによって評価した価額による旨を定めている。

これは、相続財産の客観的な交換価格を個別に評価する方法を採ると、その評価方法、基礎資料の選択の仕方等によって異なった評価額が生じることが避け難く、また、課税庁の事務負担が重くなり、課税事務の迅速な処理が困難となるおそれがあることなどから、あらかじめ定められた評価方法により画一的に財産の評価を行うこととしたものであり、納税者間の公平、納税者の便宜、徴税費用の節減という見地からみて合理的であるという理由に基づくものである。 そうすると、特に租税平等主義という観点からして、評価通達の定める評価方法が合理的なものである限り、これが形式的に全ての納税者に適用されることによって租税負担の実質的な公平を実現することができるものと解されるから、特定の納税者あるいは特定の相続財産についてのみ評価通達の定める評価方法以外の方法によってその評価を行うことは、たとえその方法による評価額がそれ自体としては相続税法22条に規定する時価として許容できる範囲内のものであったとしても、納税者間の実質的負担の公平を欠くことになり、基本的には許されないものというべきである。 |

相続税法22条は、相続税申告における不動産は、「時価」で評価することが原則であると規定する。しかし、「時価」の意味が明確ではない。

この点、評価通達が、「時価」の意味と実務上の取扱いを説明している。すなわち、相続財産の時価として、市場価格(不特定多数の当事者で自由な取引が行われる場合に通常成立すると認められる価額)を適用すべきであるところ、実務作業を行うとき(申告書を作成するとき)は、評価通達に定める評価方法(以下、「通達評価方式」という。)を適用すればよいと規定する。

評価通達によれば、土地は国税庁が公表する路線価等を使い、建物は市区町村が決定した固定資産税評価額を使えばよいため、頭を悩まさず、画一的に相続税評価額を計算することができる。

これは、不動産の市場価格を個別に評価する、正常価格を不動産鑑定士が評価するとしても、それは実務上困難が伴うし、仮に評価するとしても、課税庁の事務負担が重くなりすぎるため、実務上は通達評価方式によって評価すればよいとするものだ。これが最適な方法だというわけではないが、コストとベネフィットを総合的に勘案した妥協点が、評価通達に規定されているというわけである。

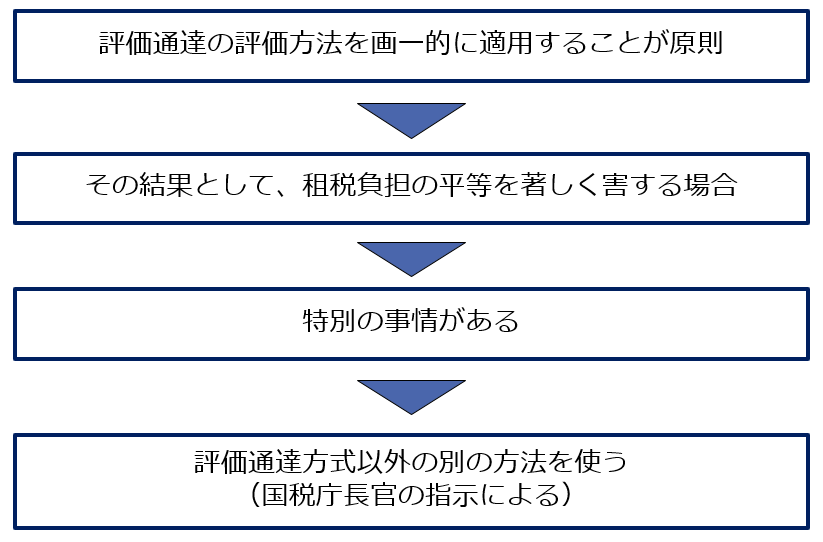

ここで認識すべきことは、通達評価方式は、原則として、適用すべきものであり、例外が存在すると示唆していることだ。

| しかし、評価通達の定める評価方法を画一的に適用するという形式的な平等を貫くことによって、かえって租税負担の実質的な公平を著しく害することが明らかな場合には、別の評価方法によることが許されるものと解すべきであり、このことは、評価通達6が、この通達の定めによって評価することが著しく不適当と認められる財産の価額は、国税庁長官の指示を受けて評価する旨を定めていることからも明らかである。

したがって、評価通達の定める評価方法を画一的に適用するという形式的な平等を貫くことによって、かえって租税負担の実質的な公平を著しく害することが明らかな場合には、評価通達の定める評価方法によらないことが相当と認められる特別の事情があるものとして、他の合理的な時価の評価方法によることが認められるものと解すべきである。 |

ここでは、原則的な評価方法を採用しないケース、すなわち、例外として、通達評価方式以外の方法を採用すべきケースが存在していることが説明されている。

| 本件各不動産の評価においては、以下のとおり、評価通達の定める評価方法によらないことが相当と認められる特別の事情がある。

(ア) 本件各通達評価額と本件各不動産の時価との間に著しいかい離があること (イ) 本件各不動産に係る本件被相続人及び本件共同相続人による一連の行為について |

行政処分庁は、通達評価額と不動産の「時価」との間に著しいかい離があることを問題視している。また、不動産投資を活用した相続税対策に係る相続人の行為を問題視している。その際、「時価」として適用すべき評価方法として、取引価額(購入額および売却額)並びに不動産鑑定士による評価額を採用している。

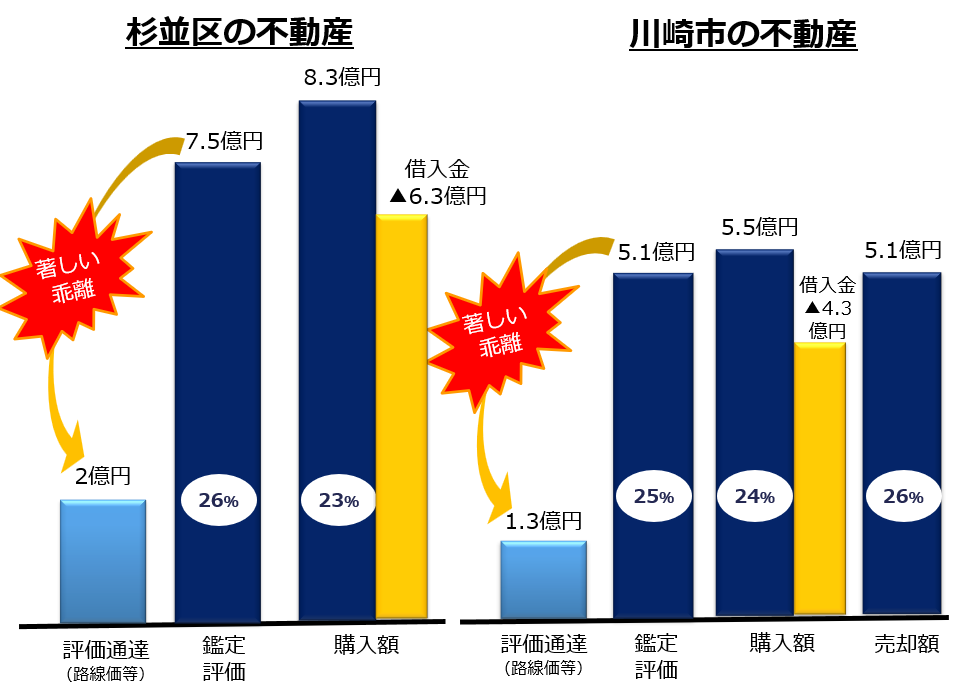

すなわち、杉並区の不動産に係る通達評価額は2億4万円であるのに対して、不動産鑑定評価額は7億5,400万円、購入額は8億3,700万円であった。通達評価額は、不動産鑑定評価額の約26.5%、購入額の約23.9%にすぎず、著しい価額のかい離がある。

また、川崎市の不動産に係る通達評価額は、1億3,366万円であるのに対して、不動産鑑定評価額は5億1,900万円、購入額は5億5,000万円、売却額は5億1,500万円であった。通達評価額は、不動産鑑定評価額の約25.8%、購入額の約24.3%、売却額の約26%にすぎず、著しい価額のかい離がある。

この状況を踏まえ、行政処分庁は、著しい乖離があり、それが「租税負担の実質的な公平を著しく害することが明らかである」と主張している。

残念ながら、何%の割合までの低下があれば、著しい乖離と判定されるのか、客観的な数値は示されていない。

ただ、ここでの数値の判定は「明らかである」とされていることから、低下した割合として記載された4つの数値のうち最大のもの、26.5%をターニング・ポイントとして認識することができよう。26.5%以下の水準まで低下すれば、行政処分庁から著しい乖離があると判定されるものと考えられる。

加えて、課税庁は、不動産活用による相続税対策を目的とした一連の行為についても問題視している。ここで指摘された行為は、以下の3点である。

すなわち、(1)被相続人が、当時90歳であった平成20年に、銀行に対して、自社の事業承継について「事業経営財務診断」を申し込んでいたこと、(2)被相続人による不動産の購入及び購入資金の借入れには、相続税の負担軽減の目的があったこと、(3)被相続人が、事業承継対策を目的として二男の子供と養子縁組した時期(平成20年8月19日)と近接した時期に、不動産を取得していること(杉並区の不動産は平成21年1月30日、川崎市の不動産は同年12月25日)である。

これらを根拠として、行政処分庁は、被相続人は専ら相続税対策を目的として不動産投資を行ったと結論づけている。

また、行政処分庁は、相続税対策の効果が、不動産以外の他の相続財産に及んでいることを問題視している。

すなわち、不動産購入に係る銀行借入金が、不動産の通達評価額を上回り、相続財産全体の課税価格を圧縮する効果が発生している。すなわち、共同相続人は不動産投資によって相続税の節税効果を享受している。このような状況は、相続税対策を行わなかった他の納税者との間の租税負担の公平を著しく害し、相続税の目的に反する著しく不公平なものだと主張されている。

そして、納税者に節税・租税回避目的といった主観的要素があり、相続開始前後に一連の行為があったというだけでは、通達評価方式によらないことが許される特別の事情には該当しないとする納税者からの主張に対して、行政処分庁は、相続税対策の存在を、特別の事情に該当するかどうかの判断材料としている判例(東京地裁平成5年2月16日判決・判タ845号240頁)を提示し、特別の事情に該当すると主張している。

| 【参考】

東京地裁平成5年2月16日判決・判タ845号240頁を始めとする多くの裁判例において、評価通達の定める評価方法による評価額と現実の取引価額との間に生じている開差を利用して相続税の負担の軽減を図る目的で行われた行為を前提とする相続について、「評価通達によらないことが許される特別の事情がある」と判示されているのであって、特別の事情の判断に当たり、節税目的や相続税負担の軽減目的があったことを考慮することが許されるのは明らかである。 |

加えて、不動産鑑定評価額は、不動産の客観的交換価値として適正に算定されたものではないとする納税者からの主張に対して、行政処分庁は、不動産鑑定評価額は、不動産鑑定士により不動産鑑定評価基準に準拠した方法(原価法による積算価格と収益還元法による収益価格)で算定されたものであって、これらの鑑定評価の手法はいずれも合理性があると主張する。

また、購入額や売却額は、いずれも不動産鑑定評価額に近似していることから、不動産鑑定評価額は適切な時価であることが裏付けられていると主張する。

そして、行政処分庁は、通達評価額と鑑定評価額が乖離する理由について、経済情勢、路線価方式による評価の特徴、貸家および貸家建付地に対して借家権および借地権の減額を行うこと、鑑定評価における原価法(積算価格)の評価の特徴を挙げて説明している。

納税者の主張

| 【参考】

評価通達6(この通達の定めにより難い場合の評価) |

| 評価通達の定める評価方法による相続財産の評価は、合理性が担保されているものとして久しく実務界において実施されており、評価通達は、行政先例法としての地位を築いているといえる。そして、例外的に上記方法による評価額を否定し、これによらない評価を認める評価通達6の制定趣旨は、対象財産につき想定外の時価の下落事情が事後的に生じた場合に、評価通達が形式的に適用され、納税者の担税力が過大に測定されることが、担税力に応じた課税(租税公平主義)に反することに鑑み、このような場合に関する救済措置を設けた点にある。

そうすると、評価通達6に規定する「この通達の定めによって評価することが著しく不適当と認められる」場合とは、飽くまで時価評価に影響を及ぼす特別の事情があり、評価通達の定める評価方法によると実質的な課税の公平を確保できない場合を指すと解すべきである。行政の恣意性を排除し、明確性や予測可能性を担保する観点からも、上記の特別の事情は、災害、地盤沈下、土壌汚染等の客観的事情の発生に限られなくてはならない。したがって、時価評価に影響を及ぼすことのない、納税者等の節税目的や租税回避の目的といった主観的要素又は相続開始前後の一連の行為は、上記の特別の事情を基礎付けるものではない。 なお、前掲東京地裁平成5年判決等の被告が挙げる裁判例は、いずれも、当時のバブル経済を背景とした右肩上がりの地価上昇局面(わが国のバブル期における不動産価格は、相続税評価(路線価)の10倍を超えるケースがあった。)において、これらを利用した相続税の租税回避が横行し、その問題に対する社会的認識が共有されていた中での事例判決にとどまるものであり、地価が安定しているか、むしろ下落基調にある中での本件において参照されるべきものではない。 |

納税者は、 通達評価方式によらず、他の評価方法を採用すべきケースは、時価が著しく下落した局面に限定されると主張する。すなわち、今回の事例では、不動産の時価の下落事情が事後的に生じた場合ではないため、評価通達6を適用すべきではないとする。

また、鑑定評価額と通達評価額との間に乖離が生じることは、評価手法が異なる以上、当然であり、通達評価方法のうち路線価方式は、合理性があるものとして広く社会に受け入れられているから、それを否定すべきではないとする。むしろ、鑑定評価額がおかしいと考えるのが先であり、実際のところ、今回の更正処分等の後に、該当する土地の路線価が間違っているとして、鑑定評価額に近づけための改定は行われていないだろうと主張する。

さらに、納税者は、世間一般の相続税申告において、通達評価額と鑑定評価額の開差が著しいケースは多数存在しているのだから、今回に限ってそれを否認するのはおかしいだろうと主張する。

裁判所の判断

裁判所は、行政処分庁と納税者との主張を踏まえ、不動産の時価について、以下のように判断を下している。

まず、相続税法22条に規定する時価の計算方法には、行政処分庁の言う通り、原則と例外があるとしたうえで、通達評価額が鑑定評価額の約4分の1(杉並区の不動産につき約26.53%、川崎市の不動産につき約25.75%)の額にとどまっていることから、今回の相続には「特別の事情がある」と判断している。

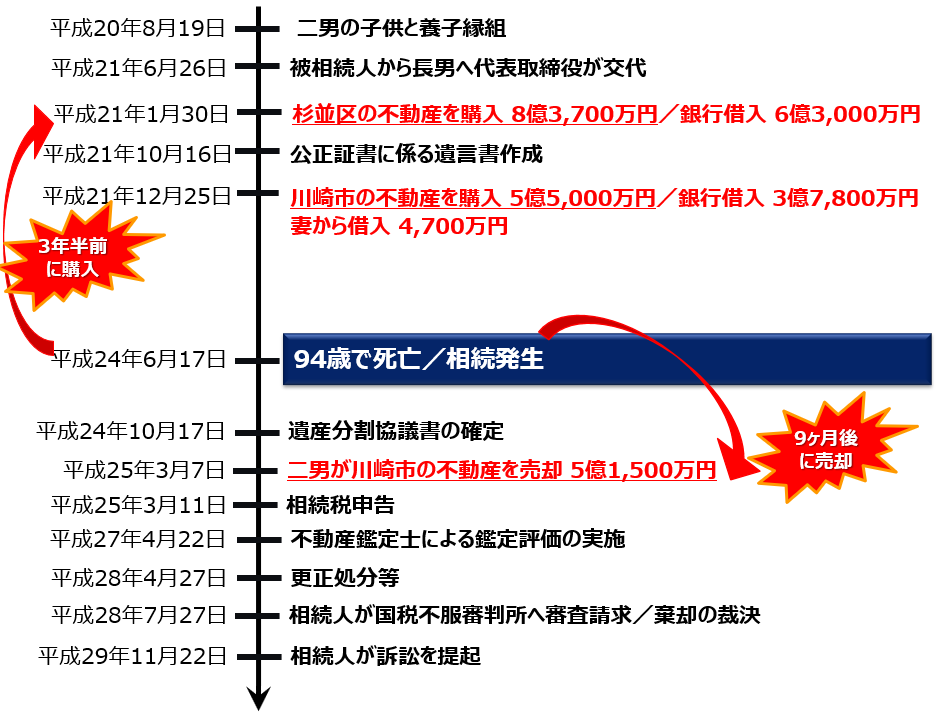

また、杉並区と川崎市の不動産以外の相続財産が6億9千万円、借入金が9億6千万円あったことから、借入金による債務控除が、課税価格を2千万円まで引下げたられたこと(基礎控除を差し引いた結果として、相続税がゼロとなったこと)を指摘している。つまり、不動産の相続税評価と借入金(額面)の差額によってマイナス財産が創出され、他の相続財産に課されるべき相続税が消滅したことは、「特別の事情」だと判断している。

さらに、銀行の貸出稟議書についても、不動産投資によって生じる節税効果を計画していたことは、「特別の事情」だと判断している。

判例から考える今後の対応

「特別の事情」の意味

今回の判決の最大のポイントは、評価通達6項が適用されるか否かということであった。納税者は当然に適用されないと主張したのに対して、行政処分庁は適用されると主張した。結果として、6項が適用され、評価通達の評価方法(通達評価方式)が著しく不適当で、租税平等主義に反する「特別の事情」があると判断されることになり、不動産鑑定評価が適用されることとなったのだ。

| 評価通達6(この通達の定めにより難い場合の評価)

評価通達6は、この通達の定めによって評価することが著しく不適当と認められる財産の価額は、国税庁長官の指示を受けて評価する。 |

それでは、今回の「特別の事情」とは何であったのか、整理してみよう。

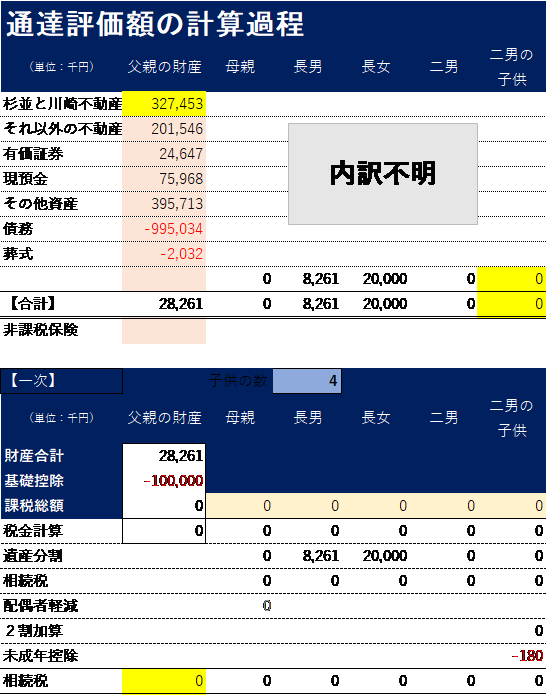

裁判所に認められた行政処分庁による相続税申告書から、納税者の相続税申告を推測してみた(小規模宅地等特例による評価減の金額がわからないので、不動産の評価額は、鑑定評価額の25%だと仮定した。これでも相続税はゼロなので結論は変わらない。基礎控除と相続税率は平成27年の改正前のもの)。

杉並区と川崎市の不動産を評価通達額によって計算すれば、課税価格合計は約2千万円であり、1億円の基礎控除を差し引くと、課税遺産総額はゼロとなる。当然ながら相続税はゼロだ。

それに対して、鑑定評価額によって計算すれば、課税価格合計は約8億8千万円、基礎控除を差し引いた課税遺産総額は約7億8千万円となる。相続税が発生しており、杉並区と川崎市の不動産を取得した二男の子供は、約2億8千万円となった。

当初、相続税ゼロで申告し、生前の相続税対策に満足していた相続人は、一点して3億円もの納税を求められる状況に直面し、裁判で争うこととなった。

この状況をもたらした「特別の事情」の一つが、通達評価額と鑑定評価額との乖離の大きさである。鑑定評価額に対する通達評価額の割合がとても低く、正確には、杉並区が約26.53%、川崎市が約25.75%である。

この点、裁判所が書いた判決文によれば「通達評価額が鑑定評価額の約4分の1の額にとどまっている。」とする。すなわち、25%まで評価が下げられていること、乖離率が75%に達していることが「特別の事情」であると判断されている。これがポイントの一つになるだろう。

次に、購入と売却のタイミングを確認する。被相続人が杉並区の不動産を購入したのは相続発生日の3年半前(平成21年1月30日)、川崎市の不動産を購入したのは相続発生日の2年半前(平成21年12月25日)である。そして、相続人(二男の子供)が川崎市の不動産を売却したのが相続発生日から9ヶ月後(平成25年3月7日)、相続税申告期限の前である。

杉並区の不動産はまだ所有を続けているが、川崎市の不動産は、4年3ヶ月しか所有していない。これによって、譲渡損失が少なくとも3,500万円は発生している。

これらの経緯からすれば、「特別の事情」に購入の時期、売却の時期が考慮されているのではないか、余りにも直前に購入していることが問題視されているのではないかと考える税理士がいるに違いない(私も直感でそのように思った)。

なぜなら、評価通達185(非上場株式の純資産価額)に規定される純資産価額の評価額について、「評価会社が課税時期前3年以内に取得又は新築した土地及び土地の上に存する権利並びに家屋及びその附属設備又は構築物の価額は、課税時期における通常の取引価額に相当する金額によって評価する」とされ、法人所有の不動産の評価において、いわゆる「3年縛り」が設けられているからだ。

この点、裁判所の判決文にその点は記載されていない。そして、杉並区の購入時点に関して「約3年半前の取引であるとはいえ、・・・」と、購入時点が相続発生日から十分に遠い時期だという意味を伺わせる表現があることから、相続直前に購入したこと自体が問題視されているようには思えない。本事案における購入時点は相続発生日から3年を超える時期であるため、もし裁判所が3年縛りを問題とすれば、逆に通達評価額が採用されてしまう。

ここで裁判所が強調しているのは、被相続人の年齢と節税の意図だ。杉並区の購入時点に関して「当時90歳であった平成21年1月、・・・当時91際であった同年12月にも・・・」と、購入時点において、90歳と高齢であったという意味を伺わせる表現がある。これは、90歳になって純粋に資産運用を目的として投資したわけではないだろう、節税だけを目的として投資したのではないのかと言いたいのだろう。

また、融資を行った銀行の貸出稟議書にも、節税の意図を裏付ける証拠があった。明確に「相続税対策が目的だ」と記載されていたのである。

したがって、高齢者が節税目的として不動産を購入することが、「特別の事情」だと判断されている。これがポイントの2つ目だ。

さらに、マイナス財産が創出された効果も見逃せない。すなわち、不動産に係る評価引下げ効果が、意図的に創出され、それが他の相続財産の評価引下げに及んでいることである。つまり、多額の借入金によって資金調達して、投資用不動産(自宅ではないことがポイント)が購入されていたことから、借入金と不動産の評価額の差額がマイナスとなり、それが他の相続財産のプラス評価を相殺していたことである。

筆者が思うに、被相続人が自宅を購入していたのであれば、このような判決は絶対に下されていないはずだ。

もう一歩進んで、投資用不動産を手持ち現金で購入していたのであれば、このような判決は下されていなかったのではないか。たとえば、総額13億円の投資用不動産を、全額手持ち現金で購入した場合である。

手持ち現金を不動産投資に充てる際に発生する節税効果は、その現金それ自体の評価引下げにとどまる。被相続人が努力して貯蓄し、多額の現金を所有していたのであれば、その見返りに節税効果を享受する資格があるだろう。納税者は、「自分のお金で不動産を買って何が悪いのか」と堂々と主張することができるはずだ。

一方、本事案が特別扱いされるのは、手持ち現金は足りず、借入金(他人のお金)によって不動産を購入し、その節税効果が不動産以外の他の相続財産にまで及んでいることだ。

他人のお金を使ってまで、無理やり節税効果を創出するのはやりすぎだということではないか。このようにマイナス財産を創出していることにつき、裁判所は「特別の事情」だと判断しているようだ。

以上から、まとめると「特別の事情」は以下のようになる。

| ・投資用不動産の評価を4分の1まで引き下げること ・高齢者が節税の意図をもって投資用不動産を購入すること ・投資用不動産を借入金によって購入し、他の財産に及ぶようなマイナス財産を創出すること |

これら事情のうち一つが認識されるような相続税申告は、世間には山ほど提出されているであろう。

たとえば、タワーマンション投資によって、相続税評価が4分の1どころか10分の1まで引下げられている相続税申告は、多数提出されている。税理士である筆者は、何度もタワーマンションを相続財産とする申告書を作成したことがあるが、いずれも評価通達を使っている。

財産評価が4分の1になるような不動産投資を行っただけで否認されるわけではない。これら複数の事情が重なり合ったときに否認されることになると考えられる。

鑑定評価額の妥当性には疑問がある

本事案において、不動産鑑定評価に関して、行政処分庁の雇った不動産鑑定士による評価額のみが検討対象となっており、納税者は自ら不動産鑑定士を雇っていないし、裁判所も不動産鑑定士を雇っていない。

不動産鑑定士は、100%客観的な鑑定評価を行うわけではなく、雇い主の意向に沿った方向に偏った鑑定評価を行う傾向にある。つまり、税金を払わせたい行政処分庁の雇う不動産鑑定士の評価額は高く、納税者の雇う不動産鑑定士の評価額は低くなることが不可避である。利害が対立する双方が100円単位の現金を争う状況であるから、立ち位置によって評価額が相違することは当然であろう。

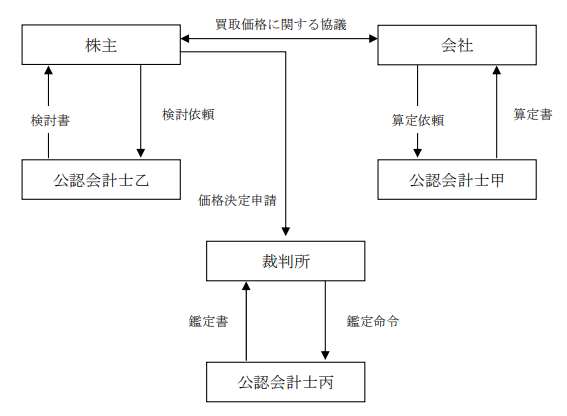

その上で、中立的な第三者である裁判所が独自に不動産鑑定士を雇い、100%客観的な鑑定評価を行わせようとする。これは、原告と被告のいずれかが雇った不動産鑑定士では客観性が担保されておらず、信頼できないからである。つまり、当事者である行政処分庁および納税者と、独立的な第三者である裁判所の3者がそれぞれ独自に不動産鑑定評価を行うことが、公正が裁判の進め方だと考えられる(たとえば、平成24年3月6日の国税不服審判所の裁決事例など)。

筆者は、会社法上の争いのある非上場株式の鑑定評価を行うことがあるが、その際の裁判は、株価の算定書または鑑定書を3人の公認会計士が作成し、それらを比較検討される構図となる。

それゆえ、今回の判決において示された鑑定評価額(杉並区7億5,400万円、川崎市5億1,900万円)は、不動産を高く評価したいという行政処分庁の意向に偏っている可能性が極めて高い。行政処分庁に有利な評価額をもって時価とすることには、問題があるのではないか。結果および手続きの双方において納税者の利益が害されている可能性が高い。

裁判所は、取引価格と鑑定評価額が近似することをもって妥当と判断しているが、独立の不動産鑑定士ではなく裁判官がそれを判断することが正しいプロセスだとは思えない。

納税者はこの判決に納得するはずはない。おそらく控訴するだろう。第二審を注視したい。