03-4570-0810

受付10:00-17:00(土日祝日除く)

【資産運用の基本】不動産か金融商品の配分を考えよう!

資産運用では、運用資産の配分=アセットアロケーションをどう決めるかがとても大切です。

特に、運用資産は大きくは不動産と金融商品に分けられますので、リクスやリターン、また相続税の負担などの観点から、それぞれの投資割合をまず決めると良いでしょう。

金融商品と不動産を比較しよう

日本人は貯蓄に熱心であり、稼いだお金を銀行預金に貯め込んでしまう傾向があります。その一方で、近年は政策的に「貯蓄から投資へ」と、NISAやiDeCoが推奨されたため、金融商品を購入する方もわずかではありますが増えてきているようです。

個人が所有する現金を銀行に預けるか、株式や債券を購入するか、その選択によって運用成果は大きく異なります。老後の資産形成の観点から、銀行預金を止めて、金融商品への投資が勧められています。

資産運用の観点から、銀行預金と金融商品は大きく異なるものですが、相続税の計算方法は全く同じです。1億円の銀行預金の評価額は1億円、1億円の投資信託の評価額は1億円です。一般的に、これらの相続税負担は、他の財産と比べて重いものとなります。

金融商品はハイリスク・ハイリターン

金融商品への投資は、①ハイリスク・ハイリターン、②相続税負担が重い、この2点が特徴となります。この点、リターンの高さについては、証券営業マンが積極的にアピールします。

「この投資信託は、5%と高い利回りで、お勧めできますよ!」

しかし、為替変動リスクが伴うものであっても、その点については軽く触れるだけで済ませることでしょう。商品を購入してほしいからです。

金融商品の相続税負担は重い

そして、金融商品に伴う相続税負担が重いことについては、証券営業マンは当然のこと、顧問税理士ですら指摘してくれません。もちろん、運用している本人ですら気が付きません。相続税を支払うのが本人ではなく、その相続人であり、本人が死んだ後に相続税支払いが発生するからです。

例えば、高齢者の資産運用を考えましょう。運用利回りがとても高い金融商品を購入することができ、個人財産を大きく増やすことができました。値上がりして喜ばしいことでしょう。投資家としての個人は、自ら所有する期間の利回りだけを見て喜ぶからです。

しかし、この個人に相続が発生しますと、多額の相続税を支払うことになります。結局のところ、金融商品の運用に成功しても、当初の元本すら次世代(子供)に残すことはできないのです。

つまり、高齢者が金融商品で運用を行えば、相続を通じて、個人財産は確実に減少するということです。世代間を通じた利回りは確実にマイナスとなり、儲けるどころか大損です。

これに対して、この高齢者が、同額を不動産で運用することを考えてみましょう。不動産投資は、①ローリスク・ローリターン、②相続税負担が軽い、この2点が特徴となります。

不動産投資はローリスク・ローリターン

不動産投資は、金融商品投資と比べますと、価格変動リスクが小さいと言われていますが、その収益性は低くなります。また、取引コストや運用コストの負担が収益性を下げてしまいます。時間が過ぎれば建物が劣化して、資産価値は確実に落ちます。このため、不動産で大儲けすることはできません。

不動産の相続税負担は軽い

しかし、不動産で運用する場合、この個人に相続が発生しても、わずかな相続税の支払いだけで済んでしまいます。これは、財産評価の引下げ、小規模宅地の特例適用などによる効果です。借入金でレバレッジをかけて不動産を所有するケースでは、相続税がゼロになることもあります。

つまり、高齢者が不動産で運用を行えば、相続が発生しても、個人財産を維持することができるということです。世代間を通じた利回りがマイナスになる可能性もありますが、多くの場合は利回りをプラスにすることができるでしょう。

相続税の支払いがある以上、相続というイベントに遭遇すれば、個人財産が減少することが確実です。しかし、金融商品と比べますと、不動産に伴う税負担は、著しく軽くなります。愛する子供に大きな財産を残したいと考えるのであれば、不動産投資を選択しなければいけません。

資産運用において相続税が損失だと気づいているか?

大地震と税務署はどちらが怖いか?

この点、「日本は地震が多いから、不動産投資は怖い。銀行預金として持っておくほうが安心だ。」とおっしゃる方が多いようです。

しかし、銀行預金や金融商品は、その大部分が相続税に消えてしまいます。仮に銀行預金で10億円を持っていれば、相続を通じて4億円が消えてしまいます。これに対して、不動産であれば、相続があっても1億円しか減りません。

極端なケースを想定しましょう。もし、不動産投資を行っている期間に大地震が発生し、不動産価格が50%下落したとしましょう。それでも、相続後に4億円の財産は残すことができます。

一方、銀行預金を持っていれば、大地震が発生しても残高を維持することはできますが、相続税の支払いで6億円まで減少します。税務署の徴税から逃れることはできません。

大地震で被害を受ける可能性はわずかにあるものの、高い確率で資産価値の大部分を維持できるリスク資産を持つか、100%の確率で激減する安全資産を持つか、この2つの選択肢です。

結局のところ、税金を支払うか、リスクを負担するか、その2つの選択肢から投資対象を選ぶということです。現実は、ほとんどの方々は「税金を支払う」という選択肢を選びます。わが国の財政赤字を憂い、納税というかたちで国家に貢献したいと考えているのでしょうか。

筆者は税理士として、相続税申告の仕事をしており、数億円の相続税を一括現金で支払うお客様を、間近で見ています。そうしたお客様の相続財産のほとんどは、銀行預金や金融商品です。その一方で、相続税対策で思い切った不動産投資を行ったが、大地震に遭遇して財産を失ったというお客様は、一度も見たことがありません。

不動産投資には、価格変動リスクや地震リスクが大きく心配だとおっしゃる方が多いようです。それに対する私のアドバイスは、「相続税の支払いによる現金流出の大きさから比べると、不動産投資のリスクなど微々たるもの」というものです。

不動産の価格変動リスクは怖いと感じるのであれば、なぜ相続税の支払いを怖いと感じないのでしょうか。相続税の支払いのために現金が消える確率は100%です。しかも相手方は税務署であり日本政府です。嫌だと言って逃げられるものではありません。確実に発生し、逃れることができない現金流出なのです。

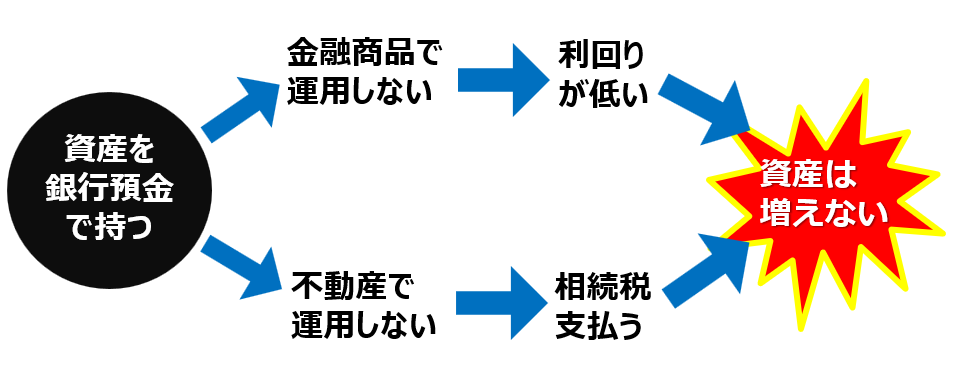

投資せずに銀行預金を持ち続けると資産は増えない

わが国には相続税という制度があるため、資産運用は、諸外国とは別のやり方を考えるべきです。相続税が無い外国では、増やす方法だけ考えていればよいですが、相続税制度のあるわが国では、税金で減らさない方法を考えなければいけません。

わが国で運用する個人財産は、相続税という形の大きな損失が発生します。これは諸外国とは大きく異なる状況です。それゆえ、死んだ後のことなど知らないと言わず、子供に個人財産を残すこと、2世代を通じた資産運用を考えましょう。

投資対象の選択肢は、金融商品か不動産です。わが国では、相続までに時間がある若年期は金融商品投資で大きく増やし、相続が目前となる高齢期は不動産投資で減らさないようにする、これが資産運用の理想形となります。

しかし、日本人の実態は、金融商品で増やそうとしない、不動産で減少を止めようとしない、何もしないで銀行預金として財産を持っているのです。これは最悪の資産運用です。日本人の個人財産が増えることはないでしょう。