0120-1000-77/03-4570-0810

受付10:00-17:00(土日祝日除く)

親族外事業承継(M&A)で高く売却する「競争入札」とは?

複数の買い手候補との交渉の進め方

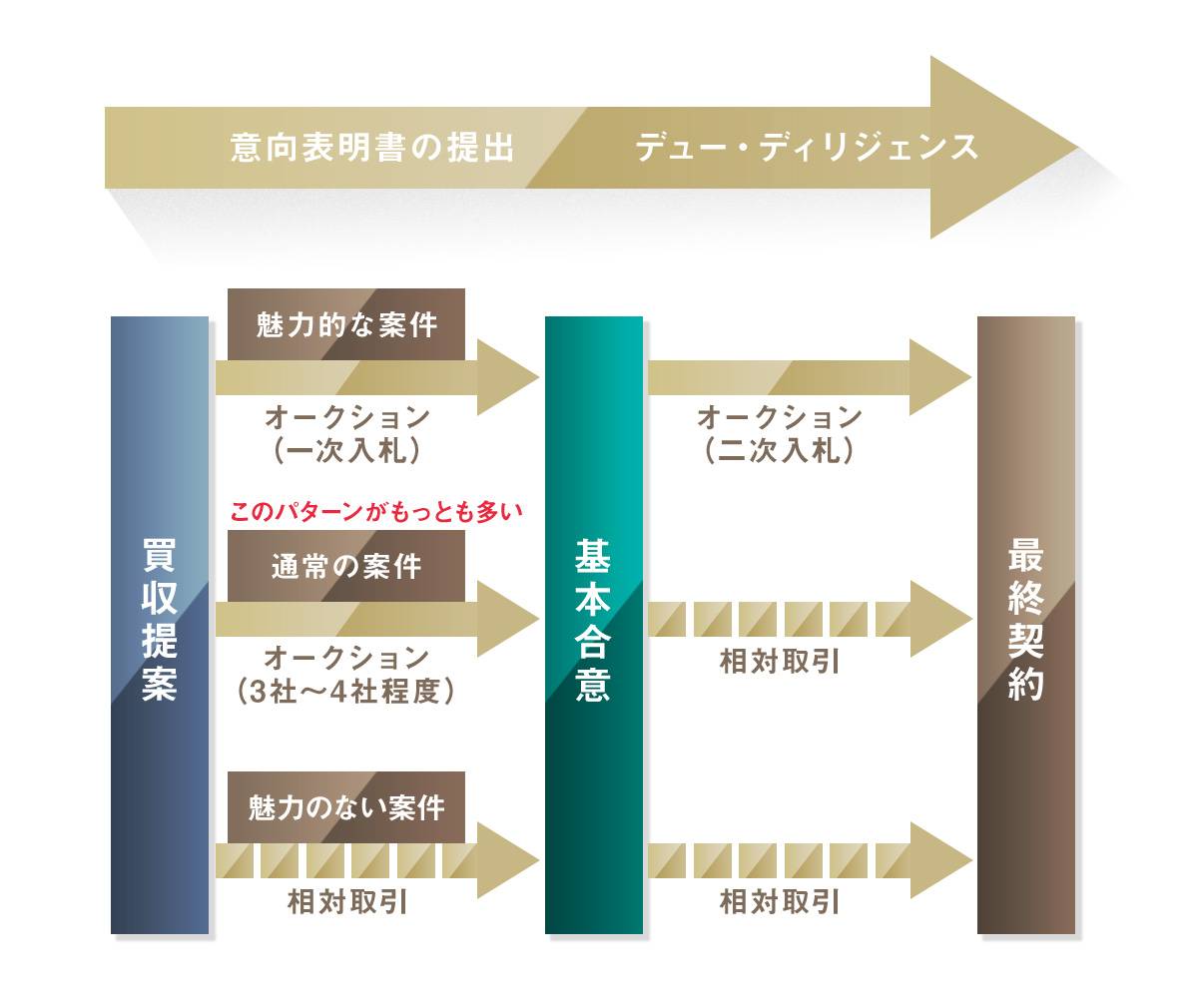

人気業種で収益性も高い優良企業の買収案件であれば、買い手候補が複数出てくることであるでしょう。場合によっては、10社を超える買い手候補が名乗りを上げるケースもあります。

このような場合、1社ずつ個別に交渉を進めていくべきでしょうか。それとも、複数と平行して交渉を進めていくべきでしょうか。

複数の買い手候補との交渉を進める方法としては、「相対取引」と「競争入札」の2つがあります。それぞれメリットとデメリットがあるため、それらを考慮したうえで、交渉を進めていきましょう。

相対取引

相対取引とは、特定の買い手候補先との交渉を一対―にて実施する方法です。対象会社の同業者との相性がよく、同業者のほうも買い手として強い意向を表明するときに採用されます。

相対取引のメリットとしては、交渉プロセスがシンプルであるため、短期間で交渉をまとめることができ、対象会社の機密情報が漏洩するリスクが低くなることです。

その半面、買い手候補に競争相手が存在しないため、取引条件との交渉力が弱くなり取引価額が低くなります。

事業承継を目的とするM&Aなど、企業オーナーが株式を売ったら終わりとなるようなケースは、少数株主や債権者など外部の利害関係者への説明責任がありません。そのような場合には、相対取引が比較的多く採用されています。

競争入札

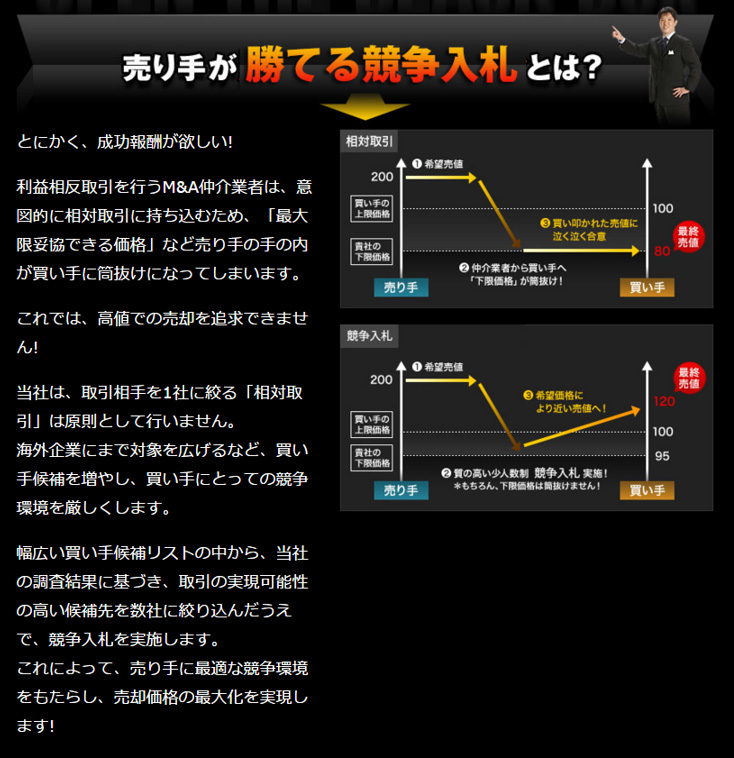

複数の買い手候補に同時に提案を行い、複数回の入札により買い手候補を絞りつつ交渉を実施する方法です。複数の買い手候補を競わせたほうが高い価格がつく可能性が高いときに採用されます。

入札形式のメリットは、買収価格の提示において買い手候補に競争が生じるため、売却価格の最大化が実現することです。

その半面、売却プロセスが複雑になるため、売り手側が適切に買い手候補との交渉を進めないと交渉が長期化します。また、相対取引に比較して情報漏洩が起こりやすいこともデメリットです。

FA(M&Aアドバイザー)の目的は、お客様の利益最大化です。その目的を達成するためには、競争入札が不可欠です。魅力的な案件であれば、買い手候補の数は多くなり、案件によっては10社以上の買い手候補を招いた競争入札を行うこともあります。

すなわち、最も良い条件を出してきた1社(または2社)に、デュー・ディリジェンスを実施させます。

理想は、2社にデュー・ディリジェンスの機会を提供し、最終契約書の締結のときに再び競争させることです。しかし、中小企業のM&Aにおいて、ここまで手間と時間をかけるケースは、ほとんどありません。

そこで、通常は、基本合意まで、デュー・ディリジェンスに入る前の段階で競争入札を実施し、買い手候補を1社に絞り込むことになります。

しかし、複数の買い手候補が現れるとはかぎりません。魅力のない会社が売却の対象となる場合、買い手候補を1社見つけることだけでも、かなりの時間と労力を必要とします。探した結果として1社しか見つからなければ、競争入札は実行することができず、相対取引とせざるをえません

相対取引しか選択の余地がない状況では、売り手からの条件交渉の余地がほとんどないため、不利な条件(低い売却価格)でのM&Aを強いられることになります。しかし、相対取引の交渉が決裂すれば、会社売却を断念せざるを得ません。

赤字で債務超過の会社は、事業承継はあきらめて廃業すべきではないかと考えることもありますが、事業のみを譲渡し、残された会社(法人)は清算することも考えられます。赤字であっても、事前の磨き上げ(経営改善)によって「売れる事業」にできる可能性があります。

第三者売却を考える前に、事業の磨き上げを行い、買い手候補に関心を持ってもらえる良い会社にしておくこと、これは後継者不在の経営者にとって、不可欠の課題となります。

競争入札を依頼することができるFA(M&Aアドバイザー)とは?

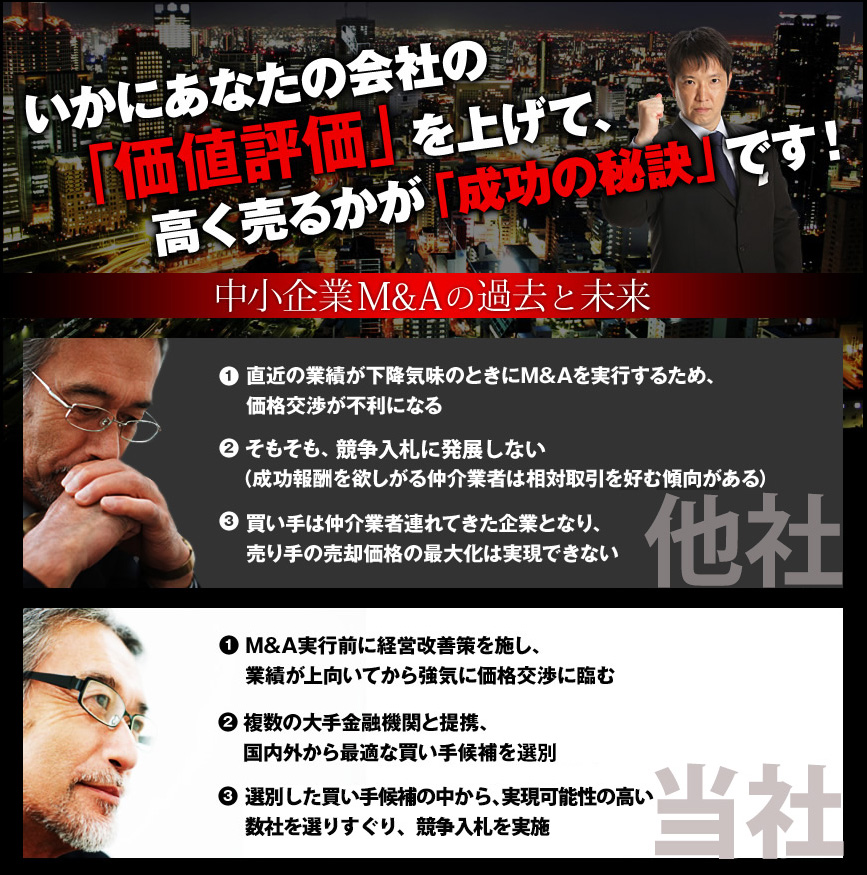

M&Aの専門家であれば、すべてが競争入札を実施してくれるかというと、そうではありません。相対取引のみ引き受けている専門家がいるのです。

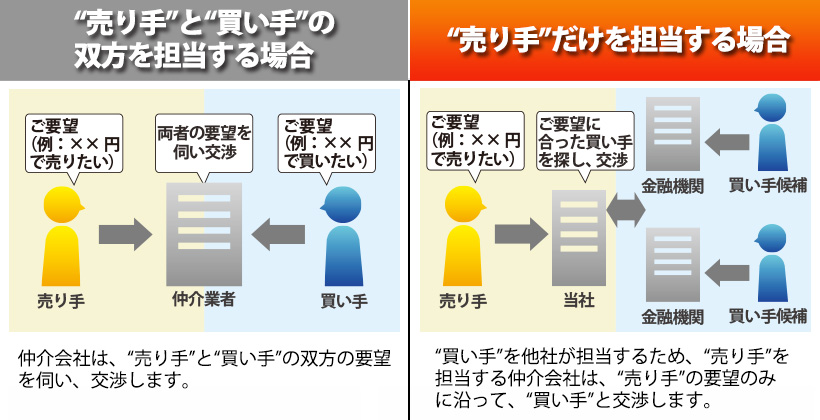

買い手候補との交渉の進め方には、競争入札と相対取引があります。一方、M&Aの専門家には、FA(M&Aアドバイザー)とM&A仲介業者の2種類がいます。FA(M&Aアドバイザー)は売り手の片側のみアドバイスするのに対して、M&A仲介業者は売り手と買い手の両側をアドバイスします。

それゆえ、競争入札は最後まで買い手が決まりませんので、FA(M&Aアドバイザー)しか実施することができません。相対取引は、買い手を決めて1対1の交渉を進めますので、FA(M&Aアドバイザー)だけでなく、M&A仲介業者が実施することができます。

したがって、競争入札を実施するのであれば、売り手側だけを担当するFA(M&Aアドバイザー)に依頼することになります。