0120-1000-77/03-4570-0810

受付10:00-17:00(土日祝日除く)

M&Aアドバイザーの機能、上場企業に高値で買わせてやる!

M&Aの専門家を雇う必要はあるのか

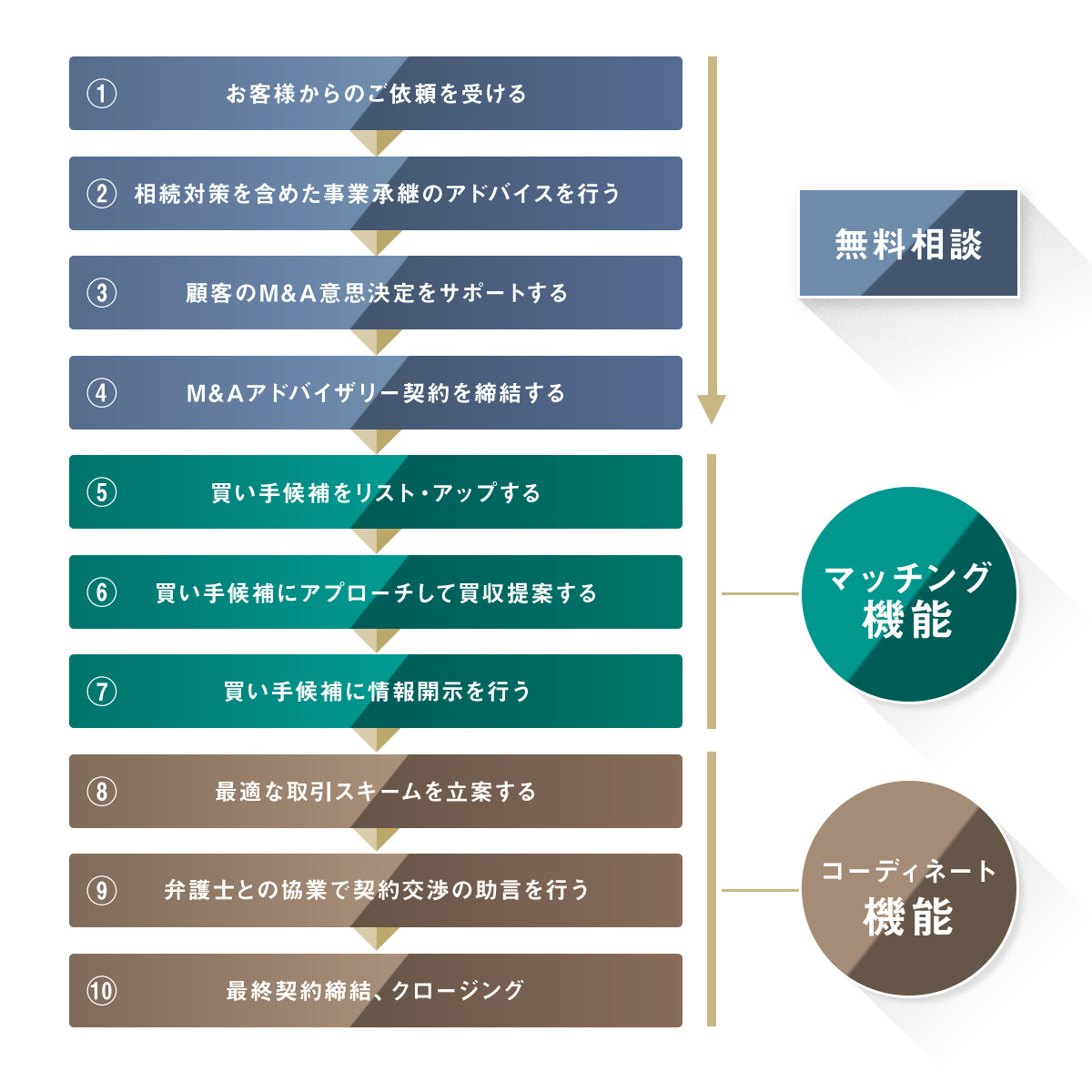

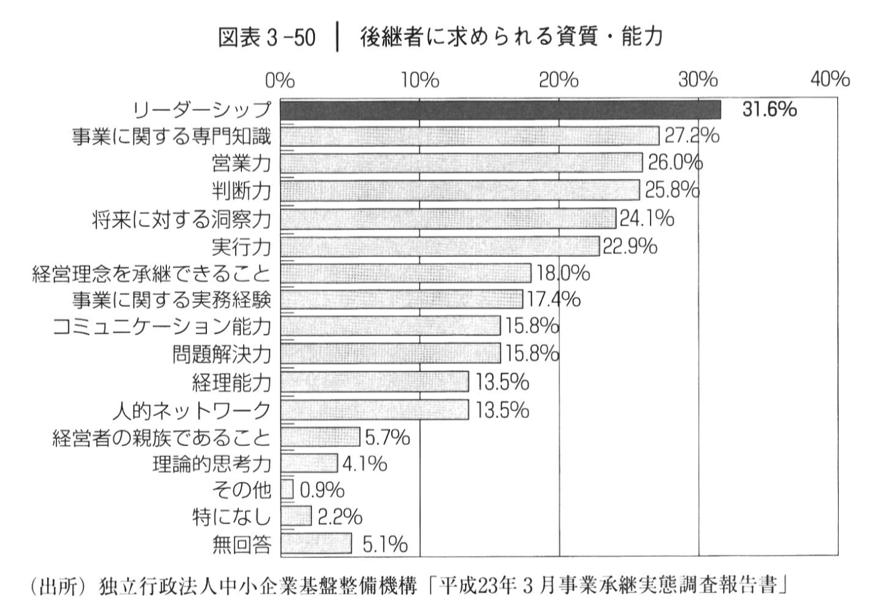

親族外事業承継(M&A)プロセスに必要となる機能は2つあります。

一つは、買い手を探し出す「マッチング機能」、もう一つは、実務手続きを遂行する「コーディネート機能」です。これらは、M&Aの売り手が自ら遂行することが難しいものです。そこで、売り手はM&Aの専門家を雇うことになります。

M&Aアドバイザーが買い手を見つけるマッチング機能とは?

「マッチング機能」とは、買い手候補を見つけて、買収提案を持ち込むことをいいます。事業を買収してくれる相手が見つからなければ親族外事業承継(M&A)は実現できません。親族外事業承継(M&A)のプロセスの中では、最も重要な機能といっても過言ではありません。

具体的には、マッチングとは、(1)買い手候補を見つけ出して、(2)買収提案を行い、(3)関心を持ってくれた買い手候補に対して、情報開示を行うプロセスです。

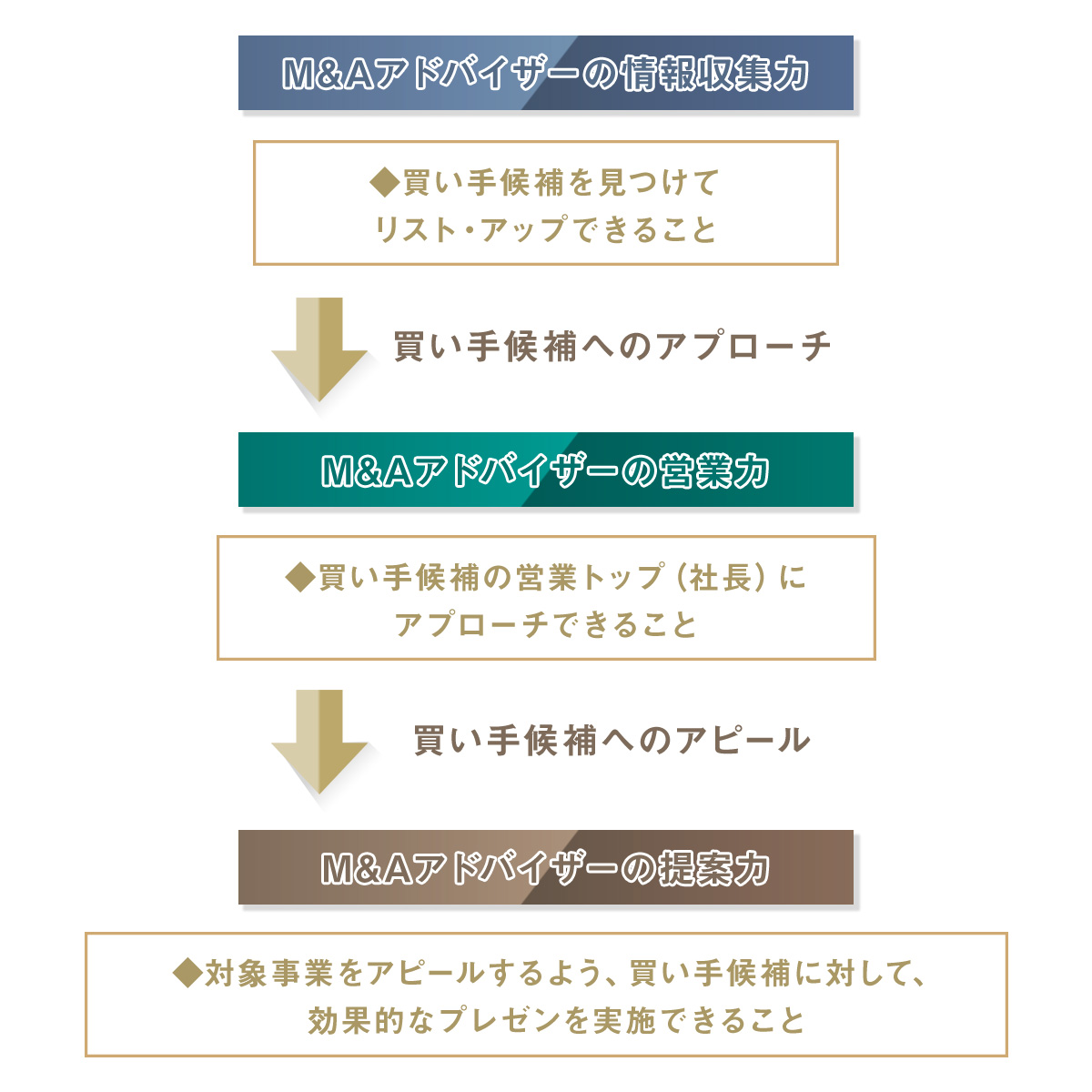

ここでFA(M&Aアドバイザー)に求められる能力は、買い手候補をリスト・アップするための「情報収集力」です。買収に関心を持ちそうな企業の情報を幅広く集めることによって、最適な買い手候補を探し当てる可能性が高くなるからです。

また、買い手候補にアプローチして買収提案を持ち込む「営業力」が求められます。M&A 情報は売り手側の機密事項ですから、基本的には経営トップにこっそりと提案しなければなりません。それゆえ、M&Aアドバイザーには、M&Aを意思決定する権限をもつ経営トップに直接アプローチし、買収提案を持ち込むことのできる営業力が求められるのです。

M&Aアドバイザーが他の専門家をまとめるコーディネート機能とは?

「コーディネート機能」とは、弁護士などの複数の専門家と売り手との間の情報伝達を行うとともに、売り手の意思決定のための助言を行うことをいいます。

具体的には、最適な取引スキームを立案し、契約条件の交渉を支援し、契約締結と取引実行を支援することです。

M&Aプロセスは、さまざまな論点を一つ一つ解決する行為の積み上げといっても過言ではありません。その際の顧客の判断材料として、各分野における職業的専門家のアドバイスが活用されることになります。

これらマッチングとコーディネートの2つの機能が提供されることにM&Aの専門家を雇う意味があります。

【図 M&Aプロセスの全体像】

FA(M&Aアドバイザー)に求められる専門的機能とは?

以前はM&Aが極めて珍しい取引であったため、顧客に対して、「M&A を実施する場合、会社法に照らせばこの辺に気をつけた方がいいです。」、とか、「株式譲渡対価の代わりに退職金を受け取ったほうが税務上有利です。」など、FA(M&Aアドバイザー)が自ら習得した知識を提供することだけでも十分な価値がありました。

しかし、M&Aの高度化に伴い、FA(M&Aアドバイザー)に固有の知識・ノウハウや経験を顧客に役立ててもらう余地は、近年ますます小さくなってきています。

従来はFA(M&Aアドバイザー)固有のノウハウとされていた交渉上の戦術や駆け引きにしても、契約書に記載すべき論点を正確に理解している弁護士がもつノウハウや交渉戦術のほうが優れています。

そのため、現在、M&A実務で求められる専門性は、FA(M&Aアドバイザー)が身に付けた中途半端な専門性ではなく、以下のようなさまざまな分野の専門家から提供される、極めて高度な専門性に様変わりしています。

M&Aプロセスは、さまざまな論点を一つ一つ解決する行為の積み上げといっても過言ではありません。M&Aの売り手の意思決定の判断材料として、各分野における専門家のアドバイスを活用することが求められます。

一般的に、親族外事業承継(M&A)に求められる専門性は、以下のようなものでしょう。

| ① 弁護士による契約書の作成 ② 税理士による取引スキームの立案 ③ 公認会計士による財務デュー・ディリジェンス ④ 金融機関からの買収ファイナンス ⑤ 環境コンサルタントによる土壌汚染の調査 ⑥ 不動産鑑定士による土地の評価 |

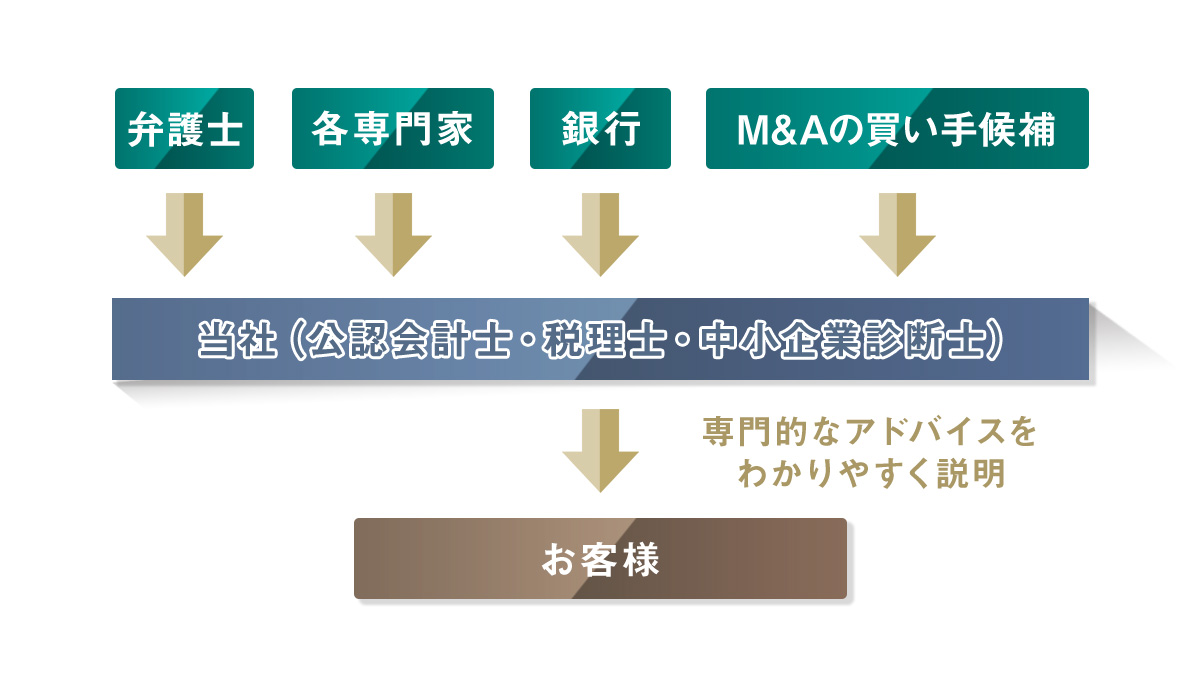

しかし、様々な専門家から提供される高度なアドバイスを聞いて、それを理解することは容易ではありません。そこで、FA(M&Aアドバイザー)を雇って、各分野の専門家をコーディネートさせるのです。

各専門家による複雑で高度なアドバイスを売り手にわかりやすく丁寧に説明できること、これがFA(M&Aアドバイザー)が提供するコーディネート機能となります。

たとえば、弁護士からFA(M&Aアドバイザー)が先にアドバイスを受けておき、それを売り手の経営者にわかりやすく説明することがあります。その際には、説明が容易になるような資料が作成されます。フローチャートなどの図解を使って資料をビジュアル化し、理解を促します。

各分野の専門家から提供されるアドバイスをわかりやすく説明し、そのアドバイスをどのように活用して意思決定すればよいのか、意思決定の選択肢として何があるのか、今後どのような展開が予想されるのか、M&Aプロセスの中でお客様が置かれている状況を素早く分析してお客様の適切な意思決定をサポートすること、これが、FA(M&Aアドバイザー)が提供する機能となります。

M&Aアドバイザーの報酬はいくらか?

M&Aアドバイザー(又はM&A仲介業者)から提示された報酬がとても高い、どの程度の報酬額が一般的な水準なのか教えてほしいという質問を受けることがあります。

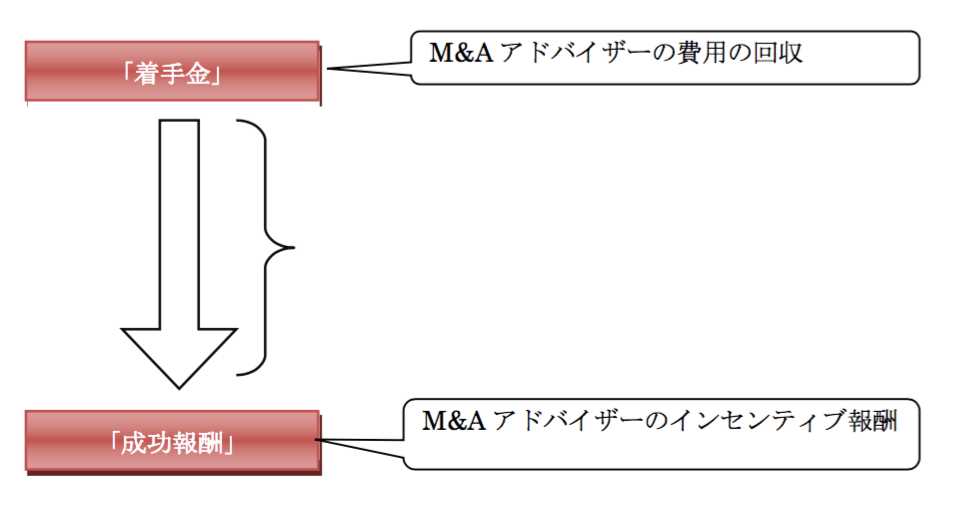

M&Aアドバイザーの報酬は、大きく「着手金」と「成功報酬」に大別されます。

投資銀行であれば、500万円~1,000万円の着手金を取りますが、M&A仲介業者であれば、100万円~300万円でしょう。

着手金は、売り手の取引実行に対する真剣度を示す意味があり、着手金を支払った後は、M&Aアドバイザーには遠慮なく仕事を依頼することができるようになります。

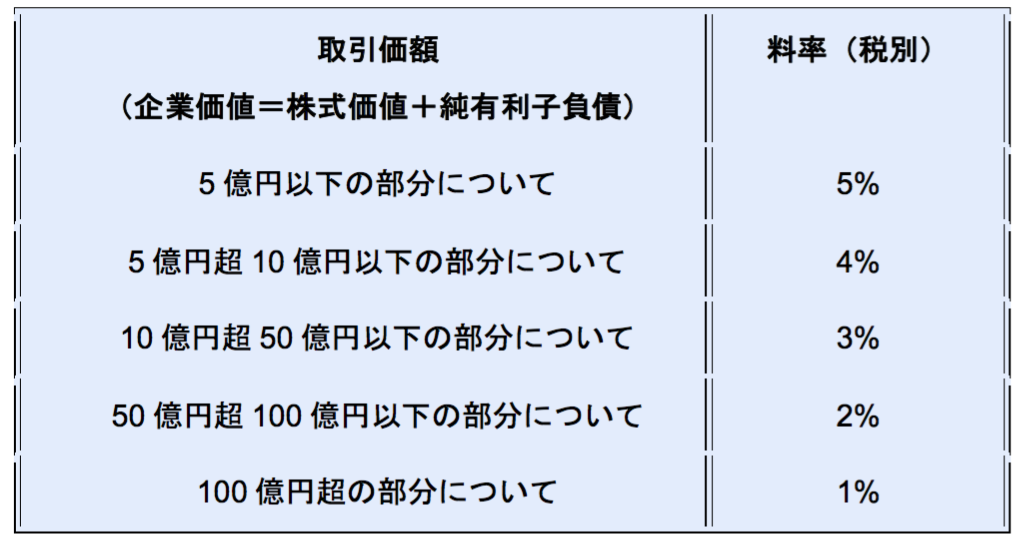

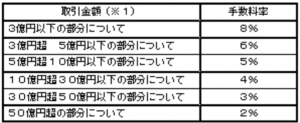

これに対して、M&Aアドバイザーの成功報酬は、成果の大きさに応じて金額が変わるインセンティブ・システムになっています。すなわち、高く売れるほど成功報酬が高くなるという報酬体系です。これは、「レーマン方式」と呼ばれており、業界標準となっています。

【図 レーマン方式による手数料体系(参考例)】

【図 M&Aアドバイザリー報酬の種類】

参考までに、一般的なM&Aアドバイザーの報酬体系を掲載しておきましょう。

ちなみに、事業引継ぎ支援センターなど公的機関の事業承継支援業務は、公的な立場からの支援業務ではなく、民間のM&A仲介業者の紹介となっている。それゆえ、M&A仲介業者は、以下の報酬体系で計算された成功報酬を、買い手と売り手の両方から取ることができます。

・成功報酬は下記手数料体系が上限となる。ただし、原則として成功報酬の最低金額は1千万円である。

<M&A報酬>

上記の取引金額は、役員退職金を加算して算出される。

上記の取引金額は、役員退職金を加算して算出される。お支払いの時期は、最終合意後および資産移動完了後である。

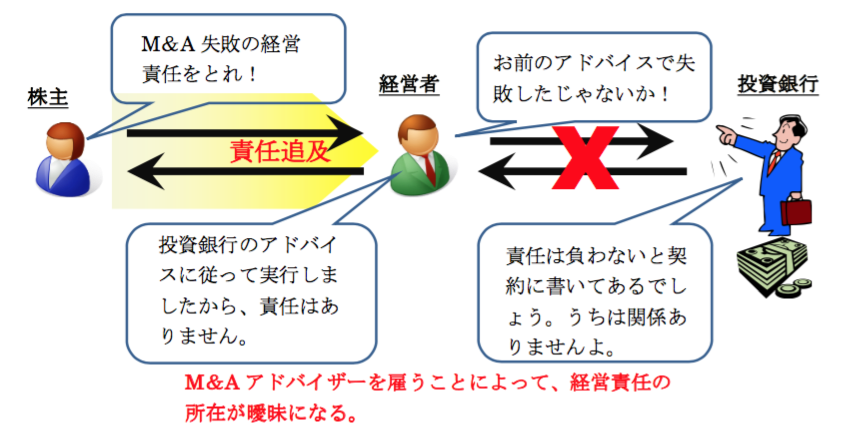

上場企業は高値づかみで買収に失敗する

日本を代表する上場企業は優秀な従業員を抱えているため、FA(M&Aアドバイザー)を雇わなくとも自らM&A(買収)を遂行することができます。それにもかかわらず、FA(M&Aアドバイザー)を雇うことには別の理由があります。それは、取締役の経営責任を押し付けることです。

たとえば、上場企業であっても、M&Aにおいて投資銀行や公認会計士に株式価値評価を依頼します。これは、第三者機関による評価を行うことによって、手続きの適正性、意思決定の妥当性を担保し、自らの善管注意義務を履行するためです。

中小企業のM&A(買収)においても、買収価格について第三者機関の株式価値評価書を入手します。これは専門家の算定結果に基づいて取引を行ったという「お墨付き」を入手し、会社経営者としての意思決定の妥当性を株主に対して主張するためです。株式価値評価書を入手しておけば、何らかの事情でM&A(買収)に失敗して株主代表訴訟を提起されたとしても、責任を問われるおそれがなくなります。

たとえば、東芝が米国の原子力事業の買収に大失敗して、数千億の損失を出したM&Aにしても、アドバイスした投資銀行からの「お墨付き」があったはずです。M&Aの専門家たる投資銀行から、数千億円の買収価格を示す株式価値評価書を入手しているかぎり、東芝の取締役は責任を問われないのです。

そもそも、上場企業の実務担当者は、組織に属するサラリーマンとして職務を遂行しています。サラリーマンにとっては、株主利益よりも、従業員としての立場を守るほうが重要な問題なのです。

それゆえ、FA(M&Aアドバイザー)やその他の専門家の助言に従うことによって、自己の職務遂行の適正性を確保し、自らの責任を果たす。専門家の助言に従って実行したのであれば、たとえM&Aが失敗に終わっても責任はありません。

しかし、現実はここに盲点があります。実はFA(M&Aアドバイザー)をはじめとする専門家達は、M&Aに係る職務遂行について、その責任を一切負担していないのです。

その点、M&Aの業務委託契約書には、「一切責任を負わない。」と記載されているのです。上場企業になると、この契約内容まで株主に伝わることがないため、結果的にM&Aについて誰も責任を負わない状態になります。

上場企業の経営者の責任(善管注意義務の履行)の所在は、FA(M&Aアドバイザー)の存在によって曖昧に状態になってしまうのです。

それゆえ、売り手の立場からM&Aを進めるのであれば、FA(M&Aアドバイザー)を雇ったうえで、上場企業に買収を提案すると高値で売却できる可能性が高くなります。上場企業の意思決定プロセスの問題を逆手に取るのです。

買い手となる上場企業にもFA(M&Aアドバイザー)が就きます。これは、取締役の責任を消滅させる機能を持ちます。そして、FA(M&Aアドバイザー)は、成功報酬を獲るために、無理にでも買収させようとします。

上場企業がM&Aの買い手であれば、高値であっても無理やり買収する可能性があります。米国原子力発電事業で大失敗した東芝のM&A事例を参考にするとよいでしょう。上場企業のサラリーマン経営者は、数千億円の失敗しても責任を負いません。買収後の後始末は、後任者が処理してくれるはずですから、成績を上げるために、とにかく買え!というスタンスです。

売り手が売却(M&A)で利益最大化を実現するためには、FA(M&Aアドバイザー)が就いた上場企業の買い手に高い価格で買わせることを考えるとよいでしょう。

【図 上場企業の経営者の責任転嫁】