0120-1000-77/03-4570-0810

受付10:00-17:00(土日祝日除く)

賃貸不動産の地主の相続税はこうして節税できる!

賃貸経営にはリスクが伴いますが、地主として長年にわたり賃貸経営が順調であっても、相続税の問題が発生します。地主・不動産オーナーの相続税対策について見ていきましょう。

土地や建物に係る相続税はなぜ軽いのか?

「現金」や銀行預金として個人財産を持っていても、相続税の計算上、その金額の100%評価となり、相続税負担は重くなります。

しかし、個人財産を「不動産」(土地や建物)として持っていれば、財産評価を引き下げることができ、相続税負担を軽減することができます。つまり、将来に相続財産となるであろう現金を不動産に組み替えることで、相続税対策となるのです。

不動産の相続税評価

相続税法第22条によれば、不動産の相続税評価は「当該財産の取得の時における時価による」とあり、ここでいう時価とは「財産評価基本通達によって評価したもの」です。すなわち、宅地の評価は、「路線価方式」(=路線価(画地調整後)×地積)か「倍率方式」であり、無道路地やセットバック等などが伴う場合は評価が減額されるものと規定されています。したがって、相続税評価額は不動産市場における取引価格とは異なっています。

また、国税庁タックスアンサー(No.4617)によれば、騒音、日照阻害、臭気、忌み等により、取引金額に影響を受けるような問題が伴うことによって利用価値が著しく低下している宅地の評価については減額するものとされています。

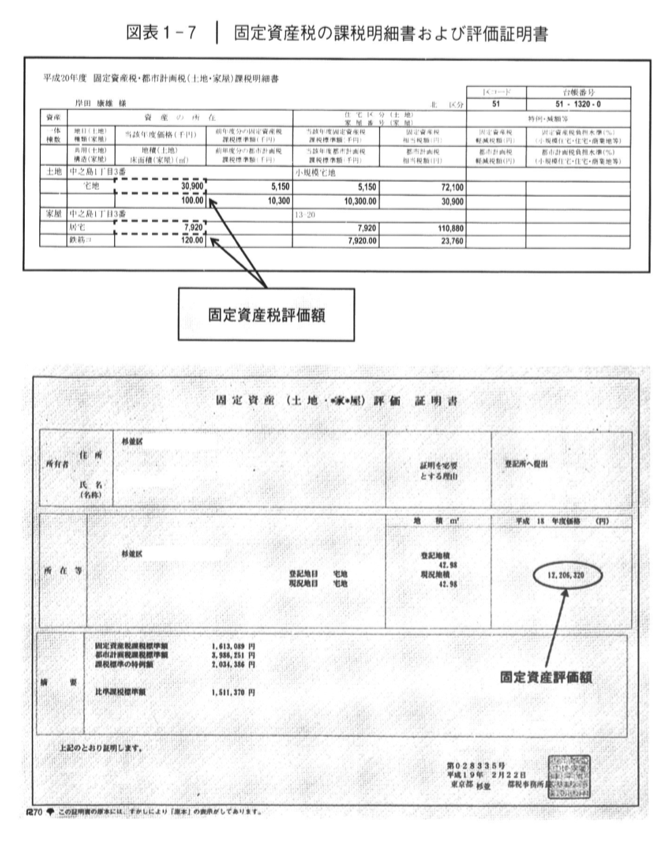

固定資産税通知書を入手すれば固定資産税評価額はすぐに判明しますが、路線価はすぐには判明しません。国税庁の路線価図を調べる必要があるからです。

路線価による土地評価

土地等のうち宅地と借地権は、路線価方式または倍率方式によって評価します。

路線価方式は、その宅地が接する前面道路の路線価を基に評価する方式です。富裕層の方々の相続では、遺産の土地が市街地にあること多いため、実務上、路線価による土地評価が中心となります。

一方、倍率方式は、路線価が定められていない地域等で、その土地等の固定資産税評価額を基に国税局長が定める一定の倍率をかけて評価する方式です。

路線価方式による評価は、前面道路の路線価(正面路線価)に奥行価格補正を行います。加えて、側面道路の状況により側方路線加算等を行います。

また、間口狭小・奥行長大・不整形地等の補正を行います。地積規模の大きな宅地にも補正があります。

これらの補正によって求めた1㎡あたり単価に地積を掛けて評価額を計算します。更地等の自用地は、この計算結果がそのまま相続税評価額となります。

路線価は、公示価格(実勢価格に最も近いと考えられる基準となる公定価格)の80%となるよう定められているため、宅地の相続税評価は自用地や更地の場合でも時価よりも低くなるのが一般的です。

ただし、不動産の流動性が劣る地方や郊外では路線価による評価額を取引価格が下回るケースも珍しくなく、路線価方式による評価が有利になるとはいえません。それゆえ、相続と同時に売却するほうが有利になるケースがあります。

賃貸している土地の評価(貸地と貸家建付地)

借地として貸している宅地は、他人の権利(借地権=地上権・貸借権)付きである分、相続税評価は低くなります。

このような宅地は、権利の付いていない所有者が自由に使える宅地(更地)としての評価額から借地権の評価額を差し引いて評価します。

借地権の評価額は、その土地が自用地(更地)であるとした場合の評価額に「借地権割合」を乗じて計算します。この借地権割合は、地域ごとに定められており、路線価図や評価倍率表で確認することができます。都心部の普通住宅地区では一般的に60%~70%です。

借地権者の権利が手厚く保護されていることから、不動産取引市場における貸宅地の売買価格は、相続税評価額よりも低くなっています。相続税対策を考えますと、貸宅地は相続が発生する前に処分しておいたほうがよいでしょう。

一方、自ら所有する建物を賃貸している宅地(貸家建付地=貸家の建っている宅地)も、借家権が発生する分、相続税評価が低くなります。貸家には借家権があり、敷地の処分や利用が制限されることから、敷地の評価額が引下げられることになります。

| 貸家建付地の評価額 =自用地評価額×(1-借地権割合×借家権割合×賃貸割合) |

この借地権割合は、地域により異なり、都心部の普通住宅地区では一般的に60%~70%ですが、「借家権割合」は全国一律30%です。

なお、貸家が全て空いてしまった場合は、借家人がいなくなるため、自用地(更地)評価となります。また、一部のみ空室の場合は、実際に賃貸している部分の割合(賃貸割合=各独立部分の床面積で計算)のみ評価引下げの対象となります。

土地評価を例に挙げれば、その相続税評価は、市街地であれば「路線価」で計算されます。この路線価は、実勢価格(=市場価格)の70〜80%程度といわれており、仮に宅地1億円を買ったとしても、その評価は7,000万円から8,000万円程度となります。

建物は固定資産税評価

また、建物(家屋)の相続税評価は「固定資産税評価額」で計算されます。この評価額は、毎年、各都道府県の役所から送られてくる納税通知書及び課税明細書で確認することができます。

賃貸経営を行うと相続税が節税できる理由

日本では、相続財産の約50%を不動産が占めているという統計データがあります。そうであれば、相続税額は不動産の評価によって大きく変わるといっても過言ではありません。それだけに、不動産の評価を引き下げることができれば、相続税を節税できる可能性が高くなります。

たとえば、更地を持っている場合、土地の有効活用という話になります。そこに賃貸アパートを建てると、その土地は更地から「貸家建付地」となり、評価を引き下げることができます。

これは、賃貸物件の入居者に「借地権」および「借家権」が発生するため、土地の所有者といえども自由に処分できなくなるからです。アパートを建て替えるときには立退き料の支払いが発生するため、資産価値はその分だけ低下していると考えてよいでしょう。

ここで、現金5,000万円と相続税評価5,000万円の土地(空き地)を保有して いるケースを想定してみましょう。

このような場合、空き地になっている土地に賃貸アパー トを建てることによって評価を引き下げることが可能となります。すなわち、現金5,000万 円で賃貸アパートを建築すると、固定資産税評価額は建築費の概ね5割の評価となり、借家権割合は30%ですから、建物の相続税評価は、

5,000万円×50%× (1-30%)=1,750万円

となります。

一方、土地については貸家建付地となりますので、借地権割合が60%であれば、以下のように、土地評価は約2割引き下がります。

5,000万円×(1-借地権割合60%×借家権割合30%)=4,100万円

このように更地に賃貸アパートを建てることによって、1億円あった相続財産は5,850万円(=1,750万円+4,100万円)まで評価を引き下げることができます。4,150万円の減額です。これによって、相続税負担を大きく軽減することができます。

賃貸アパート建築による節税効果

| 現在 | アパート建設 | |

| 相続税評価額 | 現金 5000万円 | 建物 1,750万円 |

| 土地(更地、空き地) 5000万円 | 土地 4,100万円 | |

| 合計 1億円 | 合計 5,850万円 |

不動産の賃貸経営に伴うリスクに注意

相続税対策に効果的であっても、不動産経営に伴うリスクには、注意が必要です。

すなわち、不動産の市場価格が値下がりするリスク、建物の入居者が減って、空室率が高くなったり賃料の引下げを余儀なくされたりすることがあります。これは、資産価値それ自体が大きく目減りするリスクです。

たとえば、伝統的な「借金してアパート」という土地活用によって、賃貸アパート経営を始めたとしましょう。

想定どおり、個人財産の相続税評価を引き下げることができます。加えて、家賃収入があるため、当初は借入金を完済する勢いで、賃貸経営することができるでしょう。

しかし、地価が一転して急落した場合、保有する不動産の資産価値は下落し、家賃収入も減少することになります。最悪の場合、キャッシュ・フローが赤字となって家賃収入で借入金を返済することができず、資金繰りに行き詰まる事態に陥ってしまう可能性もあります。

不動産を活用した相続税対策は、節税効果の発揮だけでなく賃貸経営のリスクに注意しておく必要があるのです。

不動産の賃貸経営、よくある失敗例

昨今、賃貸不動産の収益性の悪化が社会的問題となっています。その一方で、大成功している不動産オーナーもいます。駅前の最高の立地で、高い賃料で満室経営を続ける不動産オーナーもいるのです。都心で優良なマンションを所有する方の収益性は高く、オーナー個人の手元現金がどんどん増えていきます。

儲かる不動産を手放そうとは考えません。多額の金融資産を持つことになります。ここで、生命保険セールスマンからの提案を受けて、多額の生命保険契約を行うケースが多く見られます。しかし、相続発生時には、多額の相続税負担が生じることとなり、せっかく受け取った高額の死亡保険金のほとんどが納税で消えてしまうことになります。