0120-1000-77/03-4570-0810

受付10:00-17:00(土日祝日除く)

不動産投資と金融商品投資との比較、居住用・事業用どちらがいいか!

不動産という資産の特徴を理解しよう

不動産は投資対象の一つ

不動産は、自ら利用(住む、事業で使う)、保有することにより満足を得ることができるものです。つまり、自ら居住することもできますし、事業に使うこともできます。

自宅を所有するか賃貸にするかの判断は意外と難しいものです。最近は必ずしも自宅を取得する必要のないと考える世帯が増えており、住宅ローンを組んでのマイホームを買う人と、一生賃料を払い続ける賃借する人は、ほぼ同じくらいの数です。その有利不利は、金利条件等の想定条件によって、ほとんど同じようなものです。

また、不動産は、投資対象の一つとなります。つまり、賃貸で家賃を稼ぐことや、価格上昇から値上がり益を狙うことができます。つまり、投資対象として資産運用の一つの選択肢となります。投資信託との比較することもできるでしょう。

不動産と金融資産

不動産は価格変動するが金融資産よりもインフレに強い

不動産価格の変動は、証券市場における株価ほど大きくありません。しかし、得られる収益は、国債などの債券や銀行預金よりも高めとなります。したがって、不動産は、金融資産と比較すると、ミドルリスク・ミドルリターンの特性があると言うことができます。

ただし、個々の不動産ごとに価格変動や年間収益を見ますと、その変動幅が大きくなります(「ボラティリティが高い」と言います。)。つまり、不動産は個別性が強いので、どの物件を選ぶかが大きな問題となります。

また、すぐに売ることができません。(「流動性リスクが高い」と言います。)上場株式であれば、いつでも証券会社で売ることができますが、投資用の区分所有マンションを売るには、時間がかかります。

すぐに売ることができず、価格も変動するような資産に投資することは、リスクがあって怖いと考えるかもしれません。

しかし、不動産はインフレに強い資産であるため、金融資産を持つ人は、必ず投資対象の一つとして検討しなければいけません。なぜなら、インフレが発生しても金融資産の価格は大きく上昇しませんが、不動産価格は大きく上昇するからです。不動産を持っていなければ、投資家は損をするということです。

不動産にも分散投資が必要

このような特性を持つ不動産を投資対象とするためには、一般的に、分散投資が必要となります。なぜ「複数の不動産に分散?」という理由は、金融の理論によって説明されますので、ここでは省略しますが、一つ持つよりも、複数持つほうが、損失が発生したときのダメージが大きくないと考えてください。

不動産を複数持つことを考えます。立地や用途、築年等によってリスク・リターン特性が違うため、複数の不動産を投資対象として考えるのです。これを、「ポートフォリオを組成する」と言います。

高齢者は不動産を持たなければいけない

投資対象として見た不動産の最大の強みは、相続税負担が軽いこと、相続税の節税手段となることです。高齢者に対する不動産投資の提案、土地の有効活用や不動産投資は、金融機関やハウスメーカー、宅地建物取引業者から提案される典型的な相続対策の手法です。

その目的は、自己所有又は新たに取得した土地に賃貸マンション(又は賃貸アパート、賃貸オフィスビル)を建築して、財産評価を引下げることにあります。土地と建物の評価額は、約6割引き下げられます。賃貸アパートまたはマンションを建てることによって、節税が可能なのです。投資用マンションの区分所有物件を持っても同じことです。

つまり、相続というイベントで個人財産を減らさないようにするには、金融資産の所有を減らして、不動産を増やさなければいけないのです。

どんな不動産に投資すべきか?慎重に選ぼう!

2019年の不動産市場の動向

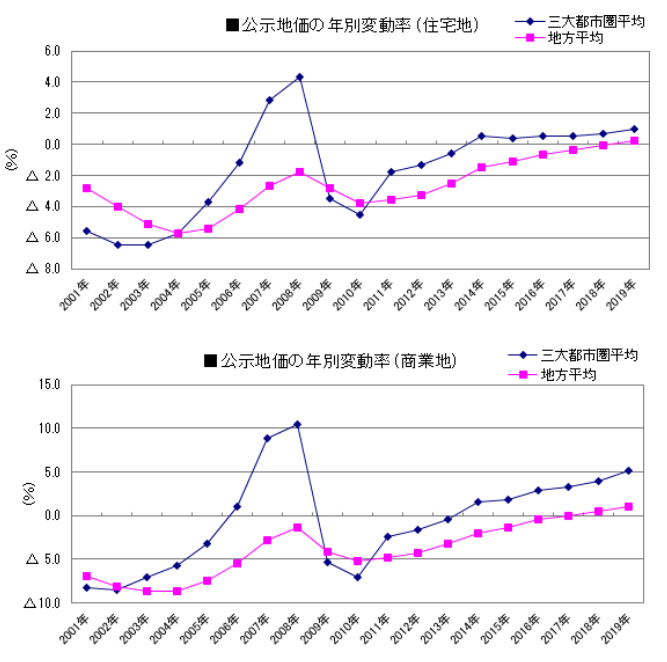

国土交通省から発表された2015年の公示地価によると、全国平均では住宅地が7年連続の下落となったが、下落幅は昨年より縮小して同マイナス0.4%であった。商業地は7年ぶりに横ばいに転じている。地域別にみると、三大都市圏は住宅地・商業地ともに上昇しているが、地方圏は下落が続いている。

【図 公示地価の変動】

(出所:三井住友トラスト不動産「2019年公示地価の動きと不動産マーケットの現状」)

資産運用としての不動産投資の特徴とは

資産運用としての不動産投資には特徴があります。これを理解しておきましょう。

第一に、不動産投資には運用利回りがマイナスの年度があることです。大規模修繕を実施する年度には、収益を上回る費用が発生するし、予想外の空室によって収益ゼロが続いてしまう年度も出てきます。

第二に、投資元本以上のロスが発生する可能性もあることです。不動産の所有者責任のために事故による損害賠償損失を負担したり、土壌汚染などの浄化費用が発生したりすることで、想定外の大きな支出が発生することがあります。

第三に、オーナーや管理会社の経営手法によって運用成績が異なることです。大規模修繕の実施時期、入居者募集や選定方法の判断、賃料設定・売却方法と時期の判断など、オーナーや管理会社の判断によってキャッシュ・フローが変動します。

第四に、売れなくなる危険性があることです。これは流動性リスクが大きいと表現されます。不動産は個性の強い資産であるため、売りたいタイミングにおいて適正な時価で売却できるかどうかわからず、売り急ぎや買い急ぎによって投資成績が変動することになります。

さらに詳細に分析!不動産投資のリスクとリターン

また、不動産のリスク・リターン特性まで分析しましょう。

リスク・リターンの特性は、第一に、運用利回りは安定的であることです。(個々の物件によってばらつきはありますが。)。2019年現在、地価が上昇中の東京都の投資不動産の運用利回りは3%~5%ですが、地価が下落中の地方都市では5%~10%となっています地域的な差異はあるものの、それら利回りが大きく変動することはありません。

第二に、資産価値の変動以上に、実際の売買価格が変動することです。公示価格・路線価や不動産鑑定士による理論価格はあまり大きく変動することはありません。しかし、実際の取引価格は、仲介業者の売却方法、買主側の状況、競合の有無などによって大きく変動してしまいます。

第三に、ミドルリスク・ミドルリターンの投資ということです。すなわち、個々の不動産では短期的見ると大きく変動してしまいますが、中長期の視点で全体として見ると、金融資産ほど大きく変動することはありません。

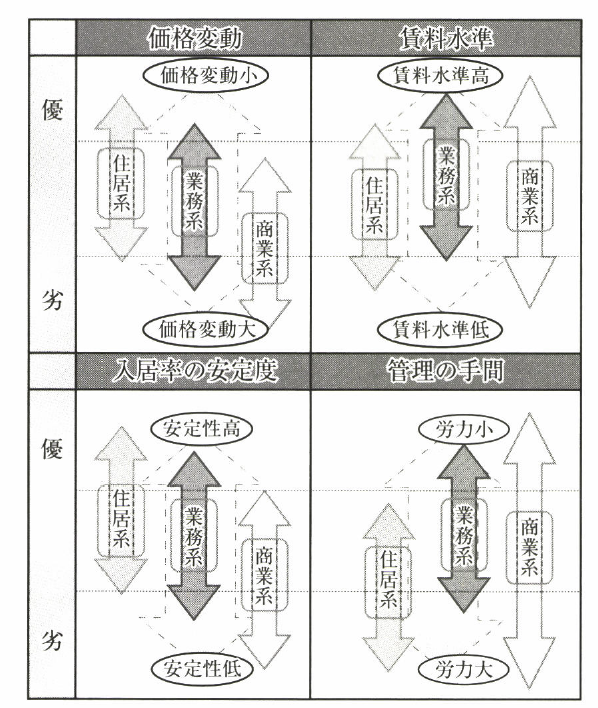

なお、不動産投資でも、期待利回りとリスクには相反する関係があると考えてよいでしょう。たとえば、投資物件の用途別に期待利回りとリスクの関係を示すと以下のようになります。一般的に、賃貸マンションは、期待利回りは小さいがリスクも小さいものです。それが、オフィスビルや商業店舗になると、ハイリスク・ハイリターンの傾向が強くなります。

なお、不動産価格は、長期的には経済成長の影響を受けます。成長する国の不動産価格は上昇しますが、衰退する国の不動産価格は下落します。

一方で、短期的には売買受給の影響を強く受けます。人気が加熱して不動産価格が急騰することもありますが、不況のショックで不動産価格が暴落することもあります。

賃貸用・業務用・商業用で不動産の特徴が異なる

不動産には、賃貸用のものがありますが、オフィスなど業務用のものもあり、店舗など商業用のものもあります。各用途ともに期待利回りに大きな幅がありますが、権利形態、エリア、建物グレードなど、個別物件の特性によって求められる期待利回りは大きく異なります。

資産運用として不動産投資を検討する際は、どの程度の期待利回りを求めるか、すなわち、どの程度のリスクを許容できるかによって、用途を選定することが必要です。

当然ではありますが、首都圏のタワーマンションなど、リスクが低い物件に対しては、投資を希望する人が多く、取得するまでに競争が生じ、結果として不動産価格は上昇します(利回りは低下します。)。したがって、リスクが低ければ、期待利回りも低くならざるを得ないということです。六本木ヒルズの区分所有物件の利回りは、常に2%台です。

逆に、地方の古い商業ビルなど、リスクが高い物件に対しては、投資を希望する人が少なく、結果として不動産価格は下落します(利回りは上昇します。)。したがって、リスク許容度が高い投資家にとって、期待利回りを高く考えることができます。地方では10%を超える利回りの物件があります。買っても、古すぎるため、もはや処分することは不可能な物件であり、壊れるまで持つことになるでしょう。

住居系:賃貸マンション、業務系:オフィスビル、商業系:商業店舗(出所:「プライベートバンキング」上巻)

なお、不動産には価格変動リスクや流動性リスク以外にも、自然災害や火災など実物資産としてのリスクを伴うことになります。富裕層の方々で、「不動産投資は怖い、銀行預金がいい。」と考える方々は、大地震の可能性を心配しています。

このような特性があるため、不動産投資のキャッシュ・フロー分析を行って、期待利回りとリスクを定量的に評価しておくことは不可欠なのです。

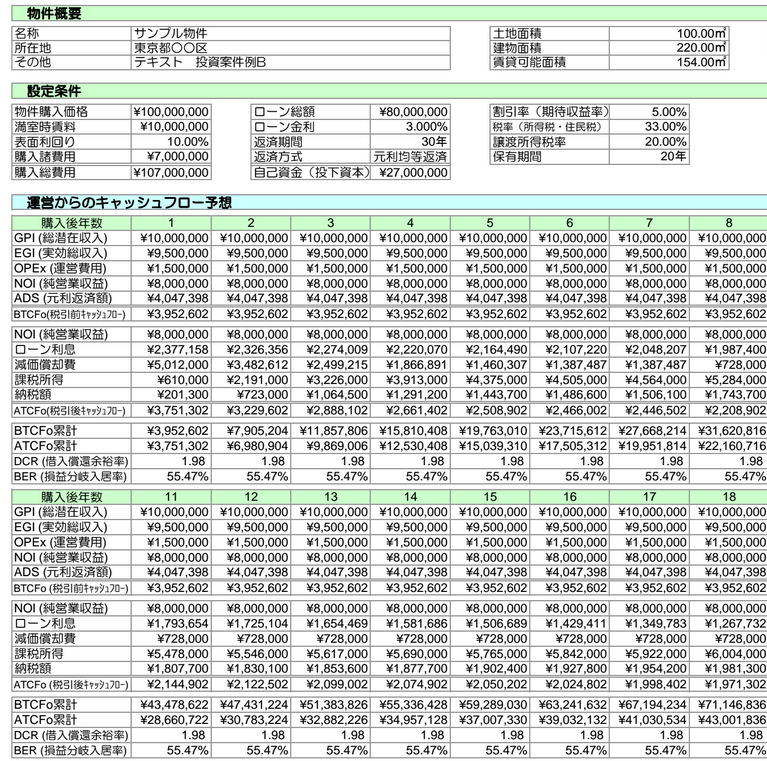

【図 不動産投資のキャッシュ・フロー表】