0120-1000-77/03-4570-0810

受付10:00-17:00(土日祝日除く)

M&A仲介業の利益相反の問題をどのように考えるか?

近年、M&A仲介業者の利益相反取引が問題視されるようになってきました。しかし、片側の利益最大化を追求するM&Aアドバイザーが必ずしも最適だというわけではありません。ここでは、M&A仲介業者による利益相反取引のデメリットだけではなくメリットまで解説しましょう。

事業承継支援コンサルティング研究会のメンバーが利益相反取引について解説します。

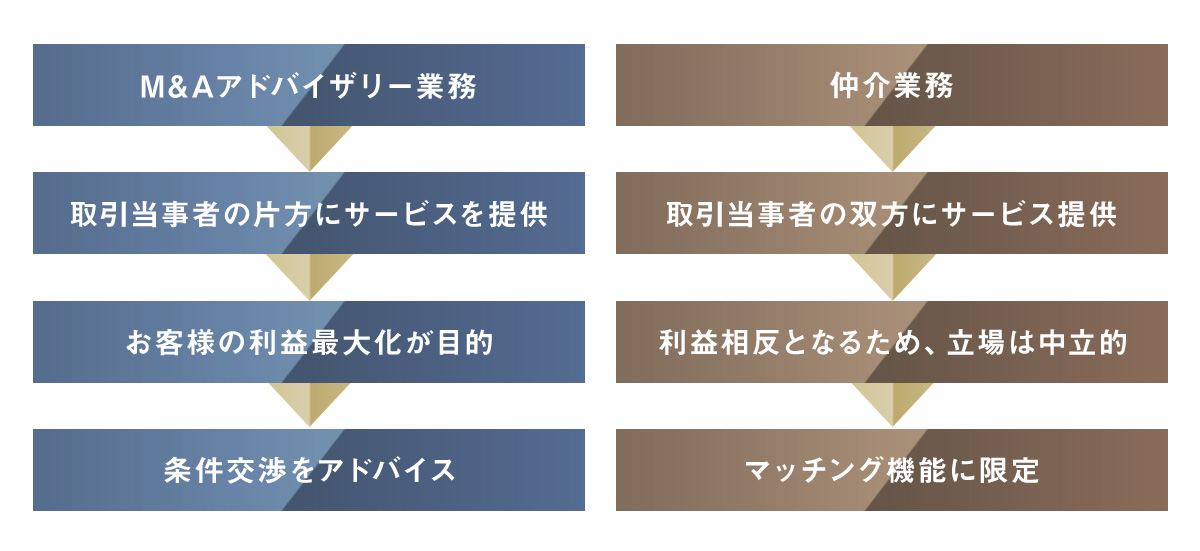

M&A仲介業とM&Aアドバイザー(FA)の比較

2020年12月18日、行政改革担当相の河野太郎氏は、ご自身のブログで、M&A仲介業者の利益相反問題を取り上げ、以下のようにコメントしています。

中小企業庁は、「中小M&Aガイドライン」を策定し、売り手と買い手双方の一者による仲介は利益相反となり得る旨を明記し、両者から手数料をとっているなどの不利益情報の開示を徹底するなどリスクを最小化する措置を講じること、他のM&A支援業者などにセカンドオピニオンを求めることを許容する契約とすることを求めています。

中小企業庁は、来年3月までにそれらをさらに徹底する措置を確定し、来年夏までにその仕組みが動き出すように務めています。

衆議院議員 河野太郎公式サイト

M&A仲介業の利益相反取引の何が問題となるか、その情報を整理しましょう。まず、M&Aを行う企業に対して助言を行う専門家として、M&A仲介業者とM&Aアドバイザー(FA)があります。これらを比較してみましょう。

M&A仲介業者は、当事者双方にM&A助言サービスを提供します。条件交渉に関与すると利益相反の問題が生じるため、中立的な立場をとり、マッチング機能に重点を置きます。

一方のM&Aアドバイザー(FA)は、当事者の片側のみにM&A助言サービスを提供します。顧客の利益最大化が目的であるため、取引条件の交渉に深く関与します。

M&Aで利益相反が伴うM&A仲介業が雇われる理由は?

利益相反が伴うにもかかわらず、M&A仲介業者がなぜ雇われるのでしょうか?

M&A仲介業者とは

M&A仲介業者とは、同一のM&A専門家がマッチングを行った結果、売り手と買い手の両方からM&A助言を委託され、両者の交渉を調整し、M&A実務の遂行をサポートする専門家のことをいいます。

売り手と買い手どちらか一方の利益の最大化を目指すものではありません。両者の利益の中間地点を目指し、妥協点を探る調整役となります。

M&Aで仲介が行われる理由は?

わが国の中小企業のM&Aにおいては、M&Aアドバイザリーではなく仲介でM&A助言を進めるケースが一般的です。それは、売り手が高齢の個人オーナーであるケースにおいて高値売却が追求されるケースはほとんどないことが最大の理由です。

たとえば、70歳の高齢者が数千万円~1億円超という一生涯で使いきれない現金を手にする取引がM&Aです。オーナーは、1億円くらい割安に売ってしまったとしても構わないのです。価格よりも、従業員の幸せ、引退後の安らかな生活のほうが重要です。

また、M&A助言する専門家にとって、そもそも成約確率が低いサービスなので、両手取引にしないと採算性を確保することができないという理由もあります。一般的に、営業担当者がM&Aを10件担当しても、そのうち1件成約すればいいほうです。成功報酬ですからM&Aが成約しなければタダ働きとなります。

成約できた1件で大きく稼がないと、M&A助言というビジネス自体が成立しなくなります。

M&Aで利益相反が伴わないM&Aアドバイザー(FA)が選ばれる理由は?

仲介のほうが効率的に見えるにもかかわらず、M&Aアドバイザー(FA)が雇われるのはなぜでしょうか?

M&Aアドバイザー(FA)とは

M&Aアドバイザーとは、FA(Financial Advisor、ファイナンシャル・アドバイザー)とも呼ばれ、買い手または売り手いずれか片側にのみM&A助言を行う専門家をいいます。M&Aアドバイザー(FA)の提供する業務のことをM&Aアドバイザリー業務といいます。

M&A案件は、売り手側の売却ニーズを起点としてスタートしますから、最初にM&Aアドバイザー(FA)は売り手に雇われることになります。マッチングでは、M&Aアドバイザー(FA)は、売り手だけの利益最大化を追求するため、競争入札(オークション)を行います。相見積もり(いわゆるアイミツ)です。複数の買い手候補から同時に価格や条件の提示を受けるのです。

一方の買い手候補は、すべてそれぞれM&Aアドバイザー(FA)を雇います。それゆえ、買い手候補の数だけM&Aアドバイザー(FA)が存在しているということで、M&Aの専門家がとてもたくさん存在している状況です。

M&Aで片側アドバイザリーが求められる理由は?

上場企業は、基本的にM&Aアドバイザー(FA)を雇い、M&A仲介業者を雇うことはありません。上場企業がM&Aアドバイザー(FA)を選ぶ理由は、取締役に善管注意義務や忠実義務があるからです。

株主利益を考えて、M&Aの手続きを適正に進めているか、取引価格や条件が妥当であったか、説明しなければいけません。株主に対する取締役の責任をきちんと果たすために、M&Aアドバイザー(FA)を雇うのです。

一方、非上場の中小企業のM&Aの場合、経営者と株主が同一であることが多いため、取締役の善管注意義務や忠実義務は問題となりません。それゆえ、M&A仲介業者を雇うケースが一般的となります。

したがって、M&A仲介業者とM&Aアドバイザー(FA)の相違点は、株主の利益を最大化するように助言するか否かということです。

M&Aで問題となる利益相反取引とは何か?

そもそも「利益が相反する」とは何を意味するのでしょうか?誰の利益でしょうか?

「利益相反取引」とはどういう意味か?

利益相反取引とは、利害の対立する当事者双方に対して同じサービスを提供し、その対価として報酬を受け取ることをいいます。

M&Aの場合は、買い手と売り手の双方に対して、M&A助言というサービスを提供し、その対価として報酬を受取ることになります。したがって、M&A仲介業者が提供するサービスは、利益相反取引です。

「利益相反取引」がなぜ問題視されるか?

M&A仲介業者がここまで問題視されるのは、利益相反取引の問題があるからです。

ここで、M&A専門家には忠実義務があり、顧客の利益のために働くべきだと考えたとしましょう。

買い手の利益になる助言を行えば売り手の利益を害してしまい、逆に、売り手の利益になる助言を行えば買い手の利益を害してしまいます。

M&Aにおける価格交渉を考えてみましょう。基本的に、買い手は「最も安い価格」で買収したいと考えますが、売り手は「最も高い価格で売却したい」と考えます(現実はそんなことは考えませんが)。

M&A取引において当事者の利害は対立しており、双方の利益を同時に実現するアドバイスの提供は、理論的に不可能です。

この結果、M&A条件交渉において、買い手と売り手の顧客の両方にアドバイスを提供できないことになります。いずれかの利害を害さないかぎり、助言することができないのです。

M&A仲介の利益相反取引のデメリットは売却価格の低下

M&A仲介のデメリットは、売り手側の利益が犠牲となることです。その理由は、M&A仲介業者による囲い込みと、売り手側の交渉戦術が無効となることにあります。

M&A仲介業者による囲い込み

M&A仲介は、両手取引です。両手取引とは、売り手と買い手の両方から報酬をもらう取引のことをいいます。したがって、M&A仲介業者は、自ら買い手を見つければ、片手取引と比べて報酬が2倍になります。

それゆえ、ほぼ全てのM&A専門家は「片手のM&Aアドバイザリーではなく、両手の仲介をしたい。」と思っています。それが自然な発想なのです。

そうしますと、M&A仲介業者は、自社の馴染みの顧客の中から買い手を探し、無理やりでもM&Aを成約させようと努力します。なぜなら、他のM&A専門家が就いている買い手とのM&Aが成約してしまえば、買い手側から報酬をもらえず、片側取引となってしまうからです。

たとえば、こんな事例がよくあります。あるM&A仲介業者から「この会社を買収しませんか」と提案されたが、仲介手数料を支払うと約束しないかぎり情報提供しないと仲介を強いられるケースです。仲介手数料を出す買い手にしかM&A情報を提供しないとすれば、売り手には売却チャンスの喪失という不利益が生じます。

仲介(両手取引)を狙うM&A仲介業者は、最も高い価格を出す買い手を探す努力など行いません。そんなことをしていて取引に失敗すれば、報酬を2倍もらうことができなくなるからです。それよりも、自社の顧客である買い手候補が希望する買収価格で、なんとか売り手を納得させようとします。

M&A仲介が入ると売り手の交渉戦術は無効に

M&Aでアドバイスの対象となるのは、すべて交渉事です。そして、交渉のプロセスにおいて、M&Aアドバイザー(FA)はお客様に対して検討すべき事実はすべて開示しなくてはなりません。

しかし、M&A助言する専門家が仲介の状態にあるとすれば、たとえば売り手の交渉戦術の手の内が、買い手に筒抜けになってしまいます。

たとえば、売り手が「ここまでならば妥協できる下限価格」を決めていたとしても、それがM&A仲介会社を通じて買い手に流れてしまい、高値で売却できる機会が失われてしまいます。

あるいは、他の買い手候補との交渉に切り換えようとしても、その情報がすぐに買い手の耳に入ってしまうため、価格交渉の駆け引きができなくなってしまいます。

もし、交渉相手が今の買い手候補以外に見つからないという不利な状況にあったとしても、それを相手に知られてしまうことになるでしょう。売り手にとって不利な情報までもすべて買い手に筒抜けになり、価格交渉において買い叩かれることになってしまいます。

「売り手に不利な事柄をすべて知り得る売り手のM&Aアドバイザーが、同時に買い手のM&Aアドバイザーでもあれば、売り手にとって致命的な失敗をもたらす可能性があることは明確」

服部暢達「M&A成長の戦略」東洋経済新報社、1999年

このようにM&A仲介は、一般的に売り手の顧客から警戒されるものなのです。

M&A以外では利益相反取引をどう扱うのか?

会社法の取締役、民法上の代理人、弁護士、宅地建物取引業、銀行に関する利益相反取引はどのようになっているでしょうか。M&A以外の分野における取り扱いや法令を確認しておきましょう

会社法における「利益相反取引」とは

会社法における利益相反取引とは、取締役が自己の取締役という地位を利用して自己又は第三者の利益を図ろうとすると、結果として、会社が損害が生じる危険性があることから、会社の利益を守るため、取締役が、事前に取締役会や株主総会において利益取引を行うことについて承認を受けなければならないというものです。

民法のおける「利益相反取引」とは

民法において直接的に利益相反取引の規定はありませんが、代理人の双方代理の禁止の規定があります。代理人は、同一の法律行為のために、原則として、当事者双方の代理人となることはできないものとされています。

双方代理が禁止されている理由は、代理人がどちらか一方の当事者に有利な取引条件で契約を締結する、すなわち、どちらか一方の当事者に不利な取引条件で契約を締結するおそれがあるからです。

それでは不動産仲介業者やM&A仲介業者の仲介が民法上禁止されているのかといえば、そうではありません。彼らは代理ではなく「媒介」を行っており、民法上の双方代理に該当しないからです。

弁護士が回避する「利益相反取引」とは

弁護士は、民法の双方代理は絶対に行いません。弁護士法においても利益相反を伴う事件を受任することは禁止されています。

例えば、相続のときの遺産分割での係争事件です。利益相反になるため、長男と次男の双方の代理人にはなりません。

宅地建物取引業における「利益相反取引」とは

不動産売買では、宅建業者が仲介(媒介)(両手取引)を行うことが一般的です。

欧米では、不動産売買の仲介が禁止されている国もあります。しかし、わが国では、戦後間もなく成立した宅地建物取引業法で、片側に就く代理に加えて、両側をつなぐ仲介(媒介)が認められています。

既得権益として、不動産業界は媒介(両手取引)を続けており、不動産業界全体で両手取引の禁止には猛反対しています。2009年夏に政権を取得した民主党は、媒介(両手取引)を法律で禁止しようと試みましたが(民主党政策集「INDEX2009」:不動産仲介業者の双方代理の原則禁止(両手仲介(両手取引)の禁止)」を提言。)、不動産業界の猛反対により制度化を断念しています。

不動産業界の媒介(仲介/両手取引)がM&A業界でも援用されているのではないでしょうか。

M&A仲介業者はマッチングを重視して利益相反を回避

売り手の利益を害すると言われているM&A仲介ですが、どのように利益相反の問題を解決しているのでしょうか。

M&A仲介業者はマッチング機能に重点を置く

一般的に誤解されていることが多い用語ではありますが、「仲介」と「M&Aアドバイザリー」は、その目的・内容・性質が大きく異なります。

M&A実務における仲介とは、取引相手方を見つけて紹介し、ニーズのマッチングを図ることをいいます。

そもそもM&Aアドバイザー(FA)の機能として、マッチング機能とコーディネート機能があります。ここで、仲介とはまさにマッチング機能のことを意味しています。つまり、M&A仲介業者はマッチング機能に限定してサービスを提供している会社なのです。

M&A仲介業者のマッチング機能の価値は、結婚情報サービスをイメージするとわかりやすいでしょう。昨今、「婚活」がブームになっています。結婚したくても相手が見つからないという独身の人達が、結婚情報サービスを利用するケースが増えているようです。結婚情報サービスは、相手を探し出すという大きな課題を解決する重要な機能を提供するものです。

しかし、結婚情報サービスは、お相手を紹介することに限定したサービスです。デートの現場に同席したり、結婚のプロポーズの台詞までアドバイスしたりすることはありません。つまり、結婚情報サービスの価値は、そこに登録する多数の会員情報を活用した「マッチング機能」にあるのです。

このような結婚情報サービスと同じく、M&Aの世界においてマッチング機能を提供しているのが、M&A仲介業者です。

M&A仲介業者は、条件交渉など顧客の利害に係る交渉には深く関与せず、マッチング機能に重点を置いたサービスを提供します。これによって、M&A仲介業者は、利益相反から生じる問題を回避しようとしているのです。

良いお相手が見つかればM&Aは90%成功したようなものです。価格など条件交渉は顧問弁護士に助言してもらってください、あとは知りませんから勝手にやってくださいというのがM&A仲介業者のスタンスです。それで問題ないのです。

M&A仲介業者の利益相反取引のメリットはスムーズな取引成立

利益相反取引は「悪いこと」と批判されることが多いようですが、メリットもあります。

利益相反だけが顧客の不利益となるわけではない

確かに、利益相反取引には売り手の利益を犠牲にするというデメリットがあります。しかし、M&Aにおいて当事者が被る不利益は、M&A仲介業者による利益相反取引だけではありません。利益相反取引だけを悪者にするのは間違っています。

売り手の不利益として、「高値売却を追求しすぎて売却のタイミングを逃し、結果として業績悪化によって売却できなくなった」というケースや、「売却後のPMI(対象事業と買い手側の事業の組織統合)に失敗して、損害賠償を請求された」というケースがあります。

現実のM&A実務の現場では、M&A仲介業者の利益相反による不利益よりも、PMIの失敗による不利益のほうが大きいと思われます。また、売却のチャンスを失ってしまうようなケースは致命的な大失敗です。

M&A仲介のメリット(1)潔く決断できる

売り手片側のM&Aアドバイザリーは、複数の買い手を競わせる競争入札(オークション)となることから、高値売却を追求する売り手によって採用される進め方となります。このような競争入札を求める売り手は、条件交渉において容易に妥協せず、「うちの事業はもっと高く売れるはずだ」と納得できるまでM&A取引を実行しようとしません。

そうしてM&Aを先延ばしにするうちに、対象事業の業績は悪化し、買い手候補がスーッと消えてしまうのです。すでに経営への意欲を失い、事業の現金化しか考えていない社長が経営しても、事業がうまくいくはずがありません。ほとんどのケースにおいて、M&Aによる売却を考えだした後の業績は下がる一方です。

結果的に高値売却を追求する売り手は、誰にも売却できず廃業を迎えることになってしまいます。この流れで事業承継が手遅れになるケースが非常に多く、廃業が社会的な問題の一つになっているのです。

高値売却にこだわりすぎることで売却の失敗という悲劇を迎えるのであれば、たとえ利益相反があったとしてもM&A仲介業者の後押しによって買い手と売り手の交渉をグルグル巻きにし、強引にでも勢いでM&Aを成約させたほうが、結果として「あのとき売却しておいて良かった」と思うケースが多いのです。

M&A仲介のメリット(2)従業員から恨まれない

売り手片側のM&Aアドバイザリーによれば、競争入札(オークション)によって、売り手は高値売却を追求することになります。しかし、交渉がうまくいった結果として買い手にとってギリギリの最高値で取引してしまうと、買い手にとっての投資負担が重くなり、買収後の投資回収が苦しくなります。

そうなると、経営効率化のために従業員の給与水準を減らす、間接部門の人員を削減するなど、従業員へしわ寄せがいくのです。

この点、黎明期からM&A仲介業を営んでいたレコフの創業者である吉田允昭氏は、次のように述べています。

従業員一人一人を見ると「合併すれば経理部長は一人になる、この人や家族の人生はどうなるのだろう…」と、それは真剣な気持ちになり、そこに心が通います。であれば合併後1年間は経理を2つ置くといった取り決めを最初の段階で行うことも出来ます。従業員や取引先の心をくみ取り、痛みを感じることが出来なかったらM&Aの仲介はできません。

知財問屋 片岡周太郎商店 吉田允昭氏インタビュー

ここではPMIにおける従業員の利益が説明されています。M&A対象事業の間接部門で働く従業員は解雇される可能性が高いということです。解雇された従業員は、元上司である社長をひどく恨むでしょう。「あいつのおかげで俺は失業してしまった!ひどい奴だ!」と。

売り手の社長は、従業員から恨まれるようなことはしたくありません。これまでの感謝の気持ちを込めて、従業員に幸せになってもらいたいと思うはずです。

そのため、中小企業の多くの売り手は、「売却価格が安くなったとしても、従業員の継続雇用を確保してくれたら、それでいい。」と話すのです。つまり、自らの利益を犠牲にして、従業員の利益を図ろうとします。

M&A仲介業が行う利益相反取引は、買い手が安く買うことができるものであり、それは結果として従業員の利益を優先するものです。それによって売り手の社長は引退後に従業員から恨まれない、安らかな老後を送ることができるというメリットを得ることができるのです。

片側M&Aアドバイザリーにもデメリットがある

一方、M&Aアドバイザー(FA)にもデメリットがあるため、あえてM&A仲介が行われることもあるのです。

M&Aアドバイザー(FA)は、買い手または売り手の片側の利益最大化を職務とするため、利害の対立点を明確にし、お互いに一方的に利益を主張し合います。これによって、交渉が先鋭化してまとまりにくくなるというデメリットが存在しています。

特に、M&Aアドバイザー(FA)が顧客の期待に応えようと、相手側に過度な要求を行なうことで、交渉自体を決裂させてしまうことがあります。顧客に取引条件の妥協を強いるとすれば、M&Aアドバイザー(FA)の点数が下がってしまうからです。

また、M&A成立後において売り手側の経営者が対象事業の運営に協力することがPMI(ポスト・マージャー・インテグレーション、M&A後の組織統合)の重要なポイントとなりますが、厳しい条件交渉を行うと買い手と売り手との人間関係に禍根を残してしまい、PMIがうまく進まなくなって利益を失う可能性も考えられます。

M&A助言に係る銀行の利益相反取引

M&Aでは多額の現金が動きますので、何らかの形で銀行預金を利用することになります。融資や資産運用といった他のサービスとの関連でM&A助言に問題が生じるケースに注意しましょう。

銀行におけるM&A助言と融資との利益相反

M&A案件が発生すれば、買い手側に資金調達ニーズが生じるため、銀行は融資のビジネス・チャンスを獲得したいと考えます。その一方で、銀行にはM&A助言という仕事もあります。銀行が、買い手側への融資と同時に売り手側のM&Aアドバイザー(FA)に就いてしまうと、融資とM&A助言が利益相反の状態に陥ります。

また、買い手となりうる上場企業のほとんどは、主要なメガバンク(都市銀行)と何らかの取引関係を有しています。そのような状況のもとでは、売り手側のM&Aアドバイザー(FA)に銀行が就くことには、銀行の利益相反をもたらす可能性が極めて高いのです。

利益相反する二つのサービスを同時に提供する場合、銀行は、売り手の利益を犠牲にして、融資を行う買い手の利益を図るおそれがあります。

銀行におけるM&A助言と債権回収との利益相反

よくある話ですが、銀行は、経営が悪化した大口貸出先から債権回収を図るために、子会社売却による投資回収を強いることがあります。

「債権回収のためには、回収期限までに何がなんでも子会社を売ってもらいたいと考える銀行があっても全く不思議ではありません。」

服部暢達「M&A成長の戦略」東洋経済新報社、1999年

銀行におけるM&A助言と投資商品販売の抱き合わせ

利益相反という観点からは、銀行の子会社である証券会社によるM&Aのアドバイスも同じです。中小企業オーナーのM&Aでは、多額の売却代金が顧客の手元に入ってきますから、それを使って金融商品を購入してもらうことが期待できます。そのため、証券会社には、売り手には何としてでも事業を売却させようというインセンティブが働いてしまいます。M&A助言に係る手数料だけでなく、資産運用に係る手数料収益が獲得できるからです。

不動産も同様です。不動産を売却すると、多額の売却代金が顧客の手元に入ってきますから、それを使って金融商品を購入してもらうことが期待できます。グループの信託銀行が獲得する不動産の媒介手数料だけでなく、資産運用に係る手数料収益が獲得できるのです。

以上のように、銀行にしてもその子会社の証券会社にしても、金融機関のM&Aアドバイザリー業務は、既存取引と利益相反する構造的な問題を有しています。

銀行への相談を先行させるM&Aの売り手

M&Aで売却したい売り手は、初期段階から銀行(特にメインバンク)と情報を共有することになります。ほとんどの中小企業オーナーは、会社の借入金の連帯保証人になっており、M&Aの結果として連帯保証人の地位を解除してもらいたいからです。

銀行の利益相反取引は金融庁からの監督を受ける

銀行がM&A情報を入手したならば、自社またはグループの証券会社をM&Aアドバイザーとして雇うように提案します。

その際、銀行はM&A仲介を絶対に提案しません。なぜなら、銀行は金融庁の監督下にあり、利益相反取引は「コンフリクト・マニュアル」というルールによって規制されているからです。

融資とM&A、融資と不動産売買だけでなく、M&A仲介も代表的な利益相反取引であり、仮にこれを銀行が行ったとすれば、すべて金融庁に報告しなければいけません。法令違反というわけではありませんが、金融庁からの厳しい指導が入りますので、実質的にM&A仲介は禁止される状況となっています。

地方銀行はM&A仲介業者への紹介によって金融庁の監督から逃れる

M&A仲介ができないとすれば、地方銀行によるM&A助言というビジネスを成立させることが難しくなります。採算性を確保できないからです。そうすると、廃業が進む地方の中小企業の事業承継問題を解決することができません。

そこで、多くの地方銀行は、金融庁の監督を逃れるため、M&A仲介業者へ仕事を依頼することによって、利益相反取引となるM&A助言を隠します。M&A仲介業者にM&A案件を紹介し、そこから紹介料収益(通常はM&A仲介業者の報酬の30%)をもらうのです。そこでの地方銀行は、顧客関係の維持(RM、リレーションシップ・マネジメント)を担当し、一方のM&A仲介業者がM&A助言を担当するという役割分担が行われます。

これによって、地方銀行は、利益相反取引となるM&A助言には直接関与せず、間接的にM&A仲介を推進することができるのです。

それでは、銀行が本来あるべき売り手片側のM&Aアドバイザーとして雇われるとよいのでしょうか。これまで述べたように、銀行の立ち位置によっては、顧客の利益の一部が犠牲にされる危険性があることは十分に認識しておかなければなりません。

融資や資産運用といった本来の金融サービスを提供する銀行が、純粋にM&A助言だけで顧客の利益最大化を実現するようなサービスを提供することは、そもそも困難なのです。

利益相反だけでない!M&A専門家の問題点

M&A仲介業者とM&Aアドバイザー(FA)には、自らの成功報酬を最優先する姿勢、難易度の高い取引への不適切な助言という問題点があります。

M&A専門家は成功報酬とボーナスだけを考える

M&A仲介だけでなく、M&Aアドバイザー(FA)にも問題があります。M&Aアドバイザー(FA)の営業担当者は、M&A案件の成約によって成績が決まり、それによって会社からボーナスをもらいます。M&A仲介業者の平均年収がいつも全国ベスト10に入っているのは、高額なボーナスをもらっているからです。

M&Aアドバイザー(FA)として代表的な投資銀行でも例外ではありません。強引な後押しによって、買主が損失を被るケースが多発しているのです。東芝による米国原子力事業買収の大失敗は有名な話でしょう。

投資銀行のM&A担当者は、極めて優秀な人材が揃うエリート集団です。投資銀行が日本の大企業へ理詰めで買収の妥当性を説明し、総力をあげて成功報酬を狙うのです。

M&A仲介業者であれ、投資銀行であれ、そこに所属する営業担当者はサラリーマンです。無理なM&Aを顧客が実行して、その結果、M&Aが失敗し破綻しても、自ら責任を取る必要がありません。自分のお金でM&Aを実行するわけではなく、他人のふんどしで相撲を取るのです。事後的に顧客とのトラブルが生じても、そのとき営業担当者はM&A部門から異動か転職でいなくなっているでしょう。とにかく短期間でM&Aを成約させてボーナスを稼ごうとするのは当然です。

このような失敗が多発するのは、営業担当者の業績を決めるのはM&Aの「質」(顧客の利益)ではなく、「量」(手数料金額)となっているからです。目標というムチ、賞与というアメがあるため、営業担当者は、高額な成功報酬を勝ち取るために、顧客に強引に買収を実行させようとします。

売り手にとってみれば、多少割安に売却されたとしても多額の現金が入りますから、大きな問題ではありません。しかし、買い手にとってみれば、多額の投資から大きな損失が発生します。M&A専門家には「M&A中止」を助言する機能がないため、顧客は強引に背中を押されてしまうのです。

この点、米国の有名なM&Aバンカー、ケン・モーリス氏は、以下のようにコメントしています。これがM&A専門家の本来あるべき姿でしょう。

「悪質なM&Aをやめるよう経営者に言うべきときがある。感謝されても報酬はゼロ。バンカーとはおかしな商売だ。」

ケン・モーリス氏(Moelis & Company CEO)

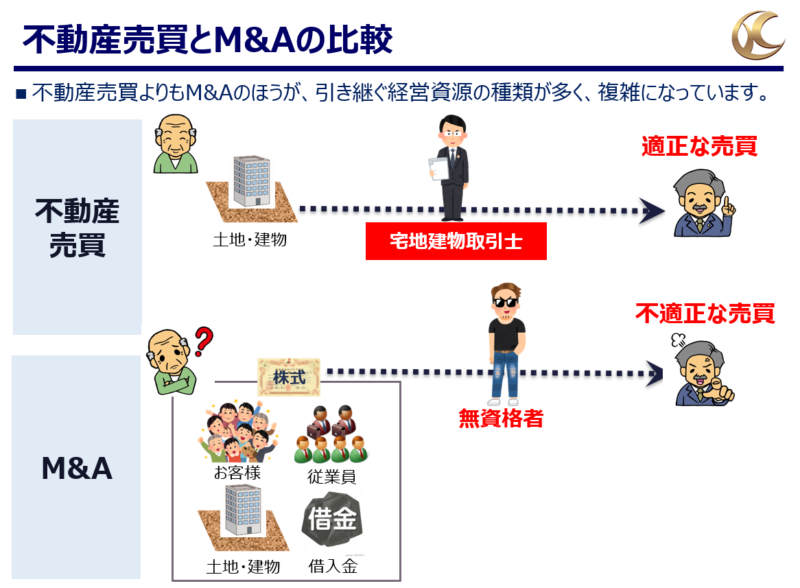

M&A助言における国家資格の必要性

不動産売買とM&Aは、いずれも高額な資産の売買という点で似ています。

不動産は、土地・建物の売買です。その売買の適正化を図るために、宅地建物取引業法に基づく宅地建物取引士という国家資格を有する専門家が助言しています。

これに対して、M&Aは、土地・建物だけでなく、現預金、運転資金、借入金をはじめ、知的財産権、従業員との雇用契約、顧客との取引契約といった無形資産まで幅広く含んだ「事業」そのものの売買です。

しかしながら、適正なM&A取引を担保するための法律は無く、また国家資格も制度化されていません。

不動産取引(土地建物の売買)には国家資格がありますが、それよりも難易度が高いM&A取引(事業の売買)に国家資格が無いのです。M&Aの適正化には国家資格が必要になると考えられます。

M&A仲介やM&Aアドバイザリーを学ぶセミナー・研究会へ参加しましょう

事業承継やM&Aという難しい経営課題を解決することができる専門家を目指す方々は、事業承継支援コンサルティング研究会に参加し、事例研究、書籍執筆、グループ・ディカッションに励んでいます。東京都中小企業診断士協会認定のセミナー・研究会です。

M&A専門家には幅広い知識と能力が必要です。

・コーポレート・ファイナンス(財務・金融)

・会計・情報システム

・企業経営(経営学)

・民法・会社法・金融商品取引法

・税法(所得税、法人税、消費税、相続税)

・宅地建物取引業法

M&A助言は高収益ビジネスですが、実務の「未経験者」がなんとなく稼げそうだからといってM&A助言ができるというものではありません。すでに実務を経験している専門家でも、不断の努力と研鑽が求められているのです。