0120-1000-77/03-4570-0810

受付10:00-17:00(土日祝日除く)

親族内承継の株式承継の方法と後継者が負担するリスクとは?

株式評価は毎年上がり続ける

親族内への株式承継の方法は、大きく分けて「贈与(無償の譲渡)」「有償の譲渡」および「相続」の3つ方法になります。

贈与をさらに細分化すれば、暦年贈与、相続時精算課税制度による贈与、経営承継円滑化法に基づく納税猶予制度による贈与の3つに分けられることになります。どのような方法によった場合でも、株式承継時に何らかの税金が発生することは避けられません。

このほかにも公益法人に寄附する方法や、従業員持株会を活用する方法がありますが、これらは富裕層や大企業のための特殊な方法でしょう。これらの方法の中で、贈与と有償譲渡は、企業オーナー(現経営者)の生前に、自社株式を後継者へ承継する方法です。生前に承継しない場合は、結果として相続まで株式を持ち続けることになります。

選択すべき承継の方法は、その経営者や後継者の置かれる状況によって異なります。特に、推定相続人の遺産分割の方向性や、親族の状況によって異なってくることでしょう。

いずれにせよ、問題となるのは、優良な事業であればあるほど、自社株式の評価が高くなることです。すなわち、業績好調の会社の株式の企業オーナーが保有していると、その個人財産の大きさは、毎年どんどん大きくなり、相続税はどんどん膨らんでいくことになります。

事業の業績が利益を計上し続けており、現在の企業オーナーが何もしなければ、後継者が将来支払うと想定される相続税が年々増えていきます。高い利益水準に対して多額の法人税を支払ったうえに、将来の相続税負担も大きくなるという厳しい状況です。そこで、後継者へ株式を承継するタイミングを早くすることが課題となります。

親族内承継も失敗するリスクがある

親族内の承継にもリスクが伴います。大きなものとして、以下の2つのリスクが挙げられます。

一つは、事業が存続できなくなるリスクが伴います。たとえば、現経常者の能力に依存していたため、経営者の引退によって一気に経営の機能が低下してしまい、それによって業績が悪化することがあります。

例えば、現経常者の子供を後継者にしたとき、その事業承継に古参役員や従業員からの信任を得られず、従来の経営管理体制が分裂することがあります。また、事業に必要な優秀な人材の忠誠心が失われ、退職してしまうこともあります。さらに、子供が経営者として未熟であったため、取引先や得意先との関係を維持することができず、取引が停止になることもあります。

第二に、親族内で支配権争いが起こってしまうリスク、いわゆる争族リスクが伴います。子供が複数いる家族で、後継者を明確に決めなかったことによって、とりあえず、複数の後継者を想定することがありますが、兄弟に株式を分散させててしまった場合、先代経営者がいなくなった後に、経営権をめぐる争いが生じることがあります。

また、相続財産のほとんどが自社株式であったために、後継者ではない相続人にまで株式を相続してしまった場合、後継者ではない相続人からから株式の買い取り請求がおきる可能性があります。経営に関与していないのだから、現金化してくれという要望です。これに応じれば、自己株式取得の場合、会社から多額の現金が流出することになり、事業の資金繰りを悪化させます。

このような親族間の争いが生じれば、従業員が動揺し、士気が低下したり退職者が出たりする事態を招くため注意が必要です。

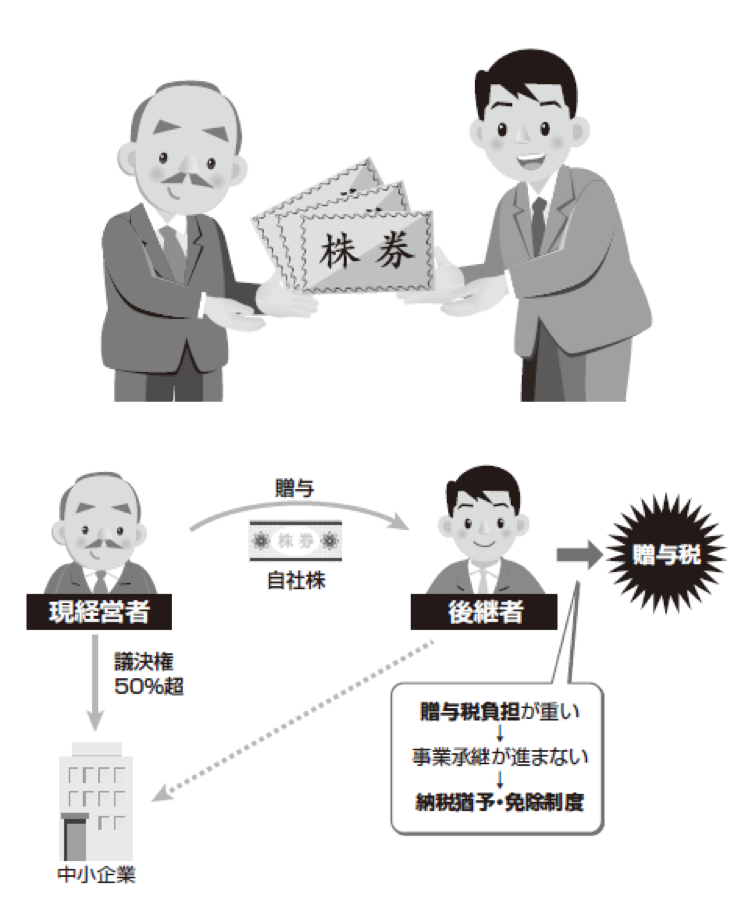

生前贈与による株式承継

親族内承継においては、先代経営者から後継者に対し、株式や事業用資産を贈与により移転する方法が一般に用いられています。

相続時に株式を承継するとすれば、遺産分割や納税資金の問題が発生することがあります。すなわち、事業承継直後の後継者には資金力が不足していることが多く、場合によっては会社財産が後継者の納税資金に充てられることもあります。この場合、事業承継直後の会社に多額の資金負担が生じることとなり、事業承継の大きな障害となってしまいます。

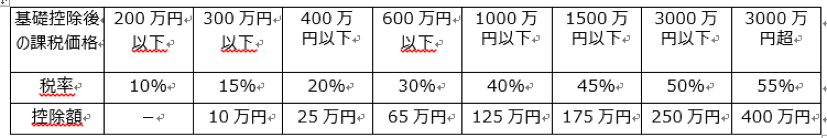

暦年課税制度による贈与

財産を生前贈与する場合、贈与税が課税されます。いわゆる暦年課税贈与を活用する場合、年間110万円の基礎控除を受けることができます。一方、税率は10%~55%の累進課税であるため、株式の評価額が高い場合には贈与税も非常に高額となり、後継者に多くの株式を贈与することが困難となる場合があります。

【参考】贈与税の税率:一般贈与財産用(一般税率)

※兄弟間、夫婦間、親子間で子が未成年者の場合等に適用されます。

※兄弟間、夫婦間、親子間で子が未成年者の場合等に適用されます。

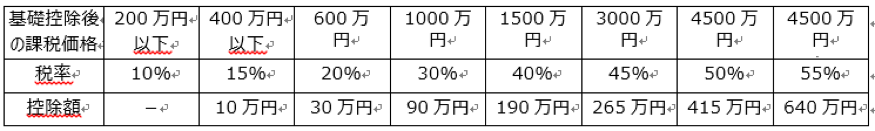

【参考】贈与税の税率:特例贈与財産用(特例税率)

※直系尊属(祖父母や父母など)から、その年の1月1日において20歳以上の者(子・孫など)への贈与税の計算に適用されます。

※直系尊属(祖父母や父母など)から、その年の1月1日において20歳以上の者(子・孫など)への贈与税の計算に適用されます。

相続時精算課税制度による贈与

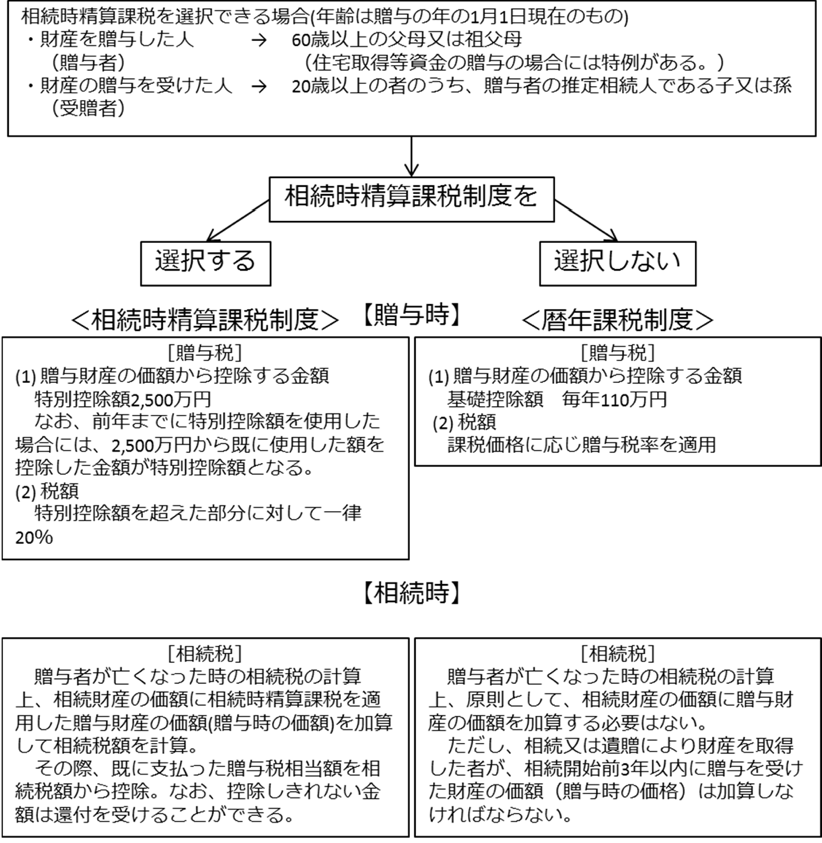

生前贈与を行う場合、上記①の暦年課税贈与によることが原則ですが、受贈者の選択により、「相続時精算課税制度」の適用を受けることができます。同制度の概要は以下のとおりです。

・相続時精算課税を選択できるのは(年齢は贈与の年の1月1日現在のもの)、贈与者が 60 歳以上の父母又は祖父母であり、受贈者が20歳以上かつ贈与者の推定相続人である子又は孫に該当する場合に適用できます。

・贈与税は特別控除により累積で2,500万円までは課税されません。

・贈与額が2,500万円を超えた場合、その超えた部分については一律20%の贈与税が課税されます。

・贈与財産の価額は、贈与者について相続発生時に、相続財産の価額に合算 され、相続税において精算されます(贈与時に贈与税を納付していた場合、納付すべき相続税額から控除されます。)。

ただし、いったん相続時精算課税制度を選択すると、その後同一の贈与者からの贈与については同制度が強制適用され、暦年課税制度によることができません。

また、贈与者の相続時には、贈与財産の贈与時の価額が相続財産に合算されるため、贈与財産の価額が相続時に上昇した場合には有利に、下落した場合には不利に働きます。したがって、暦年課税制度と相続時精算課税制度のいずれによるかは、贈与が可能な期間や所有財産の価額の動向を勘案して慎重に選択する必要があります。

【参考】暦年課税制度と相続時精算課税制度の比較

事業承継税制を活用した株式の承継

非上場株式等についての相続税及び贈与税の納税猶予制度(事業承継税制)

平成20年に成立した経営承継円滑化法に基づき、平成21年度税制改正により、「非上場株式等についての相続税及び贈与税の納税猶予・免除制度」(事業承継税制)が創設されました。事業承継税制は、事業承継に伴って発生する相続税・贈与税の負担により事業継続に支障が生ずることを防止するため、一定の要件のもと、その納税を猶予・免除する制度です。

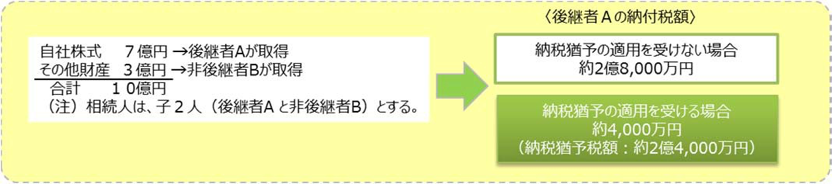

事業承継税制(相続税)を利用した場合、下記の事例のように、大きな税負担の軽減効果が期待できます。

過去の内部留保が厚く純資産が大きい会社、所有する不動産や有価証券などに多額の含み益がある会社は、自社株式の相続税評価がとても高くなります。

そのため、後継者へ株式を移転する際に支払う贈与税や相続税が重くなり、多額の税金の支払いが問題となります。

そこで、中小企業経営承継円滑化法は、贈与税の100%、相続税の80%(一般措置)の負担を軽減することによって、中小企業の事業承継を後押ししています。

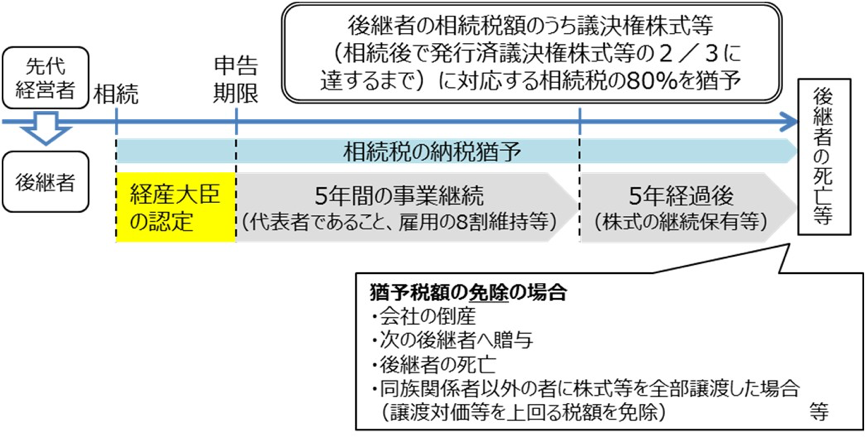

非上場株式等についての「相続税」の納税猶予制度

本制度は、後継者が相続又は遺贈により取得した株式(ただし、相続開始前から後継者が既に保有していた完全議決権株式を含めて会社の発行済完全議決権株式の総数の3分の2が上限(一般措置))に係る相続税の80%(一般措置)の納税が猶予される制度です。

本制度の適用を受けるためには、経営承継円滑化法に基づく経済産業大臣の「認定」を受け、5年間平均8割の雇用維持等の要件を満たす必要があります。要件を満たせなかった場合には、猶予中の税額を納付しなければなりません。

また、以下の場合に、猶予された相続税の一部又は全部が免除されます。

①後継者が死亡した場合

②会社が倒産した場合

③後継者が次の後継者へ贈与を行った場合

④同族関係者以外に株式を全部譲渡した場合

(譲渡額が猶予額に満たない場合、その差額部分は免除され、譲渡額を納付すれば足ります。)

【参考】相続税の納税猶予・免除制度

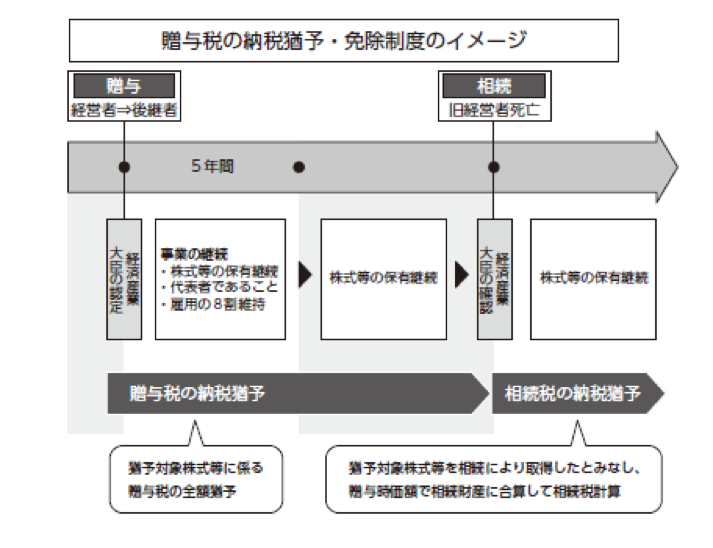

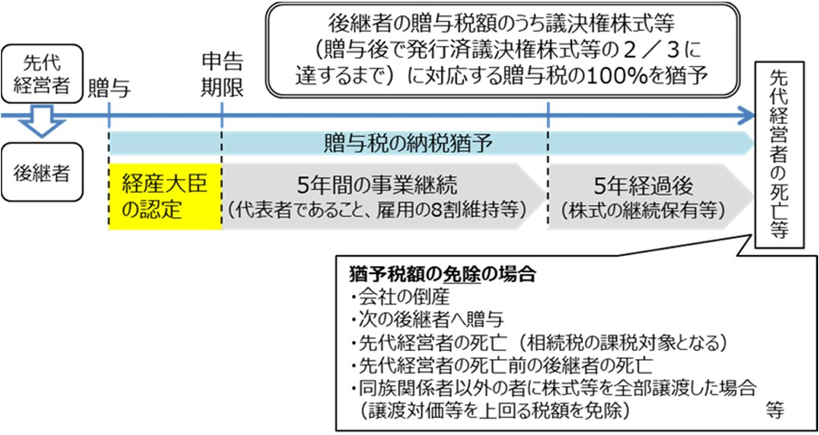

非上場株式等についての「贈与税」の納税猶予・免除制度

後継者が贈与により取得した株式(ただし、贈与前から後継者が既に保有していた完全議決権株式を含めて会社の発行済完全議決権株式の総数の3分の2が上限(一般措置))に係る贈与税の100%の納税が猶予されます。

要件及び効果については、【相続税の納税猶制度】と概ね同様です。

【参考】贈与税の納税猶予・免除制度

贈与税の納税猶予中に先代経営者が死亡した場合

【贈与税の納税猶予制度】の適用を受けている間に、先代経営者(贈与者)が死亡した場合には、後継者の猶予されていた贈与税は免除され、代わりに相続税が課税されることとなります。ただし、一定の手続き(切替確認)を受けると、上記の【相続税の納税猶予制度】に移行することとなります。

以上のとおり、事業承継税制では、相続税と贈与税の納税猶予制度を組み合わせて活用することで、相続のみならず生前贈与による株式の承継に伴う税負担を軽減することができ、将来にわたる円滑な事業承継が可能となります。

なお、本ガイドライン作成時点で、事業承継税制については各経済産業局に おいて認定事務等を行っていますが、第五次地方分権一括法に基づき、平成29年4月1日からは都道府県において認定事務等を行うこととなりました。

土地を持つ個人事業主は小規模宅地等の特例を活用したい

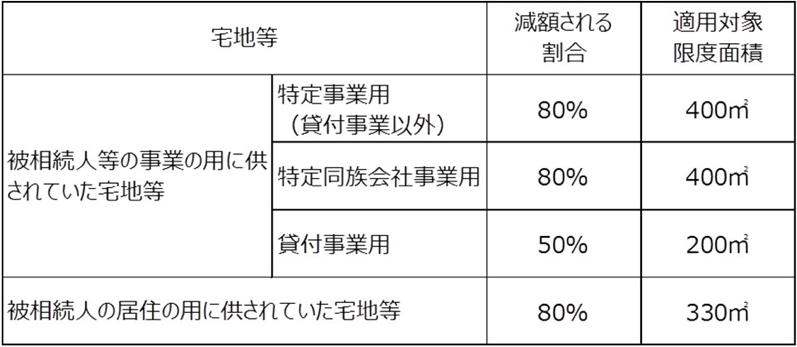

これは、一定の宅地等(相続の開始の直前において被相続人等の事業の用に供されていた宅地等又は被相続人等の居住の用に供されていた宅地等をいい、借地権も含まれます。)を相続した場合には、相続税の課税価格から一定の割合を減額する制度です。

宅地等の用途ごとの評価額の減額割合、適用対象となる土地面積の上限は以下のとおりとなります。

個人事業主の事業承継では、事業用資産を後継者に移転しなければなりませんが、事業用資産の中で最も大きなものが土地です。

土地に含み益がある場合には、贈与税や相続税が重くなり、多額の税金の支払いが問題となります。

これについては、小規模宅地等の特例を適用することによって、400㎡まで80%の評価が引下げられることとなり、個人の事業承継が後押しされています。

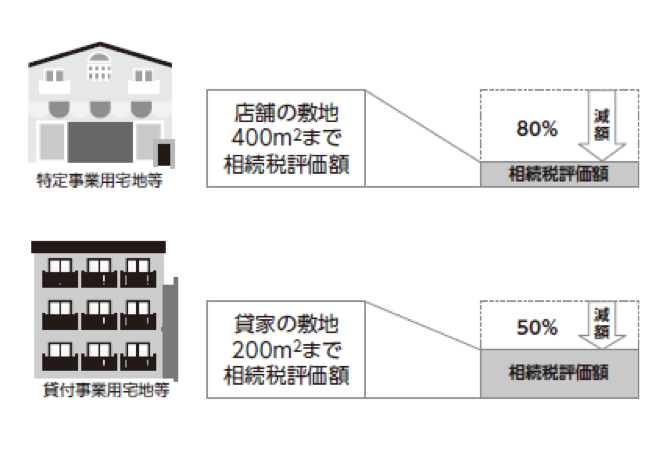

特定事業用宅地等の特例とは?

特定事業用宅地等(被相続人等の事業の用に供されていた宅地等)は、申告期限まで事業を継続すること等の条件を満たした場合、400㎡まで評価額の80%が減額される制度です。この制度は、土地を事業用に利用している個人事業主にとって、非常に有用な制度となります。

たとえば、500㎡、総額1億円の土地、相続人が子供1人の場合の計算例は以下のとおりです。

【減額される額】

1 億円×(400 ㎡/500 ㎡)×80%=6,400 万円

【相続税の課税価格】

1 億円-6,400 万円=3,600 万円

【課税遺産総額】

3,600 万円-3,600 万円(基礎控除額)=0 円

なお、一定の要件を満たす同族会社の事業を承継する場合についても同様の減額があります(特定同族会社事業用宅地等の特例)。この制度は、経営者個人の所有する土地を自社の事業に利用している会社経営者による利用が想定されています。

死亡退職金の非課税枠を活用したい

一般に、退職金はその支給を受けた人の所得税等の課税対象となりますが、被相続人の死亡後3年以内に支給が確定した退職金、いわゆる死亡退職金(死亡後に確定した生前退職金も含みます。)は、相続税の課税対象となります。

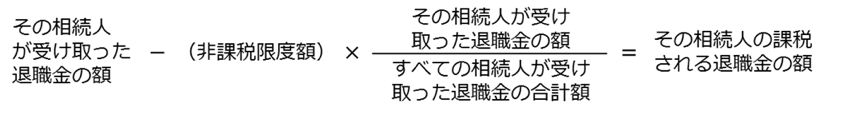

死亡退職金のうち、被相続人のすべての相続人が取得した退職金の合計額が、下記の非課税限度額の枠内であれば、課税されません(限度額を超えた部分について課税されます。)。

(非課税限度額)500 万円×法定相続人の数=非課税限度額

すべての相続人が受け取った退職金の合計額が非課税限度額を超えた場合、 ある相続人が課税される退職金の金額は、次の計算式によって計算します。

なお、個人事業主であれば、前述の小規模企業共済制度の活用により、会社における退職金と同様のメリットを受けることができます。

なお、個人事業主であれば、前述の小規模企業共済制度の活用により、会社における退職金と同様のメリットを受けることができます。