03-4570-0810

受付10:00-17:00(土日祝日除く)

相続税の節税したい!相続税対策の基本的な手段とは?

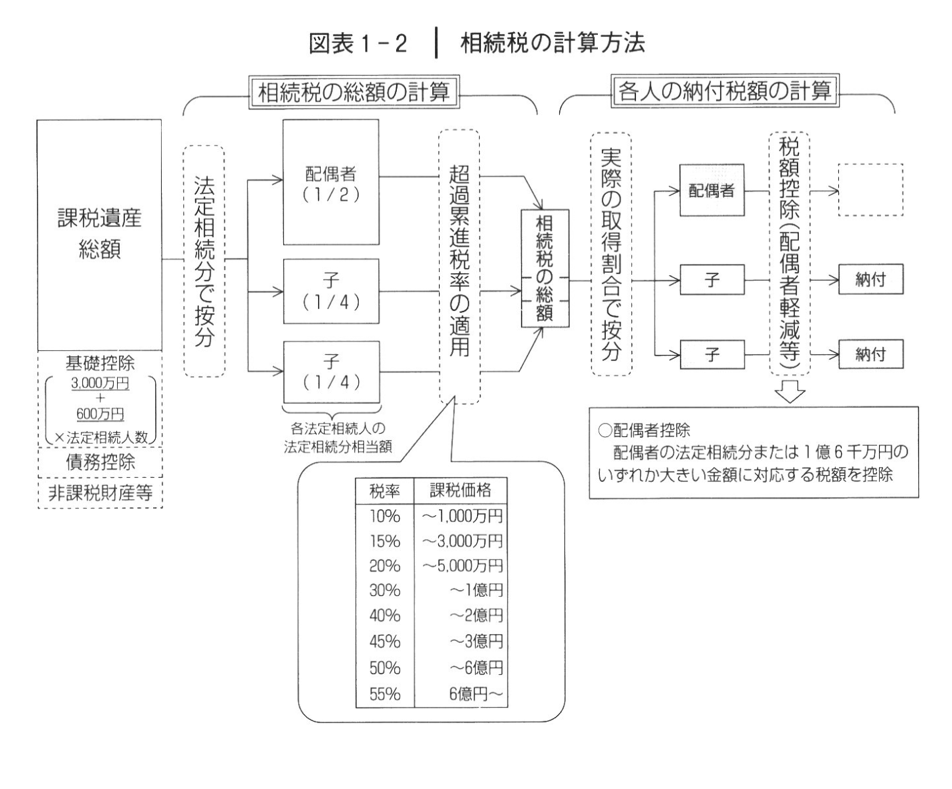

相続税の計算方法を理解しよう

分割するより前に相続税総額が決まる

相続税対策を生前に考える場合、最初に必要となる作業は、相続税の試算です。相続税の計算方法を確認しましょう。

相続税を計算する順序ですが、先に相続税の総額が計算されます。法定相続分で分けることを前提とした相続税の総額です。実際の遺産分割の方法は関係ありません。これを基礎として計算します。

すなわち、正味の相続財産(=資産−非課税財産−債務控除)から基礎控除額を差し引き、その金額(課税遺産総額)を、民法の法定相続分で分けたと仮定して、そこに超過累進税率を適用して各人の相続税を計算し、それらを合計します。

次に、この相続税の総額を、実際の取得割合で按分して、各相続人の相続税額が決定されることとなります。

したがって、相続税の総額は、どのように分けても同じですが、各相続人が負担する相続税額は、分割された相続財産の大きさによって決まることになります。

相続税率は累進課税です。当然ですが、相続する財産が大きければ大きいほど、相続税の負担は重くなります。

相続税負担を軽くするための財産評価引下げとは?

資産家の方々は、相続税負担を最小化できる方法はないかと考えます。すなわち、相続税の負担を軽減させる方法を生前に検討することとなるのです。

相続税対策の具体的な方法として、相続税の課税対象となる相続財産の評価額の引き下げがありますが、これは昔から重要な考え方です。評価を下げれば相続税も下がります。

つまり、同じ価値(市場価格)の資産であっても、それに適用することができる評価方法によって、相続税負担が変わってきます。それゆえ、評価が高くなる資産よりも評価の低くなる資産を保有すべきだということです。

たとえば、地主の方々の相続税対策として、土地に賃貸アパート・マンションを建てて財産評価を引き下げる方法が有名です。同じ価値であっても評価額の高い現金を評価額の低い賃貸不動産に組み替えるということです。これによって、同じ資産価値を維持する(高める)一方で、相続税評価を引き下げることが可能となります。

相続税に係る特例をフル活用して納税額を減らす

相続税を節税する方法の2つ目は、特例をフル活用することです。

代表例が、配偶者の税額軽減の特例です。法定相続分または1億6千万円までは配偶者に相続させても相続税はゼロです。小規模宅地等の特例は、土地評価を▲80%または▲50%減額するもので、相続税負担を大きく軽減させます。

土地評価が相続税の最大のポイント

不動産は、相続が発生してからでも評価引下げを検討すべき財産の一つです。

特に、土地評価の方法は一つではなく、いくつかの方法があります。また、土地そのものがどれ一つとして同じものはなく、個々に状態が違い、マイナス要因がいくつも見つけられることがあります。

土地の形状が著しく不整形である、利用価値が著しく低下している、地積規模が著しく大きいなど、土地の欠点をその評価に反映することができれば、評価減を行うことができます。

もちろん他の財産でも評価を引き下げる要因が見つかることもあります。そうした個別の状況を見つけ、評価減の要素を一つだけでなく、二つ、三つと積み重ねていくことで、トータルの財産評価を下げることができ、相続税負担を軽くすることができます。

相続対策を考えて生前に財産を減らしておきたい

相続まで資産の保有を続けてしまえば、相続税申告のときに財産評価の引き下げを狙ったとしても、その節税効果には限界があります。

そこで、生前に考えておくべきことは、そもそも相続税が課される資産を無くしてしまうことです。つまり、生前に個人財産を子供や孫へ移転しておくことです。

相続税対策の基本は暦年贈与

生前に財産を減らすための方法として、「暦年贈与」(暦年課税制度による贈与)、すなわち、年間1人当たり110万円までの非課税枠を利用し、財産の一部を子や孫に移転させておくことが考えられます。この贈与が、相続税対策の基本となります。

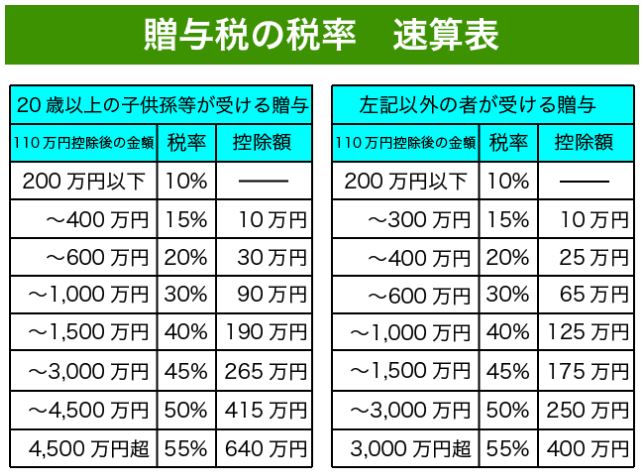

暦年課税制度の贈与税は、相続税に比べて税率が高くなっています。

【贈与税の税率表】

しかし、基礎控除は、毎年・1人に対して110万円です。受贈者それぞれ110万円の枠が与えられますので、複数の子供や孫に贈与するならば、贈与財産の総額は大きくなります。

また、この基礎控除は毎年繰り返し利用できますから、複数年度にわたって利用すれば、贈与財産の総額は大きくなります。つまり、小口に分けて何年もかけて贈与することです。そのほうが、節税効果は大きくなります。

たとえば、8,000万円の資産を持っている人が、3人の子供と1人の孫(合計4人)に、1人当たり年間110万円の贈与を10年間続けたとしましょう。

110万円 × 4人 × 10年 = 4,400万円

8,000万円 - 4,400万円 = 3,600万円

当初持っていた資産の8,000万円から、贈与した4,400万円を差し引くと、残りは3,600万円となります。これであれば相続税の基礎控除(配偶者と子供3人で5,400万円)の枠内に収まりますから、相続税の支払いは無くなりました。

暦年贈与は110万円にこだわる必要はない!

暦年贈与の話をしますと、110万円の非課税枠の範囲内で贈与しなければいけないと誤解している方が多く見られます。

確かに、110万円を超えた部分に対して贈与税が課されます。しかし、相続税を支払うよりも安いのであれば、贈与税を支払ったほうがいいという判断になるケースもあるのです。

たとえば、極めて大きな個人財産があり、将来課される相続税の税率が極めて高い場合、贈与税を支払ってでも生前に財産の承継を促進することも、有効な相続税対策となります。

制度的には贈与税は、相続税より高い税負担率となっています。しかし、贈与財産の金額や受贈者の人数によっては、税負担を軽くできる場合があります。

特に、子や孫(いずれも20歳以上)に対する贈与は、優遇された税率構造が適用されていますので、積極的に活用すべきでしよう。

さらに、暦年課税制度以外にも贈与の制度があります。教育資金として孫にお金を渡す「教育資金贈与」(教育資金を1,500万円まで非課税で贈与できる制度)や。婚姻20年以上の夫婦間の「贈与税の配偶者控除」(居住用不動産またはその取得のための資金を2,000万円まで非課税で贈与できる制度)という特例制度が利用できます。これらも積極的に活用すべきでしよう。

暦年贈与でこれだけは注意したい!

一般的に注意せよと言われるのは、同じ金額の贈与を定期的に数年続けると、計画的な分割支払いとみなされ、その総額に対して贈与税が課税される可能性があるということです。

この問題点は、贈与契約書を作成していないことにあります。毎年一定額の贈与を続けて行う贈与(定期贈与、連年贈与)は、複数年度の合計額を一括贈与した金銭の分割払いだとみなされる可能性があるのです。

たとえば、親が子供名義の預金通帳を作成して、毎年110万円ずつ贈与税のかからない範囲で預金している人が多く見受けられますが、暦年贈与の総額に対して課税される可能性がありますので、注意したほうがよいでしょう。贈与契約書さえ作成しておけば大丈夫です。

もう一つ注意すべき点は、相続発生前3年間に子供など法定相続人に贈与した財産が相続財産に加算されることです。

それゆえ、深刻な病気で入院しているなど危ない状況であれば、子供ではなく、法定相続人ではない孫へ贈与を行うべきです(孫への贈与は、次世代の相続税対策を先取りする方法となり有効です。)。

なお、生前贈与は、「特別受益」となるため、遺産分割の争いの種になることもあります。この「特別利益」とは、相続人の中に被相続人から特別の利益を受 けていた人がいる場合、相続財産を先に受け取っていたものとして、その贈与財産を他の相続財産に加算して遺留分を計算するものです。

過去の贈与など忘れているかもしれませんが、「特別利益」の加算によって、遺留分を侵害する計算結果が生じる場合がありますので、注意が必要です。

資産を棚卸しして相続税対策を検討しよう!

相続財産の集計するには、土地、建物、現金預金、有価証券、生命保険など全部の資産を評価して加算します。

次に、借入金などの負債を控除します。ここから基礎控除額を引き、課税価格を計算します。これに相続税の税率をかけて、相続税額を計算するという手順になります。

よって、生前の早い段階で、財産評価が下げる資産に組み替えることや、不動産投資で「マイナス財産」を創出することによって、相続財産の総額を減らすことを考えます。

具体例で見てみましょう。

【具体例】

| 土地A(自宅) | 3,000万円 → 小規模宅地等の特例を適用する |

| 土地B(駐車場) | 5,000万円 → 売却して評価の低い不動産を買う |

| 土地C(空き地) | 5,000万円 → 賃貸アパート建築して評価を下げる |

| 建物 | 500万円 → 修繕して現金を減らす |

| 預金・有価証券 | 5,000万円 → 暦年贈与を続ける、不動産投資に使う |

| 生命保険 | 1,000万円 → 死亡保険金の非課税枠をフル活用する |

| 債務 | 0万円 → 不動産投資の際に借入金で調達する |

ポイントは4つです。現金や金融資産を減らして不動産を増やすこと、暦年贈与で生前に減らしておくこと、小規模宅地等の特例はフル活用すること、死亡保険金の非課税枠はフル活用することです。