0120-1000-77/03-4570-0810

受付10:00-17:00(土日祝日除く)

売却(M&A)の準備(2)~経営の磨き上げとは?

親族外承継(会社売却)を決めた場合、その企業は1円でも高く売却したいと思われる事でしょう。

親族内承継をするのであれば、株式に係る相続税を安くするために、会社の評価額を下げる必要がありますが、売却の場合は逆の発想になります。

ここでは売却額を上げるための磨き上げについて見ていきます。

経営管理体制を見直して整備しておく

中小企業の場合、親族外承継(M&A)の前に準備しておくことはまだあります。それは、経営管理体制を整備しておくことです。

中小企業のM&A実務では、経営管理体制の不備が問題となって交渉が破談になるケースが非常に多く見られます。たとえば、労務管理、財務管理、生産管理、品質管理、契約管理などです。

こうした経営管理体制が杜撰な会社は、いくら事業価値が高いとしても、その価値を買い手に承継することが困難となり、結果として交渉がまとまりません。

たとえば、労務管理がずさんで、多額の残業代未払い問題が発覚し、交渉が頓挫するケースがあります。

また、得意先との取引基本契約が杜撰で、契約書の多くを紛失しており、得意先関係の継続に疑念を抱いた買い手が交渉を中断するケースがあります。

さらに、工場の品質管理体制に不備があり、品質不良によるクレームが相次いで発生しているような場合、買い手からは将来の製品保証をマイナスのキャッシュ・フローとして評価され、取引価額の大幅な減額を求められるケースもあります。

親族外承継(M&A)においては、経営管理体制が整備されていることも重要な事業価値源泉の一つであることを忘れてはいけません。

社長がいなくなっても会社が機能する体制を築いておく

親族内、親族外を問わず、事業承継の準備を始めたのであれば、会社の事業価値源泉(キャッシュ・フローを生み出す経営資源)を把握し、それが後継者に承継されるような仕組みを作らなければなりません。たとえば、次のような仕組みです。

【事業価値源泉を維持するための仕組み】

(1)成長が実現できるような事業戦略を立案し、それを実行できる経営者を育成すること。

(2)製造業の場合、既存の技術・ノウハウをマニュアル化し、OJTで技能承継するなどに知的財産の社内蓄積を図ること。

(3)オーナー経営者引退後に組織管理体制が崩れないよう、オーナーから従業員への権限委譲を進めること。後継者と残された従業員だけで会社経営が成り立つような組織を築くこと。

(4)将来的な足かせとなるような不稼働資産を処分するとともに、簿外債務を消滅させ、リスク要因を取り除くこと。

オーナー系企業の親族外承継(M&A)において買い手が懸念する最大のリスクは、オーナー経営者が引退することによって、オーナー個人に帰属していた事業価値源泉が消滅してしまうことです。

オーナー経営者個人の営業力、技術力、経営力が失われることによって会社の業績が悪化し、事業価値が失われてしまうのではないかと心配になります。

このため、オーナー系企業を売却する場合には、オーナー経営者が引退した後でも事業価値源泉が維持されるような仕組みを作っておかなければなりません。つまり、社長がいなくなっても会社が機能する体制を築いておくことです。

社長がいないと営業ができない、仕入先との交渉もできない、このような状況では、とても引退はできないでしょう。

親族外承継(M&A)に伴って売り手であるオーナー経営者が引退すると、通常は新しい経営者が買い手側から派遣されてきます。会社の経理や財務など、経営の根幹に関わる部分は新しい経営者がやってくれるので心配は要らないでしょう。問題は現場です。

創業オーナーの場合、現場を知り尽くしているため、これまで何かと従業員の仕事に口出しをしたり、現場の第一線に立ったりと、社長の陣頭指揮のもと現場が回っていたことでしょう。これがそのまま放置されているようでは、現場から離れて引退などできない状況になっているはずです。

いずれにしても、オーナー経営者は、親族外承継(M&A)に伴って会社経営から引退します。そこで、最終的に会社から離れるときが来るまでの間は、買い手側から送り込まれる新しい経営陣と残された従業員との関係を築く役割や、動揺する社員の気持ちを安定化させる役割を果たさなければなりません。

引退する前にナンバーツーの育成も必要

一般的に、社長が抜けても機能する会社は、番頭の役割を果たすキーパーソンが存在する会社です。誰もが認めるようなナンバーツーは、副社長、専務や常務といった役員クラスにいるでしょう。存在感のあるナンバーツーがいて、精神的な支柱として新しい社長を迎える社内の雰囲気づくりをうまくリードしていくことができれば、円滑な社長交代につながります。親族外承継(M&A)の前に、そのようなナンバーツーを育成しておくことが重要です。

親族外承継(M&A)を決断したならば、オーナー経営者は、速やかに、自分がいなくなっても会社が機能する体制の準備に取りかからなければならないのです。

また、オーナー経営者が営業などの実務面においても活躍していたのであれば、その穴を埋める必要がある。社長の実務面の穴を埋める役割については、ナンバーツーが引き受けるのではなく従業員でカバーできるようにしたいところです。

社員への引継ぎができるまで時間がかかるようであれば、退任する社長の引継ぎ期間を長めに設定する必要があります。その場合には、オーナー経営者には、長めの引継ぎ期間を設けて、当面の間は後輩の育成に専念する必要があるでしょう。社内に実務を引き継げる従業員がいない場合には、買い手側から必要な人材を送り込んでもらうありません。

このように、オーナー個人に依存している会社の売却を行う場合、オーナー経営者が抜けた穴を埋めることができる人材を計画的に育成しておかなければなりません。

個人経営から組織的経営への移行が不可欠

通常は、社長よりも若い世代の従業員の中から複数のキーパーソンを養成しておくことがよいでしょう。そうしたキーパーソン達に権限を移譲し、組織的な経営管理体制を構築できれば、当然会社の業績も向上するはずです。

以上のように、社長が一人で何もかもやっているような、実質的には個人商店のような会社は、事前に組織的な経営体制に移行しておかなければならないのです。

会社の磨き上げを行っておく

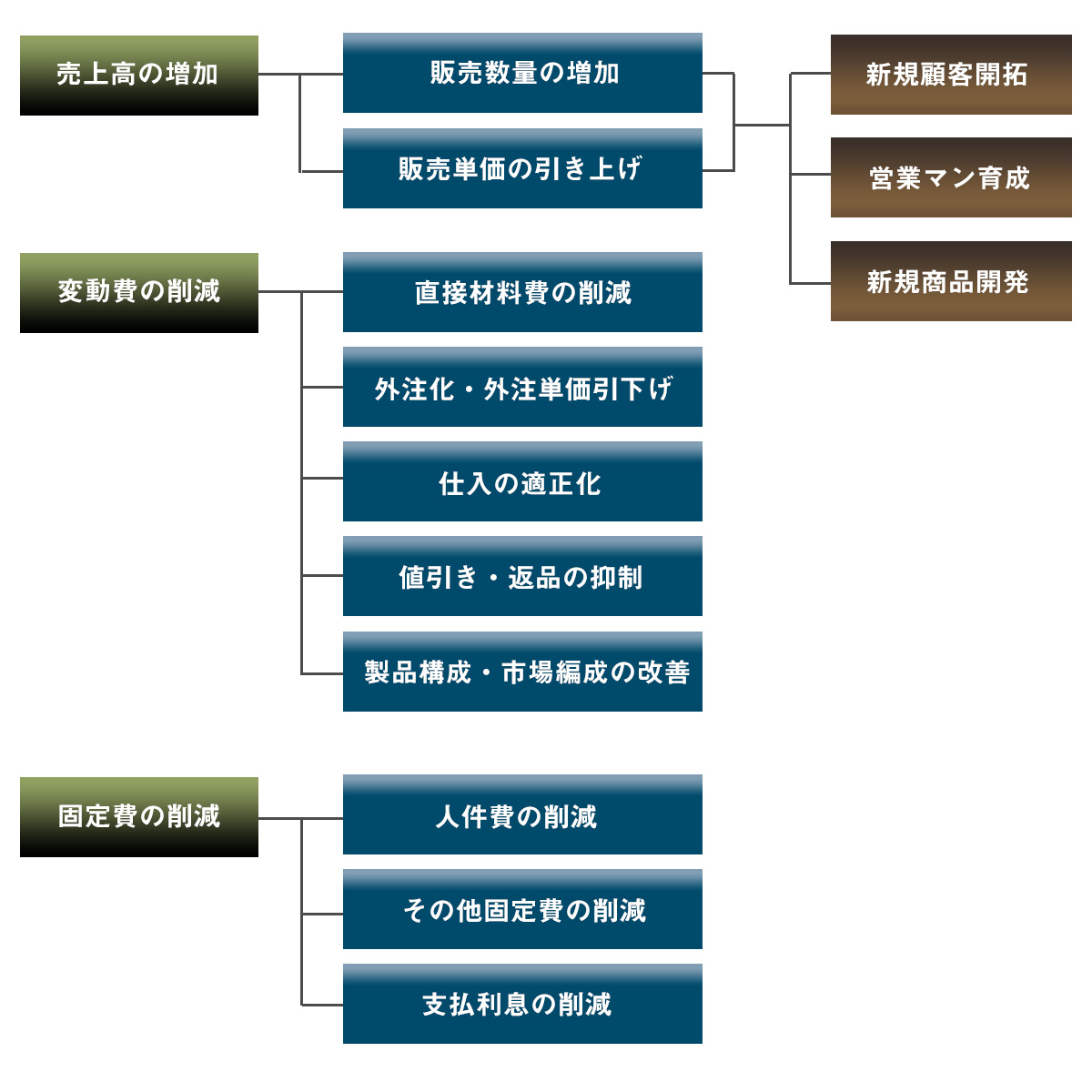

親族外承継(M&A)の最適なタイミングは、業績が悪化したときではなく、業績が改善したときです。売却のタイミングを計って決断することには難しい判断が求められますが、業績好調な時期こそ親族外承継(M&A)が積極的に検討されなければなりません。

一般的に、買い手が提示する買収価格は、売り手から提出される事業計画に基づく将来キャッシュ・フローに基づく評価が基本となります。「時価純資産プラス営業権3年分」の評価であっても、直近の営業利益額が評価の基準となります。直近の営業利益額が過去最高となり、将来キャッシュ・フローが増加する見込みであれば、株価は高く評価され、売却価格は高くなるのです。

これまで節税のために利益を抑制してきた会社が売却を決めたのであれば、利益抑制の決算対策は、一転して利益捻出の決算対策に切り替える必要があります。

親族外承継(M&A)までに時間があれば、地道に経営改善を行えばよいでしょう。

しかし、親族外承継(M&A)までに時間がない場合、即効性のある決算対策を講じるしかありません。すなわち、オペレーティング・リース、法人向け生命保険などの節税商品の解約、交際費など無駄な経費の削減、役員報酬の引下げなどの決算対策を止めることです。表面的な会計上の利益を捻出するだけでも十分な効果があります。買い手は主観的に買収価格を決めてくるので、表面的な利益額が影響を与えるからです。

同時に、実態として会社の収益性を高める取り組みも行っておくべきでしょう。たとえば、不要な資産(遊休資産、不稼働資産、赤字の事業)の処分を行い、貸借対照表をスリム化しておくこと、オーナーと会社との線引きを明確化しておくこと(資産の貸借、ゴルフ会員権、自家用車、交際費など)など、最低限の経営改善策は講じておくべきです。

これらは、数年間かけて効果が出る方法ではあるが、売却価格の最大化を実現するために必要となるものです。

なお、上場企業への売却を考えるのであれば、親族外承継(M&A)の前に内部統制を有効に機能させておく必要があります。なぜなら、上場企業の子会社の内部統制は、金融商品取引法上の公認会計士監査の対象となるからです。

内部統制が整備されていない(または有効に機能していない)場合には、その整備のために必要なコストが事業価値のマイナス要因として評価されてしまうことに注意しましょう。これは上場会社とのM&Aに特有の論点です。

主要な役員にだけは相談しておこう

役員や従業員はサラリーマンに過ぎないため、オーナー個人の資産承継に係る問題について意見を求める必要はないと考えるかもしれません。

しかし、主要な経営陣にだけは事前に相談しておいたほうがいいでしょう。後から突然の売却の話に驚き、大混乱を招いて親族外承継(M&A)の交渉が壊れるケースがあるからです。

また、現実のケースとしては極めて少ないが、もし役員や従業員に、株式買取りの資金を調達できるのであれば、経営陣による自社の買収(MBO:Management Buy Out)も検討できるかもしれません。近年、経営承継円滑化法において、親族外後継者に対する資金調達の支援や、贈与税の納税猶予制度が導入され、従業員承継が容易になったことから、従業員にも事業承継しないか相談してみるべきでしょう。

ただし、注意しなければならないのは、売却対象となる会社の役員(取締役)は、親族外承継(M&A)の実行後に真っ先にリストラ対象となるので、M&Aを壊したいと考えることです。

親族外承継(M&A)の相談された役員は、大きな不安を感じることでしょう。親族外承継(M&A)の話を打ち明ける際には、オーナーの個人的事情を丁寧に説明し、彼らの理解を得られるよう時間をかけなければなりません。

これに対して、従業員には、事前に話さないほうがいいでしょう。最終契約締結日又はクロージング日まで控えましょう。

ただし、デュー・ディリジェンス対応などで関与が必要な経理担当者には、早い段階から親族外承継(M&A)の事実を伝えるしかありません。

不良資産を整理しておく

売り手が会社を高く売ろうと考えるのであれば、不良資産や買い手が不要とする資産を予め整理しておく必要があります。

不良資産の価値についての売り手と買い手の考え方は大きく乖離していることが多く、そのままでは合意することは難しいことです。事前に問題となる資産を切り離してしまえば問題は解決できるかもしれません。

売り手は、資産価値のあるものはそれを評価して欲しいと考える傾向にあり、不良資産であっても、それに価値があると思えば、売り手は取引価額に反映させてほしいと考えるでしょう。しかし、買い手は、売り手にとって価値があっても自社に不用な資産であれば評価はゼロとします。

逆に、不良資産を維持管理するために必要な人件費や、処分費用を考慮するとしたら、マイナスの価値となるでしょう。これが買い手にとって価値の評価であるため、売り手が考える評価と一致することはなく、価格交渉を難航させる要因の一つとなります。

不良資産を事前に第三者に売却するなどの処分ができない場合、その解決策は、オーナーが買取ることとなります。オーナーにお金がないのであれば、必要な資金を会社から借り入れた形にしておいて、M&Aでオーナーの手元に入った売却代金を原資として返済させるという方法もあります。

親族外承継(M&A)の際に、買い手と売り手の交渉において問題になりやすい資産は不動産です。譲渡価額を高くする大きな原因となるからです。

本業とは無関係の投資用不動産を保有している会社であれば、事前にそれを切り離すことが求められるでしょう。本社ビルなど事業用資産であっても、買い手が要らないと判断すれば、それは投資用不動産と同じ扱いとなります。

また、オーナー個人で所有する土地の上に、法人が建物を建てているケースは、その貸借関係を整理しなければいけません。オーナーと法人間で賃貸借契約が結ばれていないようなケースでは、契約書の締結が必要となります。

個人の土地+法人の建物の場合、現状の賃貸借関係を維持するよりも、建物をオーナーが買い取る、底地を法人が買い取ることのほうが好ましいでしょう。建物が古くて資産価値がほとんどない場合には、建物を取り壊して更地にすることで権利関係を清算してしまう方法もあります。

逆に、会社(法人)が持っているが、賃貸すれば高い賃料を稼ぐことができる本社ビルは、オーナー個人に移したほうがいいでしょう。会社(法人)が持っていても、それを買い手が時価で評価するわけではありません。事業用で使っているかぎり、その時価が実現されることはないからです。

そうであれば、本社ビルはオーナー個人に移転させ、個人から会社(法人)へ賃貸しておけばよいでしょう。それによって、オーナー個人は、本社ビルを賃貸不動産として利用することができるようになり、仮に売却できるのであれば、高く売却することができます。

いずれにせよ、不動産など買い手が価値を評価しない不良資産は事前に切り離しておかないと、親族外承継(M&A)の際の価格交渉が難しくなることに注意しなければならない。

オーナー個人と会社との関係を整理する

オーナーである社長の自宅を会社の社宅扱いにすることで節税を図る場合がりますが、親族外承継(M&A)を考えれば、この社宅の扱いを解消しておくべきでしょう。

解消する方法として一般的な方法は、オーナー個人が当該社宅を買い取ることです。

オーナー社長の退任に伴う役員退職慰労金が多額になる場合には、社宅を退職金の一部分に組み込むことも一つの方法です。社宅の時価評価相当額が退職金に組み入れられることとなります。

また、法人契約による役員向けの生命保険は、役員に万一の事態が発生したときの保障だけでなく、保険料の一部が損金算入されることから、節税手段として利用されることが多いものです。

対象会社の価値を評価する際には、この生命保険の解約返戻金を加算することが一般的です。親族外承継(M&A)によってオーナーが退任すれば、基本的には生命保険は解約されて現金化されからです。

その一方で、解約して生命保険契約がなくなるオーナー個人が、その後、何らかの生命保険に個人的に入りたいと考えたとしても、その年齢がネックになって個人契約の生命保険の新規加入が難しい場合があります。

こうした場合には、既存の役員向け生命保険の契約者や受取人を変更して、その権利をオーナー社長に譲渡する方法があります。親族外承継(M&A)時点での解約返戻金額をその時点での適正な時価とみなして、その金額でオーナーが対象会社から生命保険の権利を買い取るか、役員退職金の一部として譲り受けるのです。

少数株主の株式を譲渡させなければいけない

企業買収の目的は経営権の獲得ですから、買い手は発行済み株式100%の買い取りを希望します。それゆえ、少数株主が複数いる会社であれば、オーナー(筆頭株主)は、親族外承継(M&A)の実行前に、少数株主から株式の譲渡について同意を得ておくか、事前にオーナーが買い取っておかなければなりません。

親族外承継(M&A)の場合、オーナーが100%株式を保有しているのであればオーナーが1人で勝手に決めて売却することができます。しかし、複数の少数株主がいる場合は、彼らの歩調をあわせなければなりません。

それでも親子など近しい親族だけであれば問題ないですが、遠い親戚や元従業員など滅多に接することのない人が株主の場合は、株式の譲渡に同意してもらえるかどうかわかりません。特に度重なる相続で株式が分散してしまっている場合は、遠い親戚に連絡をとるだけでも一苦労というケースがあります。

しかし、少数株主から譲渡の同意を取りつけるのは、売り手オーナーの役目なのです。

譲渡契約書で株式を売買するのは各株主と買い手となります。しかし、価格条件交渉は、買い手が各株主と個別に行うわけではなく、売り手側のオーナー経営者が株主を代表して行うことになります。最終的には、オーナーが他の少数株主から委任を受けて株式譲渡契約を締結することになるでしょう。

この点、最終的に株式譲渡の代金を受領するのは各株主ですから、各株主に売却価格まで同意してもらう必要があります。そのため、オーナーは、先に買い手との話しを進めておき、ある程度価格の目線が一致した段階で、少数株主に話をすることになります。

通常は、基本合意にて取引価額を仮決定するので、各株主への説明は基本合意後となります。各株主に対しては、親族外承継(M&A)を考えた背景、買い手を選んだ理由、売却価格の決定根拠などを説明し、親族外承継(M&A)に対する理解を求めることになります。

会社経営に関与しない少数株主は、経済的メリットがあれば同意してくれる可能性は高いでしょう。株式を手放すことに応じるかどうかは、価格次第というケースが多いようです。同意を得ることができれば、株式譲渡に関する委任状を書いてもらうことになります。

もし反対する株主が出てきた場合は、まずは創業家で影響力のある人物などを担ぎ出して説得にあたるなど、あらゆる手を尽くして同意を取りつける努力を行うことが必要となります。

それでも同意しない場合は、全部取得条項付種類株式を発行するスキームなどスクィーズ・アウト(少数株主排除)の手法を使い、買い手が強制的に株式を買い取る方法を採らざるを得ません。

また、オーナーの株式譲渡と足並みそろえて、少数株主に譲渡させるのではなく、オーナーが少数株主から事前に株式を買い集めてしまうという方法もあります。

売り手のオーナーは、親族外承継(M&A)を考え始めたときからは、株式が分散しないよう心がけるとともに、機会があれば少数株主から買い取るなど株式の集約を進めておくことが必要でしょう。