0120-1000-77/03-4570-0810

受付10:00-17:00(土日祝日除く)

M&Aを中心とする事業再編・統合を通じた労働生産性の向上の解説!

平成30年度(2018年)の中小企業白書第2部・第6章には、「M&Aを中心とする事業再編・統合を通じた労働生産性の向上」と題して、事業承継だけでなく戦略的な経営統合も含めたM&Aに関する記述があります。これは非常に有用な内容ですが、一般の経営者や支援者の方々には少々難しい記述があるため、ここでわかりやすく解説させていただきます。

中小企業白書の「M&Aを中心とする事業再編・統合を通じた労働生産性の向上」とは

中小企業が新事業展開や事業規模の拡大を図り、労働生産性を向上させるためには、成長戦略として M&A を中心とした事業再編・統合が有効な選択肢と考えられます。成長を目指す中小企業と、後継者不在の中小企業を結び付けていくことが我が国経済全体の生産性向上のためにも重要な課題です。

労働生産性を向上させる要因には、シナジー効果があります。抱き合わせ販売による売上規模拡大、間接部門の統廃合によるコスト削減によって、利益率の向上が期待できます。M&Aによって利益率の低い中小企業統合し、その利益率を高めることは、我が国経済全体の労働生産性向上に資するものだと考えられます。

M&Aが増加する経済環境

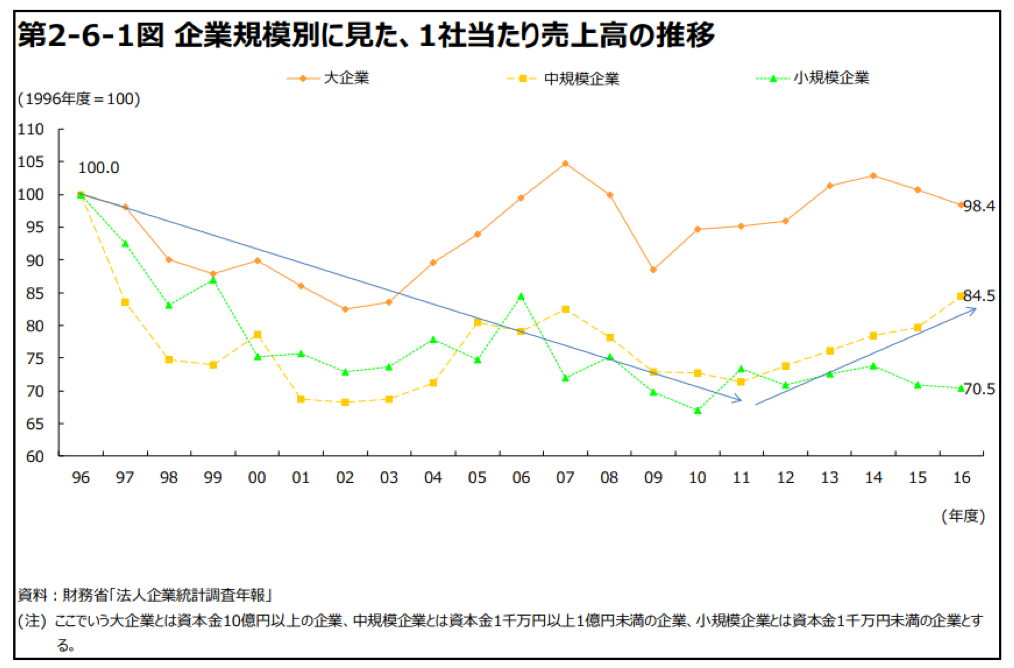

1社当たりの売上高の推移を企業規模別に見てみると、足下では増加基調にあるものの、20年前の水準を超えていません。

こうした経営環境の中で、事業規模や事業領域を拡大させ売上を向上させる手段として、M&Aの買い手だけでなく、M&Aの売り手においても、M&Aを活用している企業もあります。

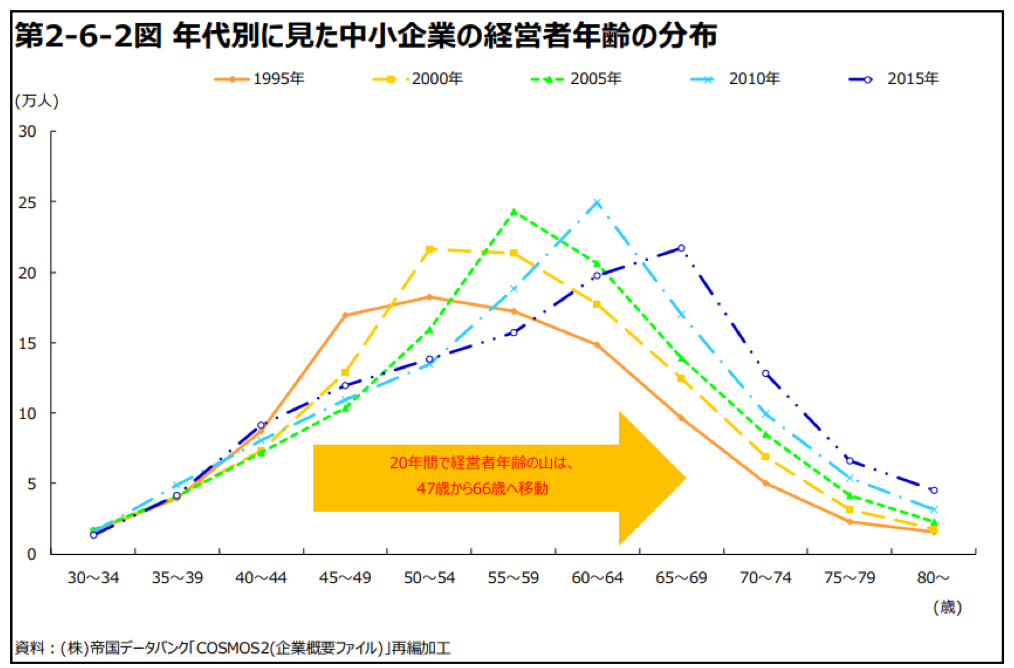

中小企業の経営者年齢の分布について見てみると 1995 年の経営者年齢のピークが47歳であったのに対して2015年の経営者年齢のピークは66歳となっており、経営者年齢の高齢化が進んでいます。

経営者の高齢化が進む一方で、中小企業の経営者の引退時期は68歳から69歳と推察され、引退とともに次の経営者(後継者)へ事業を承継していくこととなります。

経営者が高齢の企業では、後継者が不在の企業が多く、60 歳以上の経営者においては、48.7%が後継者不在となっています。こうした後継者・後継者候補のいない企業においては、M&A も事業承継のために一つの選択肢となっています。

中小企業のM&Aの現状と実態

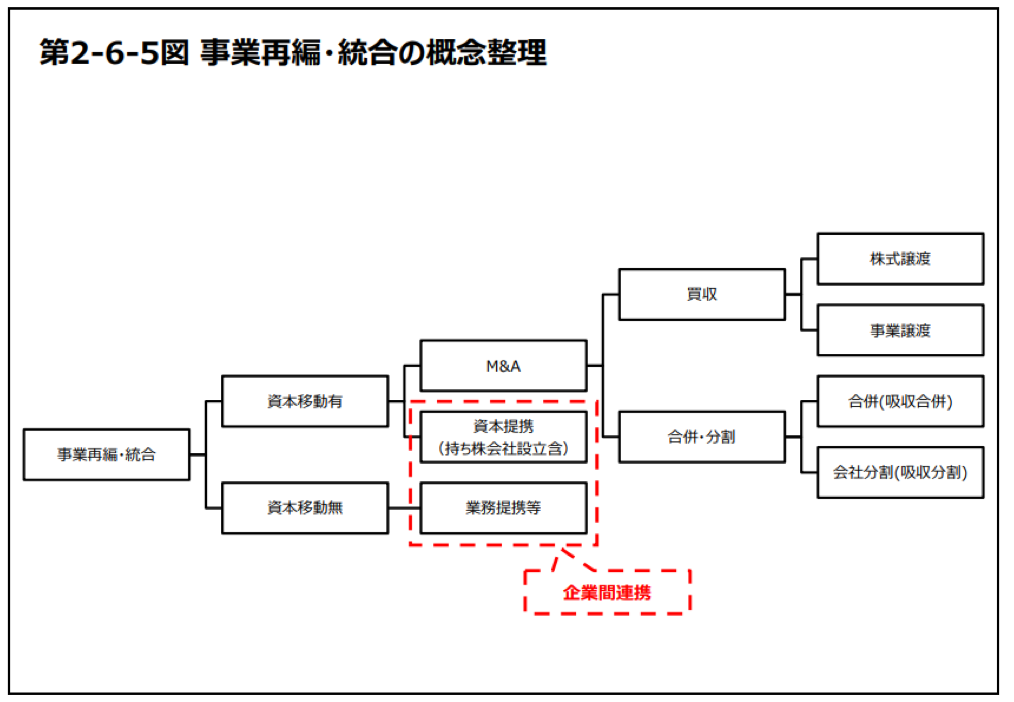

M&Aは、事業再編・統合のことであり、その方法は以下の通りです。注意していただきたいのは、以下の方法は、事業再編・統合すなわちM&Aの方法であって、事業承継の方法ではないということです。

事業承継の際にM&Aが使われるケースが多く見られますが、「事業承継=M&A」というわけではありません。

事業承継のためのM&Aは株式譲渡と事業譲渡

売却(M&A)のための株式譲渡

株式譲渡とは、譲渡企業のオーナー(株主)が所有している発行済株式を譲受企業に譲渡することで子会社となる手法をいいます。

譲渡企業の株主(及び経営者)が変わるだけで、従業員等の会社内部の関係や、会社の債権債務、第三者との契約、許認可等は原則存続することができ、手続きも他の方法に比べて相対的に簡便です。

これは、親族外への事業承継の際に使われることが多い方法です。

売却(M&A)のための事業譲渡

事業譲渡は、譲渡企業が有する事業の全部または一部を譲渡する手法(工場、機械等の資産や負債に加え、ノウハウや知的財産権等も含む)をいいます。

資産、負債及び契約等を個別に移転させるため、債権債務、契約関係、雇用関係、許認可を、一つ一つ同意を取り付けて切り替えていかなければならないことから、手続きが煩雑になりがちであるとされます。

他方で、個別事業・資産ごとに譲渡が可能なことから、買い手が実施するデュー・ディリジェンスが簡易なもので済むこと、事業の一部を対象から外し、売り手の手元に置いておく対応も可能となるため(事業の一部が売り手の手元に残れば、経営承継円滑化法の贈与税の納税猶予制度を適用することが可能となります。)、手続きが効率的であり、かつ、売り手の節税手段として活用することができるというメリットがあります。

これも、親族外への事業承継の際に使われることが多い方法です。

グループ経営の組織再編を目的とするM&A

組織再編(M&A)のための吸収合併

合併とは、2つ以上の会社を1つの法人格に統合する手法をいいます。会社の全資産負債、従業員等を譲受企業(合併存続会社)に移転し、譲渡企業は消滅します。

譲渡企業の株式は、原則、譲受企業の株式に一定の比率で交換されます。法的に一つの法人となることから、結合は強くなります。その一方で、組織や人材も統合することから、合併しようとする企業同士の雇用条件の調整や、事務処理手続きの一本化等が難しくなることも想定されます。

これは、基本的に事業承継とは無関係で、経営統合の手段の一つとなります。

ただし、対価として現金を交付する吸収合併は、事業承継における事業譲渡の代替手段として使われることがあります。

組織再編(M&A)のための吸収分割

吸収分割とは、原則として複数の事業を行っている会社が、ある事業部門のみを子会社又は兄弟会社として切り出し、その一方の会社を譲受企業に吸収する手法をいいます。

会社分割は、契約関係がそのまま分割した新会社に移転することから、譲受企業にとっては、特定の事業部門のみを買収する際に効率的というメリットがあります。

これも、基本的に事業承継とは無関係であり、経営統合の手段の一つとなります。

ただし、対価として現金を交付する吸収分割は、事業承継における事業譲渡の代替手段として使われることがあります。

組織再編(M&A)のための資本提携

資本提携は、業務提携等を更に強固にするために、支配権を持たない範囲で相互の株式を持ち合うことや、一方の会社の株式の取得、第三者割当増資の引受け等を行う手法をいいます。

これは、基本的に事業承継とは無関係であり、経営統合の手段の一つとなります。

M&Aを実施する前に行う業務提携等

業務提携等は、資本の移動を伴わない契約関係等を通じて企業間の業務上の協力関係を築く手法(共同研究・開発や、共同物流、共同仕入等)をいいます。

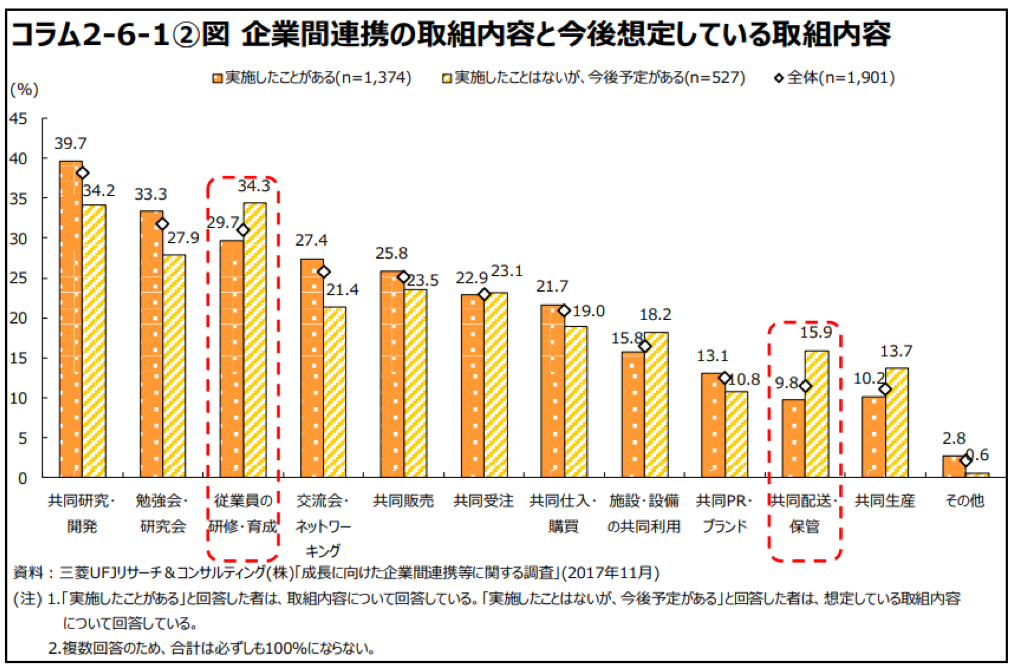

企業間連携の取組内容と今後想定している取組内容について見てみると、「実施したことがある」という企業では、「共同研究・開発」が最も多くなっています。

他方で、「実施したことはないが、今後予定がある」という企業が想定している取組内容では、「従業員の研修・育成」を上げる企業が最も多くなっています。また、「共同配送・保管」については、「実施したことがある」企業に比べ、「実施したことはないが、今後予定がある」企業で関心が高いことがうかがえます。

人手不足が深刻化する運送・物流領域での合理化策の一つとして企業間連携を検討する企業もいるものと推察されるでしょう。

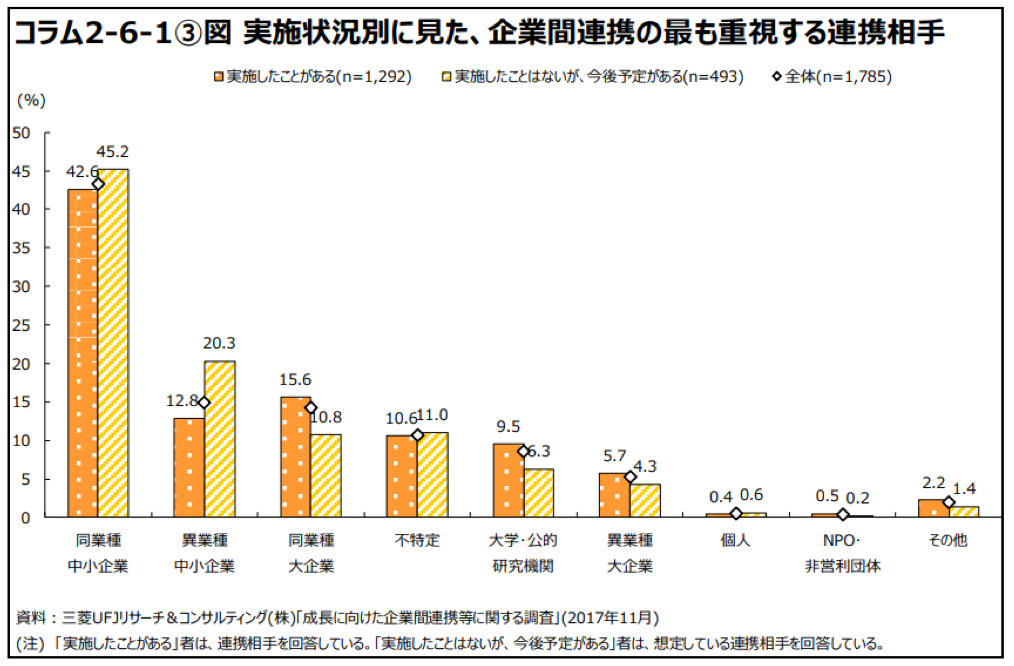

次に、企業間連携の実施状況別に、企業間連携の最も重視する連携相手に見ていくと、「実施したことがある」企業では、「同業種中小企業」を挙げる者が最も多くなっています。大企業の傘下に入るよりも、同業種・同規模の中小企業同士が連携することを考えている状況がうかがえます。

M&Aの効果と課題

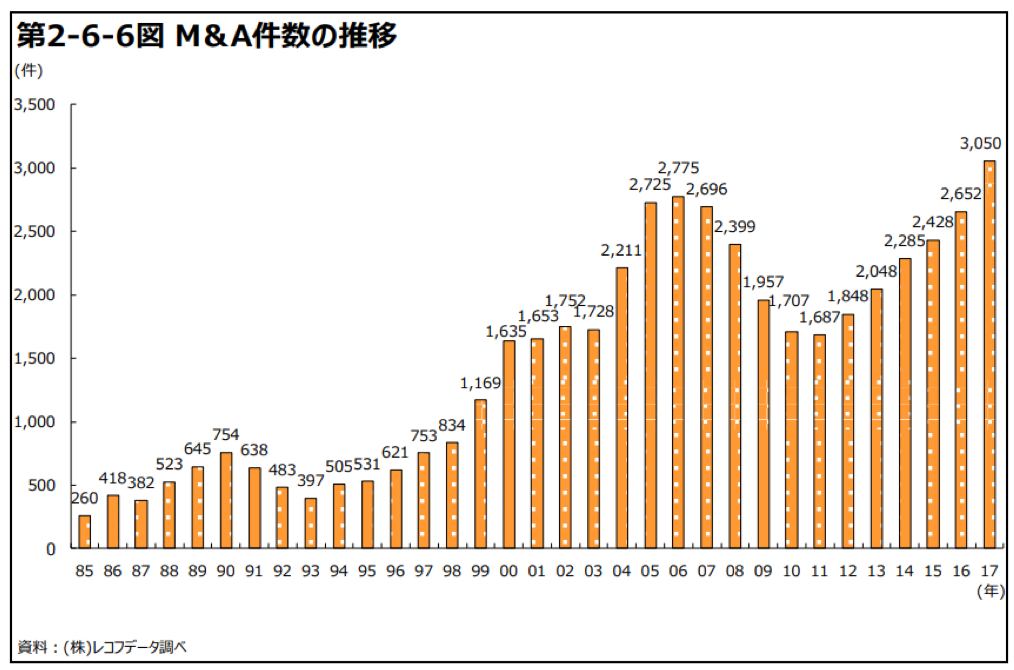

日本企業の M&A の件数について(株)レコフデータの調べによると、2017 年に3,000件を超え、過去最高となっており、M&Aは活発化していると推察されます。

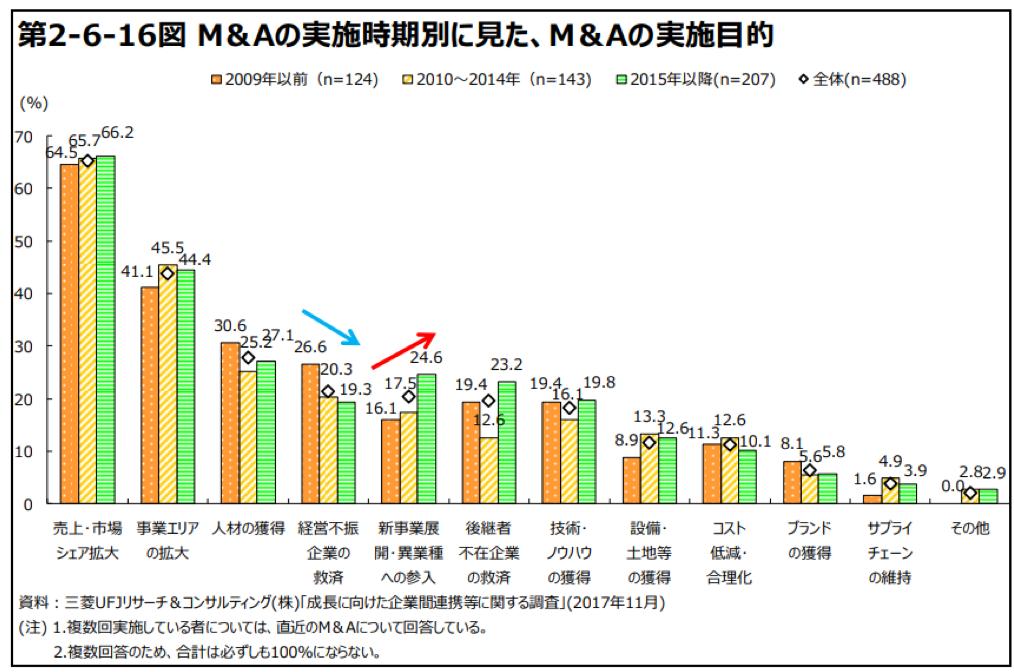

M&A の実施目的は、「売上・市場シェアの拡大」が最も多く、次いで「事業エリアの拡大」となっており、付加価値向上を企図してM&Aを行う企業が多いことがうかがえます。

また、2009年以前は「経営不振企業の救済」を挙げる企業の割合が高く、2015年以降は「新事業展開・異業種への参入」を挙げる企業の割合が高くなっています。すなわち、後向きなM&Aから前向きなM&Aに変化している状況が見られます。

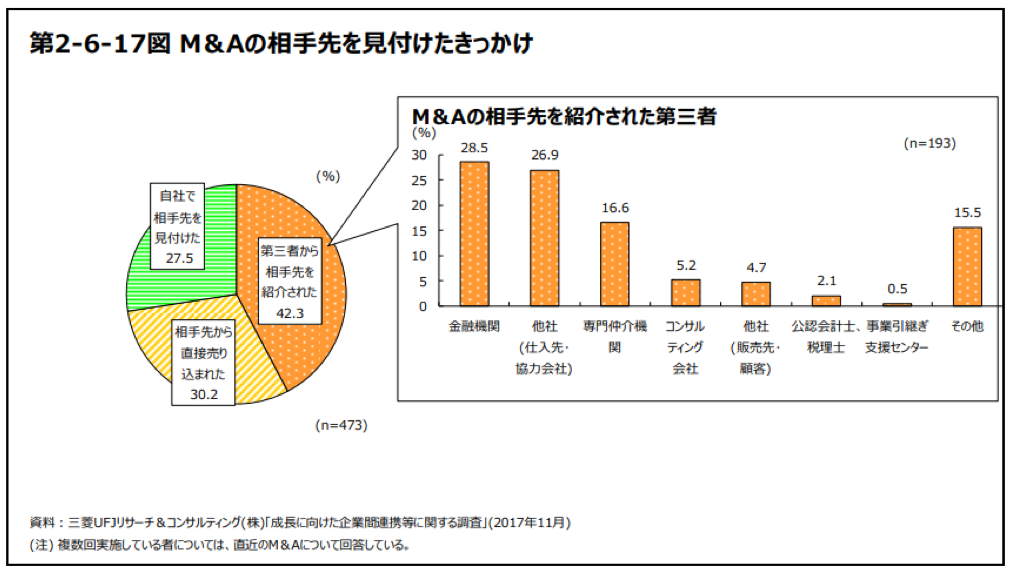

M&Aの相手先を見付けたきっかけについては、「第三者から相手先を紹介された」という割合が42.3%を占めており、「金融機関」や「他社(仕入先・協力会社)」、「専門仲介機関」が多くなっています。

他方で、「相手先から直接売り込まれた」という企業も30.2%おり、「自社で相手先を見付けた」というという企業27.5%と合わせると、相対でのM&Aは57.7%と過半数を超えていることが分かります。

これは、中小企業は、社長個人の営業力に事業価値があるなど、その経営資源に個性が強いことから、現実的には買い手が同業他社に限定される傾向にあり、M&A仲介業者によって紹介を受けるというよりも、経営者が最適な相手だと考える身近な同業他社を選ばなければ、M&Aによって事業価値が存続できないことが原因と考えられます。

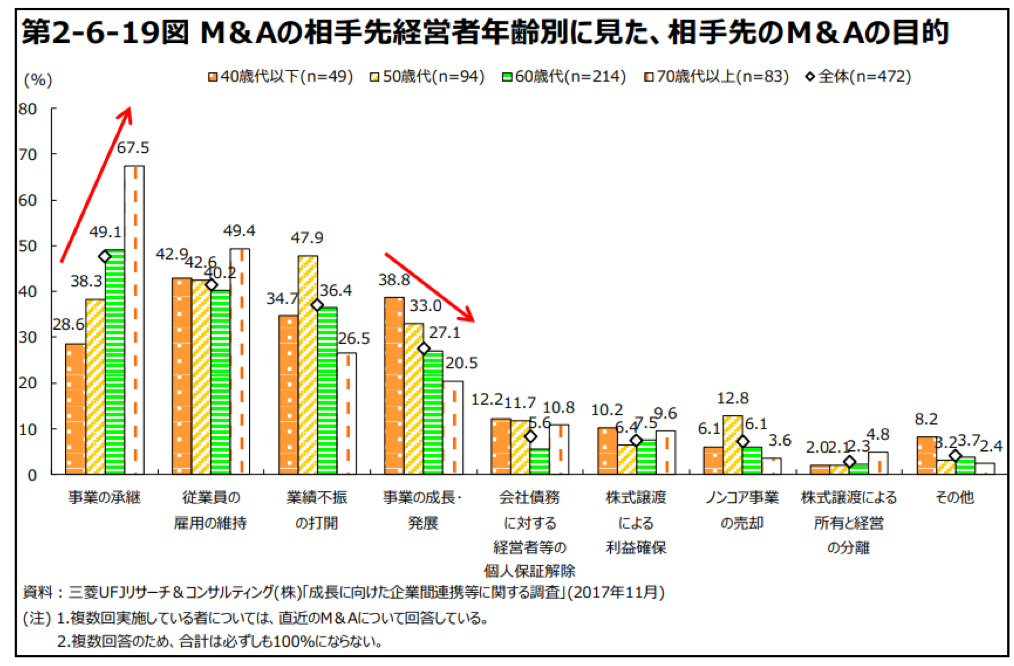

売り手の経営者年齢とM&Aの目的では、経営者の年齢が60歳代や70歳代以上の場合、「事業の承継」を目的とする割合が最も高くなっています。これは、経営者が高齢となり、後継者不在の企業でM&Aが事業承継の手段として活用されていることがうかがわれます。

他方、経営者年齢が40歳代以下の場合は、「事業の成長・発展」を目的としてM&Aを行う割合が他の年代よりも高くなっており、事業承継ではなく企業の成長戦略としてM&Aが活用されていることがうかがえます。

中小企業の事業承継を目的としたM&Aの事例

【事例】株式会社河西精機製作所

後継者難から倒産した企業の事業を引き継ぎ、サプライチェーンを維持し、事業領域の拡大をした企業です。

「自動車部品は、電子部品と異なる加工のノウハウや技術、認証制度への対応が必要であり、一から取引先を開拓すると大変時間が掛かります。確かな技術を持つ人材や、大手との取引口座の引継ぎは、大変魅力に感じました。地元でも廃業する企業が増える中で、小さいながらも優れた技術や人材のいる事業について、廃業する前に情報を入手できれば、引き継いでいきたい。」と河西克司社長は話しています。

【事例】ツルヤ化成工業株式会社

「今後、人口減少が進む中である程度の企業規模にならなければ、事業を継続していくことが難しくなるのではないか。M&Aは、事業の取得や相手先の事業承継という効果だけでなく、人手不足の時代に採用のコストを掛けずに労働力を得られるという点でもメリットがある。買収先は小規模事業者でも良く、機会があれば M&Aを実施していきたい。」と齋藤茂樹社長は語っています。

今後の成長戦略としてのM&A

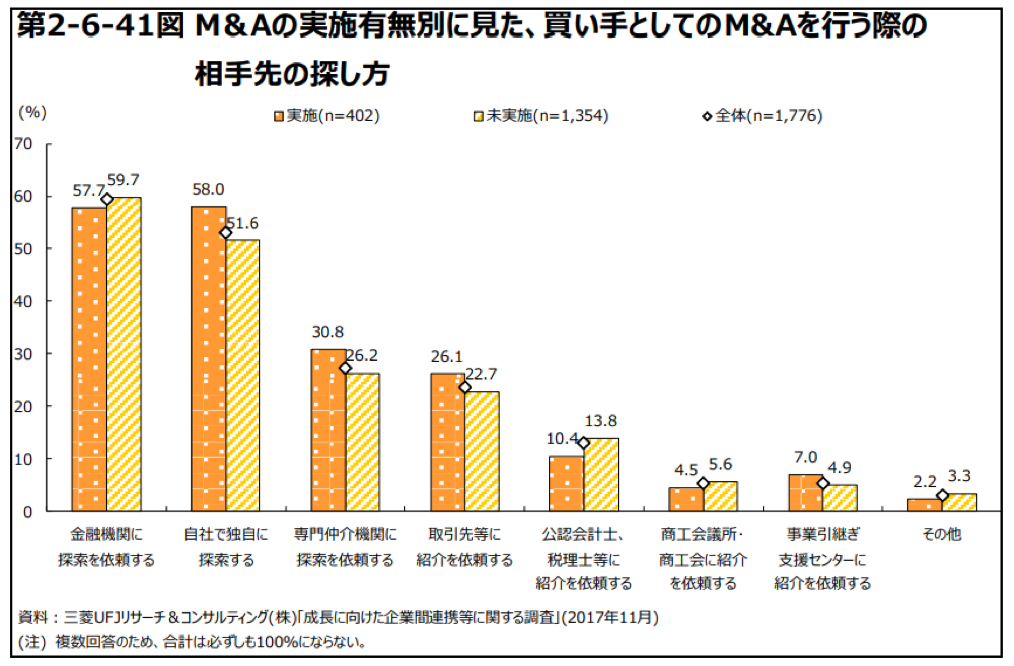

買い手としての M&A を行う際の相手先の探し方を見ていくと、「金融機関に探索を依頼する」を挙げる企業が多くなっています。また、M&A を実施した企業では、「自社で独自に探索する」という割合が高くなっています。つまり、買収ニーズは金融機関に集まる状況だということです。

これは、M&Aが成立した場合、買い手は買収資金を金融機関から調達するケースが多いからでしょう。この一方で、買い手側に融資を実行したい金融機関も、想定される買い手候補に対してM&A情報を積極的に提供しています。

そうであれば、幅広い買い手情報を集めたいと考える売り手は、金融機関に売却ニーズを提供すべきということになりそうです。

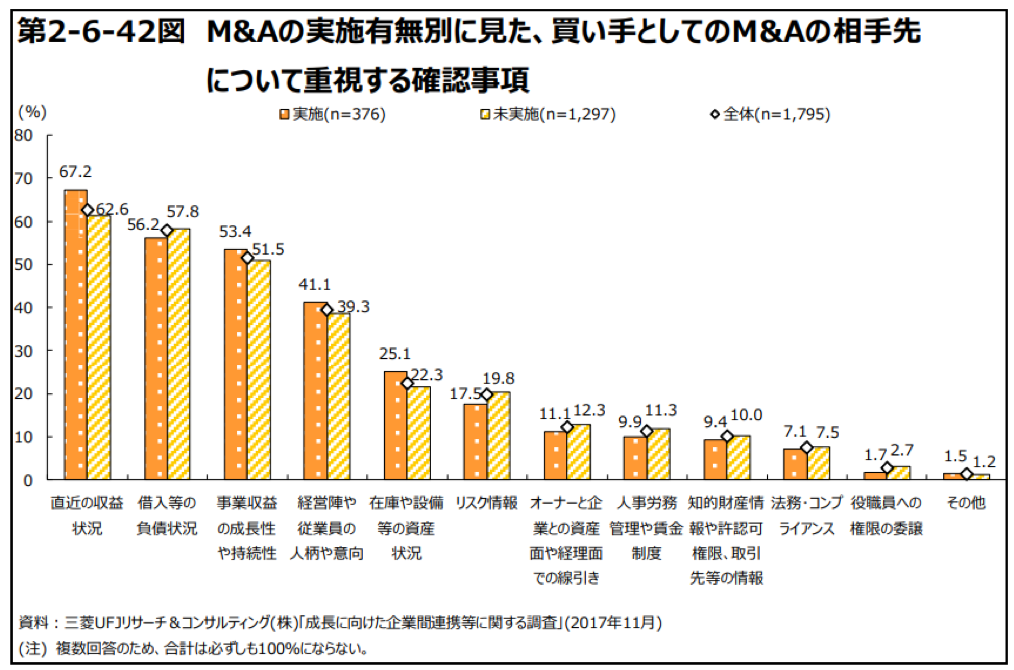

次に、買い手としての M&A の相手先について重視する確認事項を見ていくと、「直近の収益状況」を挙げる企業が最も多く、次いで、「借入等の負債状況」、「事業収益の成長性や持続性」が続きます。

そうであれば、売り手がM&Aを実現させるポイントとして、直近の収益(利益)を右肩上がりにしておくこと、借入金の返済を進めておくことだと言えます。

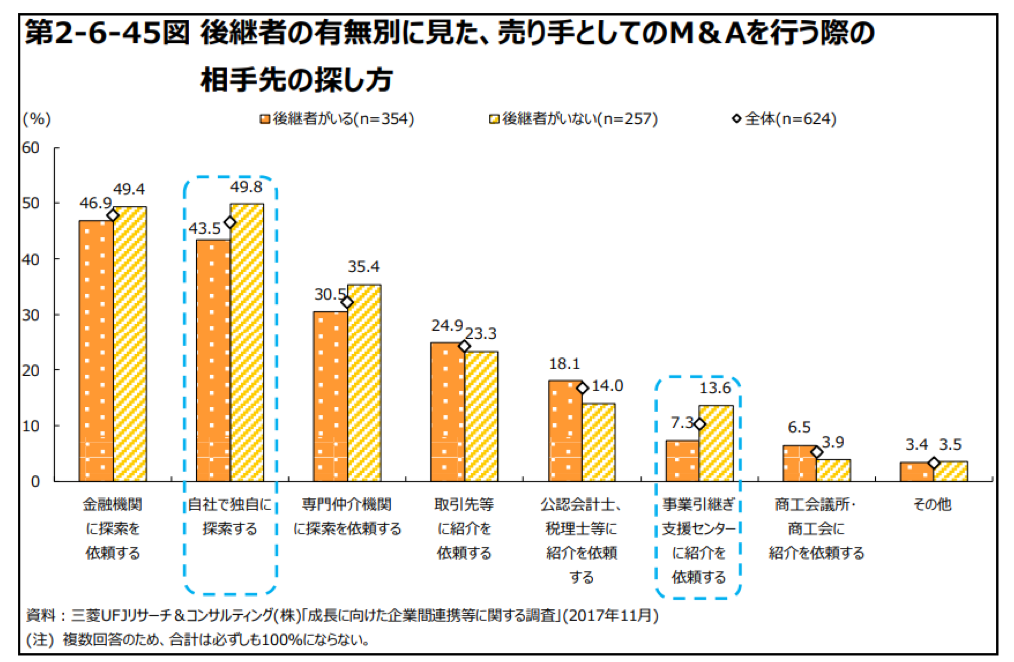

一方、売り手としてのM&Aの相手先の探し方について、後継者がいない企業では、基本的に「金融機関に探索を依頼する」こととしつつも、「自社で独自に探索する」という回答が多くなっています。親族外の事業承継を行う売り手は、最適な相手探しに真剣に取り組んでいる状況がうかがわれます。

経済の構造的な変化により、中小企業が継継的に売上規模の成長を図っていくことはますます難しくなっています。

加えて、経営者の高齢化と後継者不在を抱える企業でM&Aが事業承継の手段として有効な選択肢となっています。こうした背景から、中小企業のM&Aが近年着実に増加しています。

実際に買い手としてM&Aを実施している企業は、商圏の拡大や商品・サービスの拡充による売上・利益の増加を通じ、付加価値を向上させ労働生産性の向上を図っています。こうした付加価値向上を図るためにも、買い手・売り手の事業間のシナジー効果を発揮しなければなりません。

買い手は、売上・市場シェアや事業エリアの拡大の手段として活用を検討する一方で、売り手は、事業の承継の手段として検討されており、こうしたニーズ同士を結び付けていくことが中小企業の生産性向上のみならず、我が国経済の生産性向上にも資すると期待されます。