0120-1000-77/03-4570-0810

受付10:00-17:00(土日祝日除く)

【資産運用の基本】金融資産の目標利回りとリスク許容度はどのように設定すべきか?

資産運用の利回りを決める前に考えておくべきこと

老後2000万円問題など、公的年金だけに頼っていては不安な時代です。長期・積立・分散投資の必要性が認識されつつあります。

資産運用を始める際には、とにかく稼ぎたい!高い利回りを実現させるぞ!など、儲けることしか考えていないことでしょう。しかし、高い利回りを実現させるためには、事前に考えて決めておくことがあります。確認しておきましょう。

何のために資産運用するのか?そのゴールは?

高い利回りを追求するより前に、あなたが資産運用する目的を明確にしておきましょう。資産運用にはさまざまな対象があります。相続税対策のために不動産投資をしたい、一攫千金を狙って不労所得を得たい、老後の生活のために2,000万円を確保したい、ゴールとする目的によって資産運用のやり方が大きく違ってきます。

目的は何でも構いません。サラリーマンとしての給料水準が低いことに不満があるから、株式投資の副業で月収に1~2万円だけプラスしたい、子どもを私立に通わせる教育費用を作るためなど、個人によって様々な目的があるでしょう。

重要なことは、資産運用を行って達成したい目的は何か、明確にすることです。目的が変われば、運用対象も変わります。相続税対策であれば、そもそも金融商品は対象になりません。的外れな投資を行わないよう、最初に立ち止まって、目的の確認から始めてみましょう。

投資金額と運用期間はどれくらいか?

目的が決まったら、次に金額と期間を考えます。金額は、一括して投資する場合もあれば、毎月積み立て投資する場合もあるでしょう。また、運用成果をいつまでに達成したいのか、ゴールに至るまでの運用期間を決めましょう。

たとえば、子どもの私立進学の教育費を作る目的で資産運用するならば、子供がいつ進学するのか、計画します。たとえば、5年後に子どもが私立大学の医学部に進学するため、3,000万円が必要になるのであれば、逆算して、それまでに必要なリターンを出せるような投資対象を選ぶことになるでしょう。

全額を一括して投資するのでもよいですが、毎月積立ての投資を実行する場合、その金額を決めましょう。

投資額は多ければ多いほどリターンも大きくなりますが、目的に応じて、どの程度のリスクを許容することができるのかも決めておきましょう。リスクを負担して目標のゴールを達成したいのであれば、普通預金や郵便貯金を株式投資に回す選択肢もあるでしょう。逆に、あまりリスクを許容できない場合、毎月の余裕資金のみに限定して、生活に影響がない範囲内の小さな金額で投資するのもいいでしょう。

目標とする運用利回りを設定したい

目標運用利回りを設定するためには、ライフイベント表と個人キャッシュ・フロー表の作成が不可欠です。

そこで、将来の収入と支出の予測を行い、金融商品投資によって、資金不足に陥ることがないように、目標運用利回りを慎重に設定する必要があります。

目標運用利回りを設定することができれば、資産配分方針を決めることができます。

高い目標運用利回りを必要とする場合、そのリスク許容度を考慮し、リスクとリターンのトレードオフの観点からその可否を判断する必要があります。

目標運用利回りを実現するためのポートフォリオが、リスク許容度の範囲内に収まらない場合、目標運用利回りを下げるようにしなければならないでしょう。

投資期間を長期化すれば、日標運用利回りの達成確率は高くなります。株式に長期投資すると、短期投資に比べ収益のフレ具合が小さくなり、安定的収益を得ることができます。

過去40年間について東京証券取引所1部上場銘柄全体の投資収益(年当たり)を投資期間別に見ても、1年投資の場合は最高72.1%、最低-24.8%であり、その開きは96.9%に も及んでいますが、30年保有すると最高12.8%、最低6.8%であり、その開きは僅か6.0%となります。

目標利回り、毎月の投資額はいくらか?シミュレーションしてみよう!

資産運用をする場合、投資対象を選ぶことも重要ですが、それ以上に毎月どれくらいのお金を投資に回せばよいか、シミュレーションも必要です。試しに金融庁の計算機を使ってみましょう。

自分自身の将来のゴールをイメージして入力してみてください。今回は毎月30円の積立投資を20年間行うことを想定してシミュレーションしてみましょう。

金融庁のシミュレーションは以下の3つの機能があります。

- 将来いくらになる?

- 毎月いくら積み立てる?

- 何年間積み立てる?

通常は、「今から投資を始めるぜ!」と考えているはずですので、何年間という計算は行わないはずです。それゆえ、自分が投資に回せる金額を所与として将来の資産を見るか、将来のゴール(老後2,000万円問題)を設定して、自分がどれだけ投資に回さなければならないのか、計算してみることになるでしょう。

【将来いくらになる?】目標利回りが3%の場合

目標利回りが3%であるとすれば、以下のように、20年後は6,500万円となります。

積立金額と運用成果

【将来いくらになる?】目標利回りが6%の場合

想定利回りが6%であるとすれば、以下のように、20年後は9,200万円となります。

積立金額と運用成果

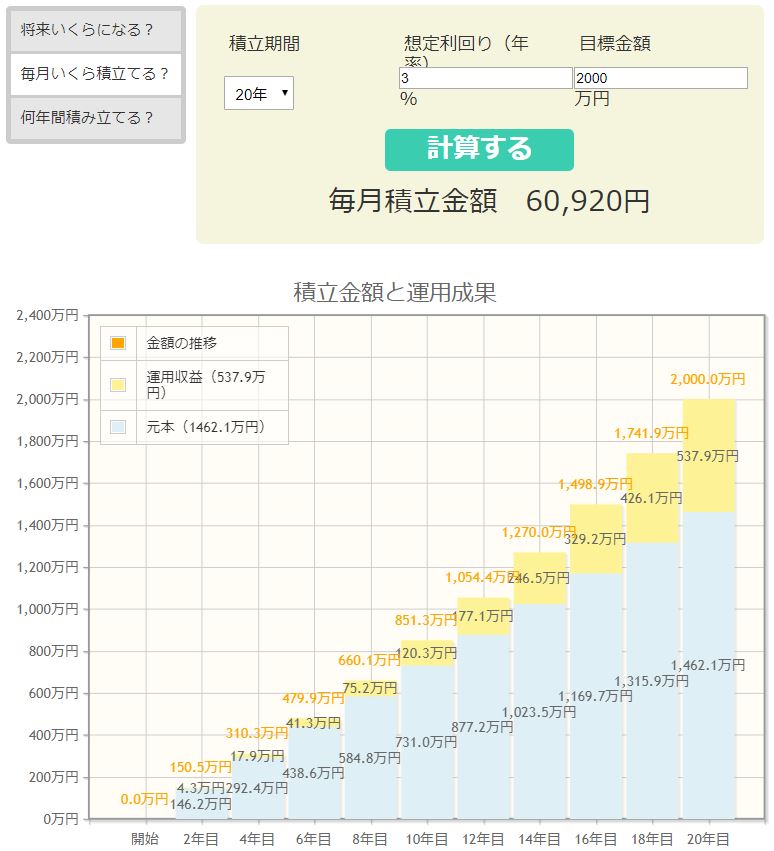

【毎月の積立額は?】2,000万円必要な場合(利回り3%)

老後2,000万円問題に対応するための毎月の投資額を計算してみましょう。20年後のゴールを、いま流行りの2,000万円とするわけです。

想定利回りが3%であるとすれば、以下のように、毎月の積立額は6万円となります。

積立金額と運用成果

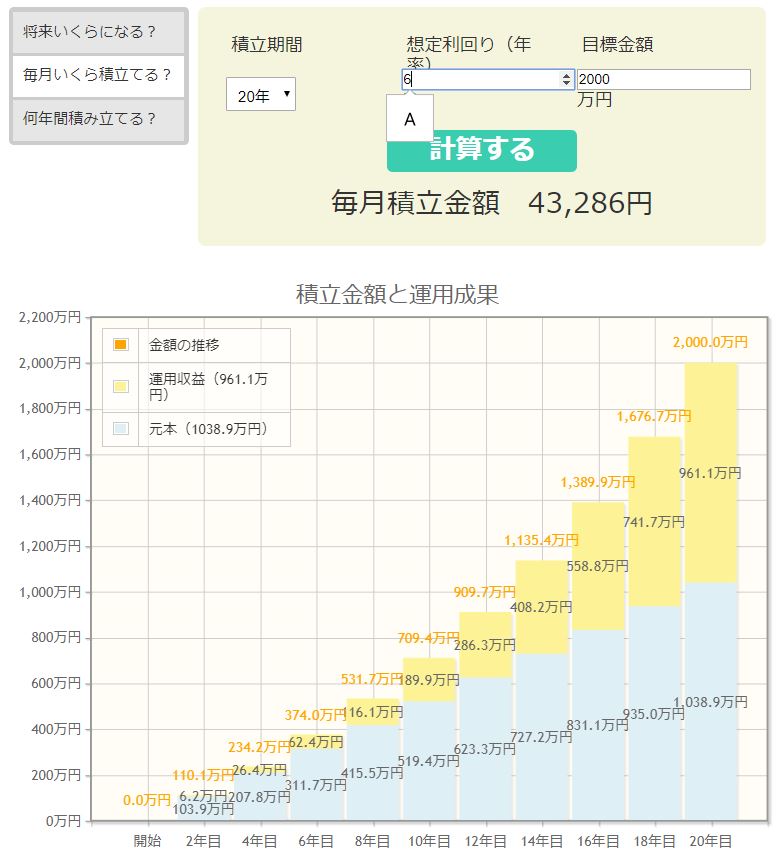

【毎月の積立額は?】2,000万円必要な場合(利回り6%)

想定利回りが6%であるとすれば、以下のように、毎月の積立額は4万3千円となります。

金融庁毎月4万円

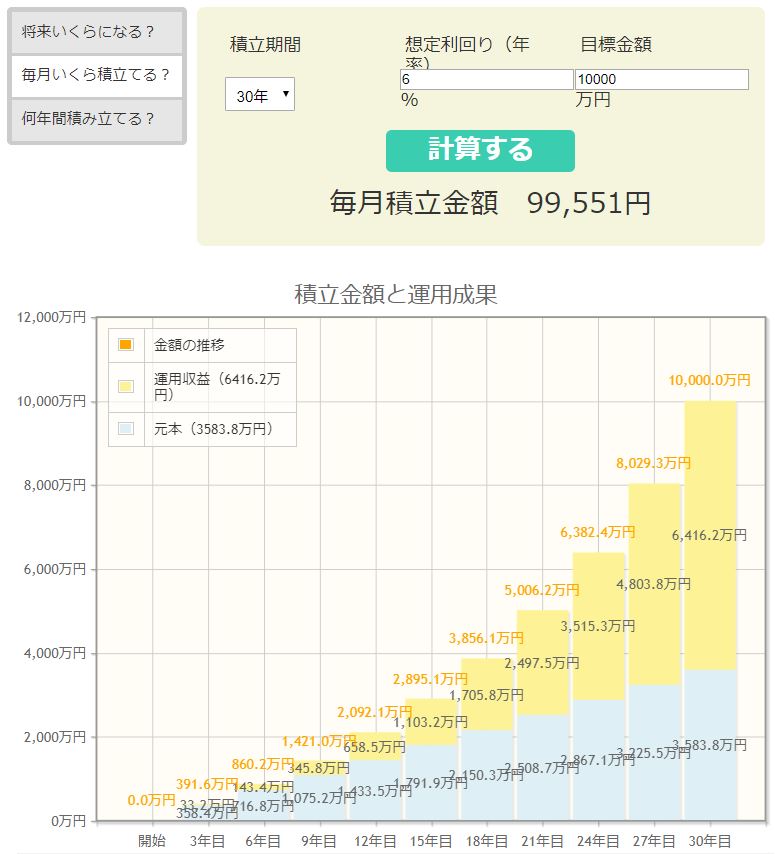

計画的な長期運用であなたも億万長者になれる!?

誰でも「億万長者になりたい!」と考えるはずです。若いサラリーマンの方(30歳)が、60歳の定年退職のときに1億円の資産を持つには、毎月いくら投資すればよいでしょうか。30年間の資産運用です。

低成長の日本経済を考えますと、想定利回りが6%は難しいかもしれません。外国株式の投資が不可欠となります。想定利回りが6%であるとすれば、以下のように、毎月の積立額は10万円となります。

毎月10万円の投資を続ければ、あなたは億万長者になります。

最初の10年は元本が小さいので、あまり運用収益がありません。しかし、15年目を越えて資産額が2,000万円を超えたあたりから、運用収益が急激に大きくなり始め、資産の増加スピードが加速します。最終的に30年後の資産額は約1億円になり、元本が3倍に増えました。

これで億万長者になれるのです。複利効果を活用して長期投資を行えば、資産1億円を突破するのは不可能ではないことがお分かりいただけましたでしょうか。

積立金額と運用成果

【事例】 老後に2億円の資金を貯蓄したい

40歳の資産家の方が、老後の生活資金として2億円が必要であると考え、現在所有する5,000万円を運用するとともに、今後、積み立てることができる金額が月20万円でした。

この方が60歳までに積み立てる資金の合計額は、20万円×12カ月×20年=4,800万円です。普通預金であれば4,800円プラスわずかな利息でしょう。

しかし、4,800万円では老後資金が不足します。20年後、60歳になったときに、2億円の老後生活資金を作りたいと考えました。

この方は、スタート時の投資5,000万円は利回り5%、今後毎月の積立ては利回り3%で複利運用されていけば、60歳になった時点で元利合計2億円という目標を達成することが可能となります。

ただし、スタート時の5%という目標利回りで運用するためには、それに応じたリスクを取らなければなりません。外国株式になるでしょう。

また、給与所得や保有資産の規模、住宅ローンなどの負債依存度、投資の経験などによって、リスク許容度も異なってきます。

この事例では、目標利回り5%に見合うリスクが取れないと判断し、外国株式への投資は止めておきました。消費支出を10万円節約して毎月の積立額を30万円に増やしたうえで、すべての資金を3.2%で運用することができれば2億円の目標を達成することができます。3.2%の目標利回りを設定し、国内株式と債券でポートフォリオを組んだのです。

金融庁の資産運用シミュレーション、自分でやってみよう!

証券会社の営業マンに相談する必要はありません。AIなど高度なフィンテック技術は必要ありません。お金を稼いで貯めるのは自分です。自分の手で資産運用の計算を行って、お金の感覚を体感すべきです。

さぁ、あなたも自分でシミュレーションしてみましょう!

目標利回りが実現するために、これだけは理解しておこう

複数の銘柄に分散投資すること

分散投資とは、1つの銘柄に集中的にするのではなく、複数の銘柄を投資する方法のことをいいます。この目的はリスク分散によるリスク最小化です。

現代ポートフォリオ理論によると、上場している銘柄すべてを少しずつ購入すると、投資のリスクが最小化するとされています。

1つの銘柄のみに投資していた場合、仮にその銘柄が何かの経済ショックで大きな下落があると、損失が大きくなります。

しかし、分散投資をすることで、1つの銘柄の損失のダメージを減らすことができます。なぜなら、他の銘柄から利益が出ていて、損失と利益を相殺してくれるかもしれないからです。損失のダメージを和らげることができます。

分散投資をより有効に進めるために必要なのが、どの銘柄をどれだけ持つか、その配分割合です。これを「ポートフォリオ」といいます。資産運用の目的に応じて、株式中心の積極的な投資スタイルにするか、債券中心の堅実なスタイルにするかを決めることができます。

目的に応じたポートフォリオを組むことが重要です。

長期投資には投資割合を再調整することが必要

開始時に、「この銘柄は20%、この銘柄は●%・・・」と決めて投資をスタートしたとしても、時間が経てば、価格が上昇する銘柄もあれば下落する名画もあります。結果として、当初決定した割合が変わってきます。

そこで、投資額の割合を再調整する必要が出てきます。これを「リバランス」といいます。

たとえば、国内株式、日本国債、外国株式、外国債の4つを各25%ずつ投資していたとしましょう。外国株式の運用成績が好調で、1年後のポートフォリオが国内債券20%、日本国債20%、外国株式40%、外国債20%になった場合、外国株式の投資割合が大きく、それ以降は、外国株式の影響を強く受ける状態となります。

そこで、開始時と同じポートフォリオの割合を戻すために、それぞれの割合を25%ずつにします。これがリバランスです。

安定した資産運用のために重要なテクニックであるため、必ず実行するようにしましょう。

長期運用の複利効果はすごいぞ!

福利効果は、19世紀の物理学者であるアインシュタインによって発明されたもので、人類最大の発明といわれています。

6%運用利回りでは、100万円投資しても1年後の収益は6万円、税引後で4.8万円です。あまり増えていないのではないかと思われるかもしれません。

しかし、複利効果は、時間が経てば立つほど、偉大な効果を発揮します。100万円の投資は、30年後には574万円になるのです。

もし20%で運用することができれば、爆発的に資産を増やすことができそうです。そうは言っても、30年間で運用利回り20%など夢のような話で、現実には至難の業です。

しかし、これを実現している人がいます。ウォーレン・バフェットです。2017年度に、バークシャー・ハサウェイ(ウォーレン・バフェットが資産運用を行う上場企業)が、株主宛てに送った説明文には以下の記載があります。

(出所:Wikipedia)

| 2016年バークシャー・ハサウェイ社の株式は23.4%上昇し、ベンチマークのS&P500(配当込み)を12.0%を上回った。バークシャー・ハサウェイ社の1株当たり純資産は10.7%増加した。1965年から2016年の52年間で、S&P500(配当込み)は毎年9.7%の増加ペースであったのに対して、バークシャー・ハサウェイ社の株式は、それを上回る年間20.8%の増加ペースであった。 |

50年間にわたって運用利回り20%を継続したというのです。50年間で20%で運用すると、資産は9100倍になります。ウォーレン・バフェットのバークシャー・ハサウェイ社は、所有する資産のほとんどを運用収益で稼いでいるのです。複利効果は偉大なのです。

バークシャー・ハサウェイ社の株価(出所:Yahoo! finance)青線はS&P500株価指数

どれだけの値下がりに耐えられるか?リスク許容度を決めよう

リスク許容度とは、金融資産投資に伴って負担可能なリスクの大きさのことをいいます。

通常、投資期間がリスク許容度を決定する最大の要因となります。また、お客様の過去の実績や現状のポートフォリオの資産配分の状況などもリスク許容度を決定する要因となるでしょう。

リスク許容度に影響を与える要因を整理すると以下のようになります。

リスク許容度の測定においては、相場が下落した場合、どの時点で損切りを行うかを明確にしておかなければなりません。

これは、どの程度の投資損失が発生したときに、資産運用を中止しようと考えるのかという、撤退基準のことです。

リスク許容度に影響を与える要因は以下の通りです。

| 運用期間 | 年齢やライフイベントによって運用期間が決まる。 運用期間が長くなれば、リスク許容度が高くなる。 |

|---|---|

| 保有する資産の流動性 | 保有する資産の流動性が低い場合、将来の支出のための準備が必要となるため、リスク許容度は低くなる。 |

| 負債比率 | 借入金を使って投資を行う場合、損失によって家計が破綻する危険性があるため、リスク許容度は低くなる。 |

| 金融資産以外の所得 | 金融資産以外の所得が大きければ、リスク許容度は高くなる。 同様に、生命保険によって家計がカバーされていれば、リスク許容度は高くなる。 |

| 投資に対する個人の考え方 | リスクの選好度合いによってリスク許容度は異なる。 安全性を好むのであれば、リスク許容度は低くなる。 |

年齢で変わる運用方針

例えば、50歳ぐらいまでの住宅ローンや教育費でお金がなかなか貯まらない時期は、無理のない積立投資を中心に行うことが必要です。

子供が大学を卒業した後まとまった余裕資金ができたらリスク資産の割合を増やす、引退後年金を受け取る時期になったら、年金を補う形で分配重視型の運用にシフトするなど、運用方針を変更します。

また、投資環境が予期せぬ方向に大きく変わった場合は、即座に見直しが必要なこともあります。

運用をスタートする時に、投資の制約条件を設定する場合があります。例えば、次のようなルールです。

・ストップロスルール(例)1ヶ月で20%以上下落した場合は全て売却

・1銘柄の配分比率の上限(例)1銘柄の配分比率の上限を20%と設定

・リバランスの条件(例)目標資産配分から10%以上かい離した場合はリバランス

見直しの頻度については3カ月ごと、半年ごと、1年など、これもまちまちです。

モニタリングすべき項目には、投資目的の確認のほか、運用実績、リスク・リターンの達成度、リバランスの必要性、投資環境の確認などがあります。

金融資産以外にも、自社株、不動産、保険を含めた全ての資産の棚卸、相続税評価額、相続税の計算を定期的に行っておくことが理想です。