03-4570-0810

受付10:00-17:00(土日祝日除く)

金融検査マニュアルの廃止により融資判断現場はどうなるか?

「金融検査マニュアル」とは、金融庁の検査官が金融機関を検査する際の手引書として使用するものです。これは融資判断を効率化しますが、事業性よりも資産性を重視させるという問題があります。未来に目を向けた事業性評価による融資へ方向転換するため、金融検査マニュアルが廃止されることになりました。この記事はこの点を解説いたします。

金融検査マニュアルとは何か

「金融検査マニュアル」とは、金融庁の検査官が金融機関を検査する際の手引書として使用するものです。1999年(平成11年)7月に作成、公表されました。

金融機関の監督官庁である金融庁は、各金融機関に対して、定期的に検査を実施しています。その検査の指針が「金融検査マニュアル」です。

背景には、バブル崩壊に伴う不良債権の増大により金融機関の経営が悪化したことがあります。

1998年(平成10年)、政府・与党金融再生トータルプラン推進協議会は、不良債権の積極的な処理を進めるため銀行監督の強化などを盛り込んだ「金融再生トータルプラン」を取りまとめました。

当時を振り返ると、1997年(平成9年)北海道拓殖銀行の経営破綻、1998年(平成10年)には、日本長期信用銀行(長銀)が経営破綻しました。金融業界では「日本経済発展を支えてきたあの長銀が・・・。」という驚きと、明日は我が身かもしれない怖れが走りました。このことが、その後のメガバンク誕生への流れにつながりました。

金融機関が経営破綻すると、その金融機関が資金供給していた企業が、資金に行き詰まり、連鎖倒産するようなことも起こります。こうした事態を受けて、作成されたのが「金融検査マニュアル」です。いわば、不良債権を増やさない、処理していくことを主眼としています。

金融検査マニュアルの弊害

金融業界においては、金融庁検査は絶対的な権威持っており、金融庁から行政処分としての業務改善命令が発せられると、大きな信用失墜に陥ります。それとともに、経営陣は経営責任を追及され、これまで積み上げてきた栄光が一辺に崩れ落ちるような状況になります。

最近の、スルガ銀行の融資問題の事態、かんぽ生命の保険販売問題の事態は、そのことを如実に物語っています。

そのため、金融機関の融資現場ではどうしても、金融検査マニュアル至上主義のような束縛に陥り、融資審査の最重要判断基準となったのです。

金融検査マニュアルに基づく自己査定

「金融検査マニュアル」は、各金融機関がリスクを考慮した自主的な経営を行うことで、経営の健全化を図るべきだという考え方をもとに作成されています。

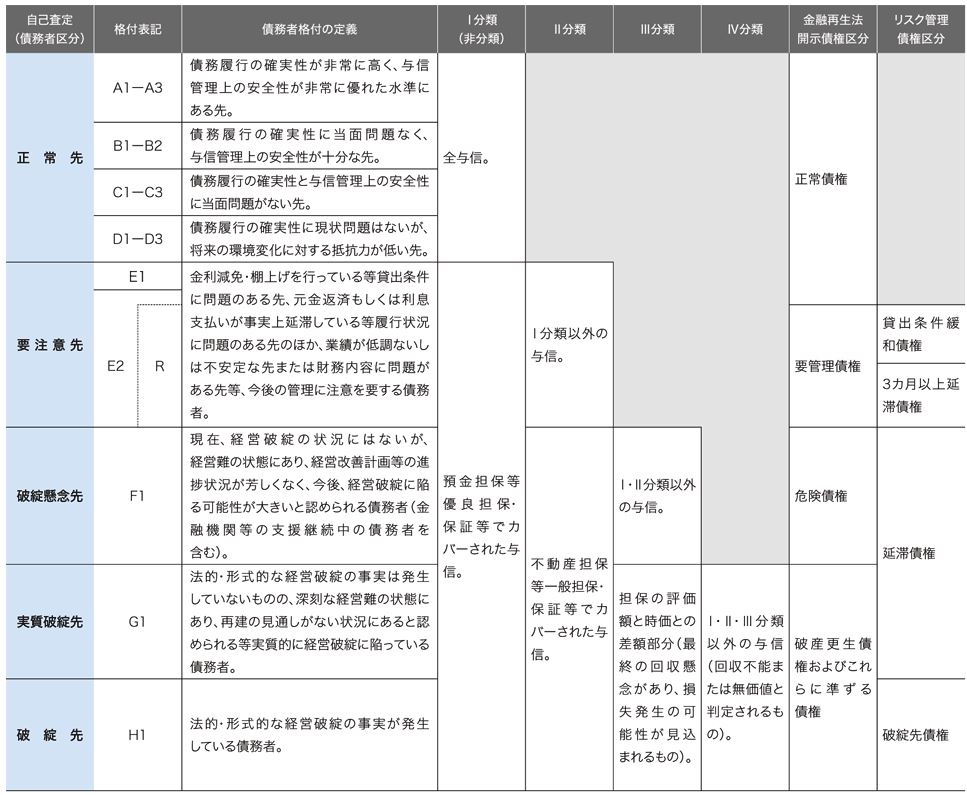

そのリスクを測定する基準の1つが融資先の債務者区分です。債務者区分とは、財務内容や返済能力による、融資先の企業の格付けです。格付けには、正常先、要注意先、破綻懸念先、実質破綻先、破綻先の5つの区分があります。

融資先企業の債務者区分がよくない場合、貸した資金が回収できないリスク、つまり貸し倒れのリスクがあると判断されます。そこで、「金融検査マニュアル」では、金融機関の経営健全化のために、融資先企業の債務者区分に応じて、貸倒引当金を計上することを求めています。会計上、この貸倒引当金の繰入れは費用の発生です。つまり、財務状況が悪い企業や、資金繰りがよくない企業、また、収益力が低い企業への貸し出しは、金融機関にとってコスト負担が生じるということです。

<債務者区分の例 出所:みずほフィナンシャルグループホームページ>

上記は、メガバンクの公表例ですが、金融検査マニュアルに則っているため金融機関はほぼどこも同様の債務者区分となっています。

金融機関が3期分決算書提出と信用保証協会保証付融資を求めてくる理由

金融機関と新規の取引を検討している中小企業があるとします、すると、3期分決算書の提出と信用保証協会の保証を求められた経験をお持ちの企業が多いのではないでしょうか。

まず、3期分の決算書について説明します。前述の債務者区分の例の文言に注目してください。

「債務履行の確実性」という文言が何度も出てきます。これは、今後というよりも、過去からの財務内容を分析して確実性を検証するという意味合いが強いものです。

つまり、過去3期分の決算書を入手して、コンピューターによる財務分析結果が出てきます。これを指標として、個人資産の状況、業界動向、事業計画などを加味して、貸出先の格付が決まります。

よって、金融機関からの質問は、将来に向けた今後の事業展望よりも、過去を表す決算書の内容のことが多くなりがちです。

また、信用保証協会保証付融資を勧められることが多いと思います。信用保証協会は、中小企業が金融機関から融資を受ける際に、その債務を保証することで、中小企業の資金繰りの円滑化を図ることを目的としている公的機関です。

前述の債務者区分の例では、Ⅰ分類というところに「預金担保等優良担保、保証等でカバーされた与信」という説明があります。この与信(いわゆる貸出金)については、非分類となります。

信用保証協会保証付融資は、「優良な保証でカバーされた与信」に該当するため、引当金を積まなくてもよい非分類となります。つまり、経営が悪化して債務者区分が劣化しても、金融機関は引当金を積まない、コストがかからない貸出金部分ということです。

このように、「金融検査マニュアル」による、資産(金融機関側の貸出金)査定の方法が決まっているため、金融機関の行動としては、3期分決算書提出と信用保証協会保証付融資を求めてくることが多いのです。

金融検査マニュアルの廃止

金融庁が平成29年12月に公表している、「金融検査・監督の考え方と進め方 (検査・監督基本方針)(案)」では、以下のように方針を定めています。

「検査マニュアルは、別表も含め、廃止することとする。検査マニュアル の廃止は、別表の廃止も含め、これまでに定着した金融機関の実務を否定するものではなく、金融機関が現状の実務を出発点により良い実務に向けた創意工夫を進めやすくするためのものであるが、実務での誤解や戸惑い、混乱の生じないよう、準備期間 を設けることとし、廃止の時期は平成 30 年度終了後(平成 31 年 4 月 1 日以降)を目途とする。」

時期については、平成 31 年 4 月 1 日以降と明確ではないものの、金融検査マニュアルの廃止については、間違いのないところです。むしろ、金融危機時期に緊急事態対応として作られたマニュアルが20年もの間、維持されてきたことのほうが硬直的といえるでしょう。

また、今後の金融検査のあり方としては、以下の通りに記されています。

「金融行政の目標を実現するためには、金融行政は 「形式・過去・部分」への集中を排し、「実質・未来・全体」に視野を広げなければならない。

すなわち、「形式から実質へ」と視野を広げ、規制の形式的な遵守の確認に留まらず、実質的に良質な金融サービスの提供やリスク管理等ができているかを重視していくのです。

また、「過去から未来へ」と視野を広げ、例えば、過去の一時点の健全性の確認だけに留まらず、将来に向けた健全性が確保されているかも重視していく。

さらに、「部分から全体へ」と視野を広げ、特定の個別問題への対応に集中するより、真に重要な問題への対応ができているかを重視していく。」

つまり、今後の金融機関経営の検査として、これまでの重箱の隅をつつくような検査ではなく、全体として重点項目を推進できているか、過去重視から未来に向けた健全性が確保されているかということが重視されます。

金融検査マニュアルの廃止が融資判断現場へ与える影響

未来に向けた健全性ということは、融資判断においても、未来に向けて貸出金が健全であるかということが重要な視点となります。

このことにより、大きく以下の2点で影響が出ると考えます。

一つは、融資判断において「事業性評価」の側面が強くなることです。つまり、未来の事業がどうなっていくかという比重が高くなり、実際の返済を左右する将来キャッシュ・フローの見極めが重要になります。

これまでは、貸借対照表のストック分析の比重が高かったのですが、今後は将来に向けた営業によるキャッシュ状況を表すフロー分析に重きが置かれるでしょう。

事業性評価を進める上で、企業においては、事業の現状分析、課題、強みを機会に活かすキャッシュの創出プロセスを説明していくことが大事です。

もう一つは、金融機関の優劣の差が大きくなるということです。これまでは、過去の財務分析により、ある程度の融資判断材料が提供されました。しかし、今後は未来に向けた事業の「目利き力」が重要となります。

担保・保証に極力依存せずに、融資先の事業内容や将来性を見極める取引をしてきた金融機関かどうかにより、融資実行力に差が出てきます。

適切な人材が育っていない金融機関は、退場せざるをえないか、有力な金融機関に吸収合併を求めることになるでしょう。

金融検査マニュアルの廃止は決まりましたが、廃止後の金融検査の方法や資産査定のあり方については、現実的には今後数年の移行期間をかけて作り上げていくと思われます。

(川居)