03-4570-0810

受付10:00-17:00(土日祝日除く)

【資産運用の基本】外貨建て債券は儲かるのか?

外貨建て債権、特に米ドル建て債権への投資に関心をお持ちの方が増えています。

ここでは、債権投資の概要や、米ドル建て債権に投資することのメリット(魅力)と注意点、そして金融政策や為替市場との関連について見ていきましょう。

証券会社から提案された米ドル建て債券の投資は良いのか?

債券投資とは?

債券とは、国、地方公共団体、民間企業、外国政府などが、投資家から資金を借り入れる際に発行する借用証書(有価証券)のことをいいます。その発行条件には、債券の発行体、額面金額、償還期限、表面利率などがあります。

債券を購入しますと、償還期限まで一定の利子が支払われます。基本的に、固定金利が支払われ、償還期日において額面金額が返済される仕組みとなっています。投資家から見れば、これは利回り固定の金融商品です。

満期以前の現金化は、市場で売却することによって行います。市場価格は日々変動するため、売却益を得ることもあれば、売却損を被ることもあります。また、発行体が経営破綻すれば、額面金額の全部又は一部が返済されません。つまり、投資家から見れば、これはデフォルト・リスクが伴う金融商品です。

債券投資に伴うリスクとは?

債券に伴うリスクは、以下のようなものとなります。

| 信用リスク | 発行体の経営悪化によって元本の返済や利子の支払いが滞ったり、経営破たんによって回収不能になったりするリスク |

| 価格変動リスク | 金利上昇時に市場価格が下がり、金利下落時に市場価格が上がる、債券の保有期間において市場価格が市場金利の変動に応じて変化するリスク |

| 為替変動リスク | 【外貨建ての債券の場合】為替相場の変動によって円換算額が変動するリスク |

| 流動性リスク | 保有する債券を売却しようとしても買い手が現れず、希望するタイミングや価格で売却できないリスク(市場での取引量が少ない銘柄) |

債券の市場価格は、市場金利との関連で日々変動します。それゆえ、金利変動と価格変動により、債券の利回りも変化することになります。

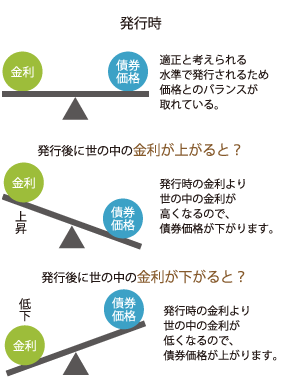

金利が上がると債券価格は下がる

金利上昇の局面において、債券の市場価格は下がり、逆に金利下落の局面において、債券の市場価格は上がります。したがって、金利上昇が見込まれるときは、長期の債券の市場価格が下落することになるため、購入ではなく売却すべき時期ということになります。

【債券の価格と金利の関係】

証券会社の利ざやが乗って高く買わされる

債券の売買取引の方法には、証券取引所で行われる取引所取引と、証券会社と投資家が相対で取引を行う店頭取引の2つがありますが、債券売買のほとんどは店頭取引で行われています。

取引所取引の場合は、必要な費用として売買委託手数料がかかります。店頭取引の場合は、取引の際に必要なコストが取引価格に含まれているため、これ以外の手数料はかかりません(外貨建て債券の場合、為替手数料がかかります。)。つまり、証券会社が、市場からの仕入価格と顧客への販売価格の差額である利ざやを抜いているということです。

企業が社債を発行する際、通常無担保で発行される社債を「一般無担保社債」または「優先社債(シニア債)」といいます。これと比べて元本および利息の支払い順位の低い社債を「劣後債(ジュニア債)」といい、債務不履行リスクが大きい分だけ利回りは高く設定されています。劣後債は、ハイ・リスクでハイ・リターンの金融商品であるため、リスク許容度の高い富裕層には適した金融商品として販売されています。

外貨建て債券の表面利率は高い

外貨建ての社債は表面利率が高いため、為替レートが変化しなければ、円建て社債よりも高い利回りとなります。

たとえば、2017年以降にソフトバンクグループは米ドル建て普通社債(2025年~2030年満期)を表面利率5%、米ドル建て劣後特約付き社債を表面利率6%で発行しています。

外貨建て社債での運用は、為替リスクを負担する一方で、円安に向かえば高い利回りを享受できるものです。こちらもリスク許容度の高い富裕層には適した金融商品として販売されています。このため、米ドル建て劣後社債は、信用リスクと為替リスクの両方を抱えることから、これらのリスクに見合う、高い利回りが設定されるのです。近年、富裕層に最も人気の高い商品がこれです。

ドル建て資産への投資利回りは金融政策の影響を受ける

2019年の米国と日本には大きな金利差がある

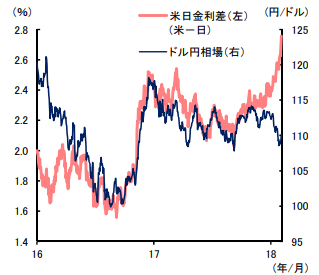

米国ではトランプ政権によって好景気になり、インフレ率が上昇したことから、金利が高くなりました。これに対して、日本では安倍政権と日銀が低金利政策を継続しています。それゆえ、日米間に大きな金利差が生まれています。

そこで、低金利の日本円を調達して、米ドルに転換し、高金利の米ドル建て債券で運用すれば、利ざやを抜くことができると考えられています。

日米金利差がある状況では、短期的には、米国債券に投資したいという人が増え、日本円売り・米ドル買い圧力が高まります。しかし、長期的には、日本の金利が反転して上昇し、日本円買い・米ドル売り圧力が発生することが想定されます。

しかし、ここ数年間のドル円為替相場を見ますと、本来、もっと米ドルが買われ、ドル高が進んでもよかったはずですが、実際には米ドルが売られているのです。つまり、米ドル建て債券は、2019年2月現在、円ベースでは割安な価格で購入することができる状況にあります。

【2018年のドル円相場と日米金利差】

出所:株式会社日本総合研究所「為替相場展望」2018年2月

重要なのは外国為替が円安ドル高へ向かうかどうか

結局のところ、外貨建て債券の投資で問題となるのは、円でいくら返ってくるのかです。それを決めるのが、償還期日の円ドル相場です。

購入日の円ドル相場によりも円高・ドル安になっていれば、円建ての利回りが低下しますが、円安・ドル高になっていれば円建ての利回りは上昇します。つまり、米ドル建て債券による資産運用で重要なのは、円安・ドル高の方向に為替相場が向かってくれるかどうかです。

この点、2019年まで円高・ドル安の方向に進んでいます。すなわち、わが国のインフレ率はいっこうに上がっていないのです。

しかし、長期的には為替相場は、一国で流通する通貨の数量によって決まると考えられることから、インフレ率が高い国(通貨の流通量が増えている国)の通貨は安くなり、インフレ率の低い国(通貨の流通量が増えていない国)の通貨が高くなります。

専門家からは、以下のようなコメントがあります。日本銀行や大手金融機関のエコノミストは、「2%に向かっている」と考えているようです。つまり、日銀の金融緩和政策によって、インフレ率が上昇する方向へ、政策的に円安ドル高の方向へ誘導されているという状況です。

結果はどうあれ、これは、わが国の中央銀行の金融政策です。長期的にはやはり円安・ドル高の方向に向かうと考えるべきではないでしょうか。

日銀の金融政策が成功すれば、米ドル建て債券は、将来的な円安・ドル高によって、償還時に利回りが上昇します。それを信じるならば、いま購入すべき金融商品は、米ドル建て債券です(米ドル建て「株式」は?という議論は省略します。)。

UBS銀行と日銀はインフレ傾向にあると判断

「日銀も「インフレ・クラブ」に仲間入り」 UBS銀行2018年3月日本のインフレ率は、これまでとは異なる理由で再び上昇していく。 2017年以降、人手不足がきっかけとなって、日本では新たなインフレ・サイクルが始まったと我々はみている。3%を大きく下回る失業率と急速な高齢化の直接的な影響で、パートタイマーの時給が過去18カ月で5%近く上昇した。日本の個人消費支出は雇用の安定を背景に加速し、コアCPIがこれに続いている。 したがって、日本は25年近く続いたデフレ期間を終え、今回は円安といった外部要因ではなく、人手不足の深刻化による賃金上昇にけん引されてインフレ率が上昇に向かい始めていると考える。 CPIの構成要素である財とサービスのうち、60%近くが対前年比でプラスに転じており、これは日本がデフレからインフレに転じた力強い証拠と思われる。深刻な人手不足と中国製品価格の値上がりによって、日銀は2018年に緩やかなインフレという長期目標をついに達成するだろう。 |

「経済・物価情勢の展望」日本銀行2018年1月消費者物価は、企業の賃金・価格設定スタンスがなお慎重なものにとどまっていることなどを背景に、エネルギー価格上昇の影響を除くと弱めの動きが続いている。 もっとも、マクロ的な需給ギャップが改善を続けるもとで、企業の賃金・価格設定スタンスが次第に積極化し、中長期的な予想物価上昇率も上昇するとみられる。 この結果、消費者物価の前年比は、プラス幅の拡大基調を続け、2%に向けて上昇率を高めていくと考えられる。 金融政策運営については、2%の「物価安定の目標」の実現を目指し、これを安定的に持続するために必要な時点まで、「長短金利操作付き量的・質的金融緩和」を継続する。 消費者物価指数の前年比上昇率の実績値が安定的に2%を超えるまで、マネタリー・ベースの拡大方針を継続する。今後とも、経済・物価・金融情勢を踏まえ、「物価安定の目標」に向けたモメンタムを維持するため、必要な政策の調整を行う。 |