03-4570-0810

受付10:00-17:00(土日祝日除く)

「平成30年2月/中小企業における経営の承継の円滑化に関する法律施行規則の一部を改正する省令案について」の解説

改正の趣旨

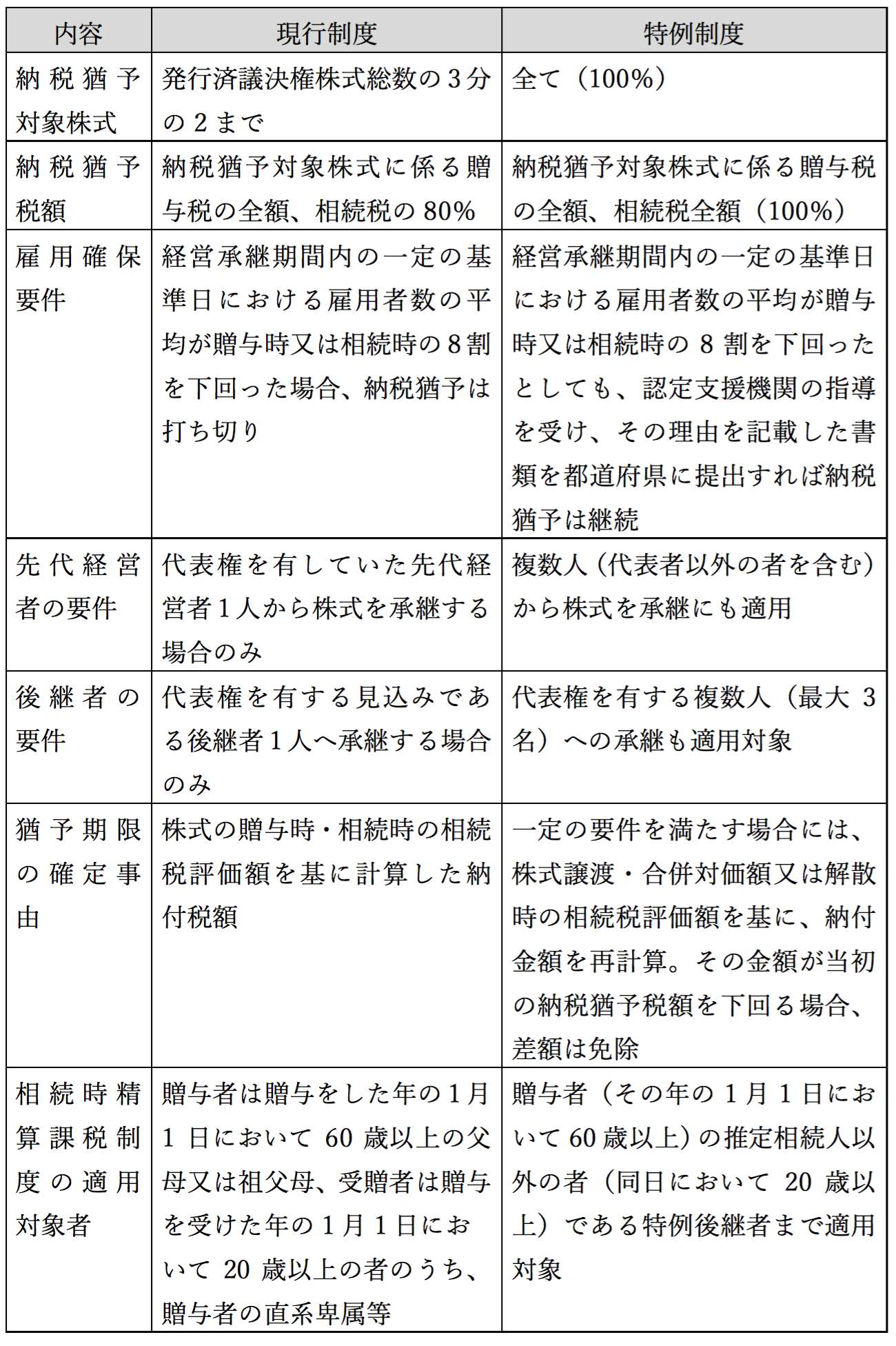

非上場株式等についての贈与税・相続税の納税猶予制度である事業承継税制の適用を受けるためには、中小企業における経営の承継の円滑化に関する法律(平成20年法律第33号。「経営承継円滑化法」。)第12条第1項の経済産業大臣の認定及びその後の継続的な確認を受けることが必要です。

そして、具体的な認定及び確認手続きについては、中小企業における経営の承継の円滑化に関する法律施行規則(平成21年経済産業省令第22号。「規則」。)で規定されています。

平成30年度税制改正大綱において、事業承継税制について10年間の特例措置として抜本的な拡充を行うことが盛り込まれました。この特例措置における納税猶予制度を施行できるようにするため、規則について、以下のような改正が行われます。

改正の概要

事業承継税制の特例制度の前提となる認定の類型の追加(第6条関係)

特例後継者が、特例認定承継会社の代表権を有していた者から、贈与又は 相続・遺贈(「贈与等」。)により特例認定承継会社の非上場株式を取得した場合には、その取得した全ての非上場株式に係る課税価格に対応する贈与税又は相続税の全額について、その特例後継者の死亡日等までその納税を猶予することとなる特例が創設されることに伴い、特例制度の前提となる認定の類型が追加されます。

なお、特例後継者に関する認定要件は、下記を除いて現行の規定と同様です。

【特例制度で追加されたもの】

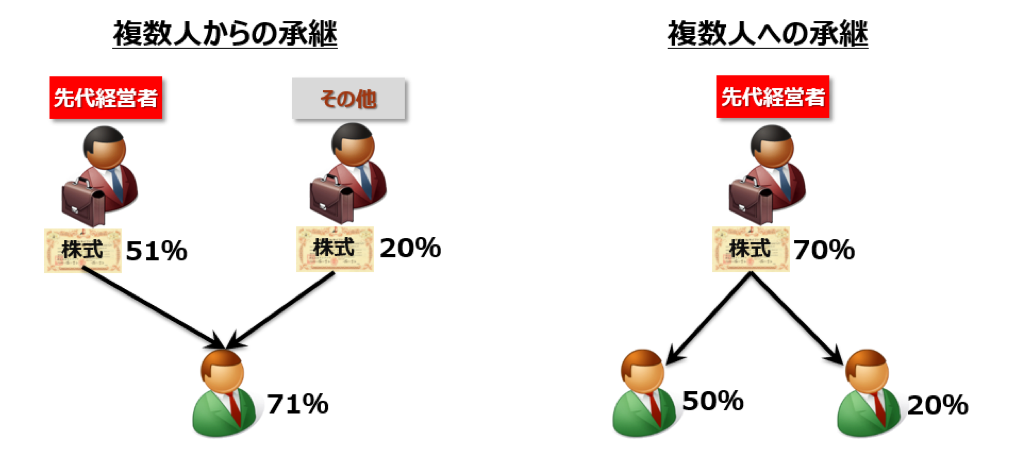

特例後継者が2人又は3人である場合

→ 贈与後におけるいずれの特例後継者が有する議決権の10%以上を有し、かつ、いずれの特例後継者の有する議決権の数が贈与者の有する議決権の数を上回る贈与

(注1)「特例後継者」とは、特例認定承継会社の特例承継計画に記載された特例認定承継会社の代表権を有する後継者(同族関係者と合わせて当該特例認定承継会社の総議決権数の過半数を有する者に限る。) であって、同族関係者のうち、特例認定承継会社の議決権を最も多く有する者(特例承継計画に記載された後継者が2名又は3名以上の場合は全員です。)をいいます。

特例後継者となる要件は、

(要件①)計画に記載すること

(要件②)代表権を有すること

(要件③)議決権の10%以上を有すること

(要件④)同族関係者(人数制限なし)の議決権と合計して、議決権の過半数を有すること

(要件⑤)同族関係者のうち、議決権を最も多く有すること(2名・3名の場合は上位2位・3位を占める)

(注意点)最大3名まで

(注2)「特例認定承継会社」とは、平成30年4月1日から平成35年3月31日までの間に下記⑤に定める特例承継計画を都道府県に提出した会社であって、経営承継円滑化法第12条第1項の認定を受けたものをいいます。

(注3) 特例後継者が一人の場合の贈与は、現行の規定と同様とします。

特例後継者が特例認定承継会社の代表者以外の者から贈与等により取得する非上場株式についても、認定に係る贈与日または相続開始日以後、認定の有効期間内に贈与等に係る申告書の提出期限が到来するものに限り、事業承継税制の特例制度の対象となります。

現行の事業承継税制の改正への対応(第6条関係)

第6条第1項第7号に規定する経営承継受贈者が、代表者以外の者から贈与等により取得する株式等についても、認定の有効期間内に贈与等に係る申告書の提出期限が到来するものに限り、現行の事業承継税制の対象となります。

先代経営者の要件は、現行制度と変わりません。代表者であり、同族関係者と合計して議決権の過半数を所有(ただし、所有数は最多)。しかし、代表者以外の者の株式の承継が適用対象となりました。

代表者以外の者は、同族関係者以外の者も含まれると解されます。

有効期間(第8条関係)

上記①に定める認定の有効期間は、認定に係る贈与等に係る申告期限の翌日から5年を経過する日とされます。

特例制度における認定取消し事由(第9条関係)

上記①の事由に係る認定においては、現行の事業承継税制における雇用確保要件を満たさない場合であっても、認定取消し事由には該当しないこととなりました。その他の認定取消し事由については、現行の規定と同様です。

特例承継計画の確認申請(第15条関係)

特例承継計画に関する確認申請規定を追加されます。

「特例承継計画」とは、認定経営革新等支援機関の指導及び助言を受けた特例認定承継会社が作成した計画であって、特例認定承継会社の後継者、承継時までの経営見通し、承継後5年間の事業計画等が記載されたものをいいます。

なお、計画を提出できる期間は、平成30年4月1日から平成35年3月31日までです。

特例承継計画の変更申請(第17条関係)

上記⑤に定める特例承継計画の確認を受けた後に、計画の変更申請規定が追加されます。なお、計画に重大な変更(後継者の変更、後継者の人数の変更、 事業計画の大幅な変更等)がある場合には、変更後の計画について認定経営革新等支援機関の指導及び助言を受けたうえで、変更申請を行わなければいけません。

特例承継計画に係る指導・助言

認定を受けた中小企業者が、現行の事業承継税制における雇用確保要件を満たせなかった場合には、その理由を記載した書類(認定経営革新等支援機関の意見が記載されているものに限る。)を都道府県に提出しなければなりません。

その理由が、経営状況の悪化である場合又は正当なものと認められない場合には、特例認定承継会社は、認定経営革新等支援機関から指導及び助言を受けて、その内容を記載しなければなりません。

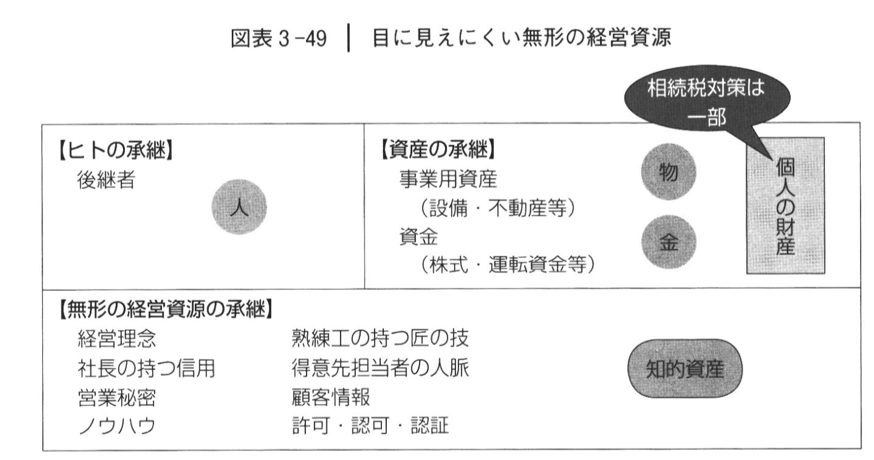

改正のポイント

・納税猶予の対象株式数の制限がなくなりました。

・雇用確保要件が大幅に緩和されました。

・適用対象者の拡大により、承継パターンが多様化することになります。

・一定の要件を満たす納税猶予対象株式の譲渡、合併、解散等については納付額の減免措置が講じられます。

・特例後継者が贈与者の推定相続人以外の者であっても相続時精算課税制度の適用が可能となりました。

事業承継税制の特例制度の変更点

【参考】 平成30年度税制改正大綱における「事業承継税制の特例の創設」 の内容

(1)非上場株式等に係る贈与税・相続税の納税猶予の特例制度が創設

① 特例後継者が、特例認定承継会社の代表権を有していた者から、贈与又は相続若しくは遺贈により特例認定承継会社の非上場株式を取得した場合には、その取得した全ての非上場株式に係る課税価格に対応する贈与税又は相続 税の全額について、その特例後継者の死亡の日等までその納税が猶予されることになりました。

(注1)上記の「特例後継者」とは、特例認定承継会社の特例承継計画に記載された、会社の代表権を有する後継者(同族関係者と合わせて当該特例認定承継会社の総議決権数の過半数を有する者に限る。)であって、同族関係者のうち、会社の議決権を最も多く有する者(計画に記載された後継者が2名又は3名以上の場合には、それぞれ上位2名又は3名の者(総議決権数の10%以上を有する者に限ります。))をいいます。

(注2)上記の「特例認定承継会社」とは、平成30年4月1日から平成35年3月31日までの間に特例承継計画を都道府県に提出した会社であって、中小企業における経営の承継の円滑化に関する法律第 12 条第1項の認定を受けたものをいう。

(注3)①上記の「特例承継計画」とは、認定経営革新等支援機関の指導及び助言を受けた特例認定承継会社が作成した計画であって、会社の後継者、承継時までの経営見通し等が記載されたものをいいます。

② 特例後継者が特例認定承継会社の代表者以外の者から贈与等により取得する非上場株式についても、特例承継期間5年内に贈与等に係る申告書の提出期限が到来するものに限り、本特例の対象とする。

③ 現行の事業承継税制における雇用確保要件を満たさない場合であっても、納税猶予の期限は確定されないこととなりました。ただし、この場合には、その満たせない理由を記載した書類(認定経営革新等支援機関の意見が記載されているものに限る。)を都道府県に提出しなければなりません。なお、その理由 が、経営状況の悪化である場合又は正当なものと認められない場合には、特例認定承継会社は、認定経営革新等支援機関から指導及び助言を受けて、当該書類にその内容を記載しなければならない。

④ 経営環境の変化を示す一定の要件を満たす場合において、特例承継期間経過後に、特例認定承継会社の非上場株式の譲渡をするとき、特例認定承継会社が合併により消滅するとき、特例認定承継会社が解散をするとき等には、次のとおり納税猶予税額を免除されます。

イ 非上場株式の譲渡若しくは合併の対価の額(譲渡又は合併時の相続税評価額の50%に相当する額が下限です。)又は解散の時における非上場株式の相続税評価額を基に再計算した贈与税額等と譲渡等の前5年間に特例後継者及びその同族関係者に対して支払われた配当及び過大役員給与等に相当する額(「直前配当等の額」。)との合計額を納付することとし、再計算した贈与税額等と直前配当等の額との合計額が当初の納税猶予税額を下回る場合には、その差額が免除されます。

ロ 特例認定承継会社の非上場株式の譲渡をする場合又は特例認定承継会社が合併により消滅する場合(譲渡又は合併の対価の額が当該譲渡又は合併時の相続税評価額の50%に相当する額を下回る場合に限られます。)において、下記ハの適用を受けようとするときには、上記イの再計算した贈与税額等と直前配当等の額との合計額については、担保の提供を条件に、上記イにかかわらず、その納税が猶予されます。

ハ 上記ロの場合において、上記ロの譲渡又は合併後2年経過日において、譲渡後の特例認定承継会社又は吸収合併存続会社等の事業が継続しており、かつ、これらの会社において特 例認定承継会社の譲渡又は合併時の従業員の半数以上の者が雇用されているときには、実際の譲渡又は合併の対価の額を基に再々計算した贈与税額等と直前配当等の額との合計額を納付することとし、当該再々計算した贈与税額等と直前配当等の額との合計額が上記ロにより納税が猶予されている額を下回る場合には、その差額が免除されます。

(注4)上記の「経営環境の変化を示す一定の要件を満たす場合」とは、次のいずれか(特例認定承継会社が解散をした場合にあっては、ホを除きます。)に該当する場合をいいます。

イ 直前の事業年度終了日以前3年間のうち2年以上、特例認定承継会社が赤字である場合

ロ 直前の事業年度終了の日以前3年間のうち2年以上、特例認定承継会社の売上高が、前年の売上高に比して減少している場合

ハ 直前の事業年度終了の日における特例認定承継会社の有利子負債額が、その日の属する事業年度の売上高の6月分に相当する額以上である場合

ニ 特例認定承継会社の事業が属する業種に係る上場会社の株価(直前の事業年度終了日以前1年間の平均)が、その前年1年間の平均より下落している場合

ホ 特例後継者が特例認定承継会社における経営を継続しない特段の理由がある場合

特例認定承継会社の非上場株式の譲渡等が直前の事業年度終了の日から6月以内に行われたときは上記イからハまでについて、当該譲渡等が同日後1年以内に行われたときは上記ニについて、それぞれ「直前の事業年度終了日」を「直前の事業年度終了の日の1年前の日」とした場合にそれぞれに該当するときについても、「経営環境の変化を示す一定の要件を満たす場合」に該当することとなります。

⑤ 特例後継者が贈与者の推定相続人以外の者(その年1月1日において20歳以上である者に限 る。)であり、かつ、その贈与者が同日において60歳以上の者である場合には、相続時精算課税の適用を受けることができます。

⑥ その他の要件等は、現行の事業承継税制と同様です。