経営者でもある企業オーナーが病気で突然倒れてしまう、他界してしまうことがあります。非上場株式を所有して相続が発生すると、それに伴う相続税が問題となります。

相続税の納税資金をどうするのかという問題

経営承継円滑化法の相続税の納税猶予制度を適用すれば、相続税はゼロとなりますので、税金の支払いという問題は解決します。後継者が納税資金を心配する必要はありません。

しかし、相続税の納税猶予制度を適用するほどの大きさの株式評価額ではない場合、また、後継者ではない相続人を交えた遺産分割に争いが生じてしまい、納税猶予制度を適用することができない場合には、相続税の納税資金をどのように準備するかが問題となります。

この場合、株式承継に伴う相続税の納税だけでなく、後継者ではない相続人に分散した少数株式の買取り等、多額の資金需要が発生することになります。

一般的に、相続発生直後に後継者が資金を調達する方法としては、自社株式を会社に売却する方法と、銀行または会社から借入れを行う方法の2つがあります。

企業オーナーの相続財産のほとんどを占める非上場株式は、換金性が著しく低い財産です。現金化する手段はほとんどありません。

しかし、納税のために非上場株式を担保として借入れを行うとすれば、後継者は長期にわたって借入金の返済に苦しまなければなりません。

そこで、外部から資金調達するのではなく、会社に蓄積した余剰資金を使用します。

これは、会社に対して自社株式を売却すること、逆から見れば、会社が自己株式を取得すること、いわゆる「金庫株」の活用です。

会社に株式を買い取ってもらう場合の所得税等

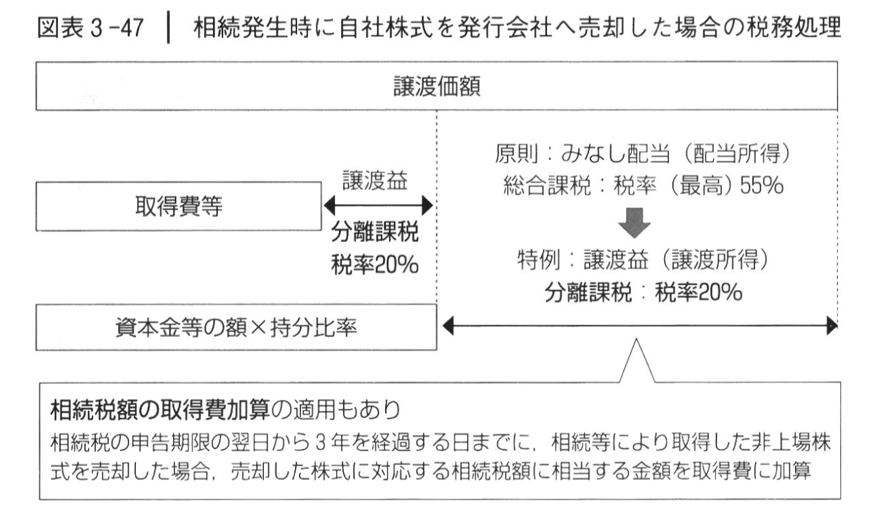

通常、株式をその発行会社に譲渡した場合には、資本金等の額を超える部分(=譲渡価額-資本金等の額)については、「みなし配当」として総合課税されます。

配当所得になれば、株式の譲渡所得よりも所得税負担が重くなります。すなわち、配当所得となる「みなし配当」には、最高税率55%(配当控除適用後48.6%)の総合課税が適用されます。

この点、相続により取得した自社株式を3年以内に発行会社へ売却した場合には、税務上有利な取扱いがあり、譲渡所得の税率20%で済ませることができます。すなわち、配当所得の総合課税ではなく、譲渡所得の20%申告分離課税となるため、所得税負担が軽くなります。

ただし、この特例を適用できるのは、株式を売却する相続人に納付すべき相続税額がある場合に限られます。すなわち、相続財産が基礎控除の範囲内にある場合や、配偶者の税額軽減の適用によって相続税額ゼロの場合などは、この特例を適用することはできません。

これに加えて、その株式に対応する相続税額を、譲渡所得の取得費に加算することができるので、譲渡所得を小さく抑えることができます(取得費加算の特例)。

このように、相続発生時における自社株式の売却は、税務上有利な取扱いとなっています。社長の急死によって相続税納付に充てる資金が必要になった場合、緊急対応策として活用すべき手段となります。

自己株式取得では議決権割合の低下に注意せよ

会社法でもう一つ注意しなければならないのは、発行会社による自己株式の買取りを行うことによって、株主の議決権割合が変化することです。

会社が所有する自己株式には議決権がないこととされているため、支配権を有していた企業オーナー一族の議決権割合が低下し、少数株主の議決権割合を高めてしまうこととなります。

少数株主の議決権割合を上がることに問題が生じるようであれば、少数株主から株式を買取らなければいけません。

また、少数株主から株式を買い取るとすれば、会社から多額の資金が流出します。会社自身の資金繰りに十分配慮することが必要でしょう。

納税資金を会社が支払う場合に必要な現金は、自己株式の買取り代金の支払いだけではありません。少数株主からの株式の買取りにも必要です。また、オーナー交代による一時的な信用力の低下で、本業の資金繰りが悪化することもあります。

生命保険で買取り資金を準備しておきたい

発行会社による自己株式の買取りにおいて注意すべき点は、会社法の取扱いです。会社法では、自己株式の有償取得も「剰余金の分配」とされており、分配可能利益の範囲内でしか自己株式を買い取ることができません。

また、会社法で認められたとしても、そもそも会社に購入代金として支払う現金がなければ買い取ることはできません。

そこで、突然の相続発生に備えるための資金として、十分な死亡保険金を確保しておくのです。法人で生命保険を契約し、事前に財源を確保しておく必要があるでしょう。節税目的ではなく死亡保障目的の生命保険です。

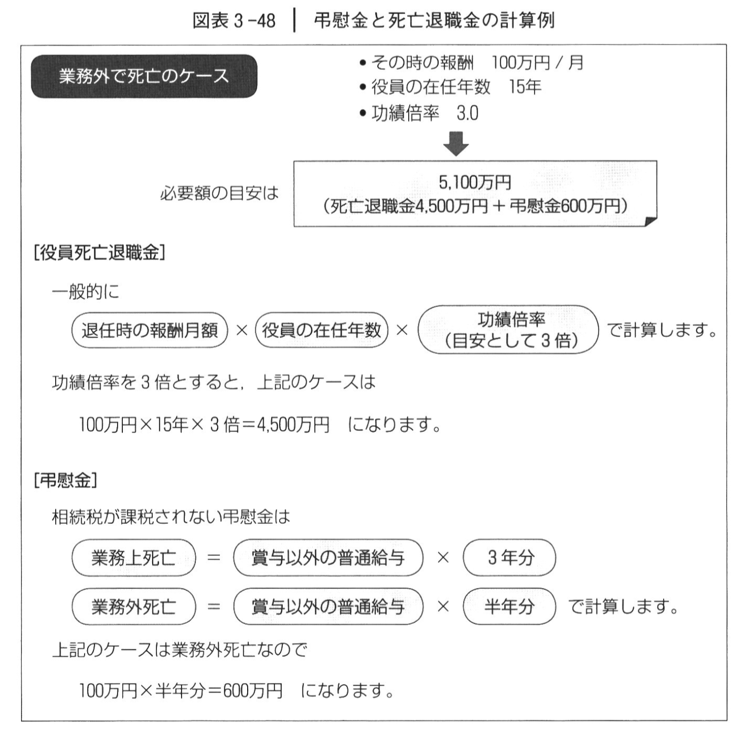

死亡退職金の非課税枠も活用したい

自己株式の買取りだけが、納税資金を相続人に与える方法だというわけではありません。

社長の突然の相続発生時には、会社から死亡退職金や弔慰金を支払うことができます。これによって、後継者に納税資金を提供することができます。これらには一定の非課税枠がありますから、税負担なく納税資金とすることができます。

法人契約の生命保険を財源にする場合には、受け取った死亡保険金が大きな特別利益になりますが、同時に退職金を支給すれば、大きな特別損失が発生するため、利益と損失を相殺することができます。法人の財務に対する悪影響はありません。